日銀 利上げすると、どうなる?影響は?いつ?なぜ?利上げ|消費者経済総研|2024年8月4日

■番組出演・執筆・講演等のご依頼は、 お電話・メールにてご連絡下さい。 リモートでの出演・取材にも、対応しています  消費者 経済 総研 チーフ・コンサルタント 松田優幸 ■初 稿:2024年 1月27日 最新稿:2024年8月 4日 本ページは、修正・加筆等で、 上書き更新されていく場合があります。 ■ご注意 「○○の可能性が考えられる。」というフレーズが続くと、 読みづらくなるので「○○になる。」と簡略化もしています。 断定ではなく可能性の示唆であることを念頭に置いて下さい。 本ページ内容に関しては、自らの責任において対応して下さい。 また「免責事項」をお読みください ■引用 皆さまに、本ページの引用や、 リンク設定などで、広めて頂くことを、歓迎いたします。 引用・転載の注意・条件 をご覧下さい。 |

- ■日銀 解説|筆者(松田)のTV出演

- 日銀に関する解説・提言でのTV出演実績。

「フジテレビ・めざまし8」に、

「消費者 経済 総研」の 筆者(松田)が生放送に出演。

「日銀 黒田総裁の値上げ許容」 発言等を、解説。

2022年 6月9日 放送 画像出典:フジテレビ

- ■ 目次

◆第1稿:24 年1 月27日

デメリット編|日銀 利上げすると、どうなる?

( 本ページの 下段 )

◆第2稿:24 年1 月28日

メリット編|利上げのメリット+日米の会見の差

( 本ページの 中段 )

◆◆New◆◆ 第3稿:24 年 8月 4日

【日銀ショック? 失敗か?】利上げすると、どうなる?

利上げ ショックの 真犯人は 〇〇だった?

( 本ページの 上段 )

- ■ 先だって結論

-- 消費者 経済 総研 --

◆日銀が、利上げすると、どうなる?

利上げすると、

銀行が、貸出す金利はUPし、銀行にプラス

借金する人・企業は、利子負担UPで、マイナス

そして、下記のように、経済を、広く、冷やす

▼利上げで、得する人 一覧

・銀行 ( 貸出し金利UPで、 受取利子が増加 )

・銀行株を、持っている人 ( 銀行株 上昇 )

・生保株を、持っている人 ( 生保株 上昇 )

・為替トレーダーの円ロング ( 円高で儲かる )

・預貯金をしている人 ( 少しだが、受取利息UP )

▼利上げで、損する人 一覧

・住宅ローンのユーザー ( 支払い利子 増加 )

・マイカーローンのユーザー ( 支払い利子 増加 )

・奨学金ローンのユーザー ( 支払い利子 増加 )

・フリーローン等のユーザー ( 支払い利子 増加 )

・住宅デベロッパー ( 販売低下、支払い利子 増加 )

・自動車メーカー ( 販売低下、 支払い利子 増加 )

・住宅・車の部品メーカー ( 販売部品 減 )

・上記の部品メーカーの取引先企業 ( 幅広く )

・広く全般的な企業 ( 支払い利子 増加 )

・小売業界( 景気低迷で、消費者の買い物 減る )

・株の保有者 ( 国債魅力UP → 株価 下がる )

・不動産の保有者 ( 国債魅力UP → 不動産 下がる )

- ◆その3:24年8月4日

【 日銀ショック? 失敗か? 】

利上げ すると、どうなる?

-- 消費者 経済 総研 --

日銀ショック・植田ショック 到来か?

利上げで、「暗黒の月曜」 以来の「暗黒の金曜」 か?

ドル円も、株価も、激変。

日銀の利上げで、歴史的な株価暴落。

37年前の1987ブラック・マンデー以来の暴落。

暗黒の月曜ならぬ、暗黒の金曜か?

犯人は、誰か? 犯人は、〇〇?

本稿では、誰も言わない下記を、解説する

「 真犯人は 〇〇 だった! 」

-- 消費者 経済 総研 --

◆本題の前に、 少し 「 雑談 」 を

最近のテレビは、

オリンピックの話題で、持ちきりですね。

日本の獲得メダル数が、多いと、

株価が、上がるとの経験則も、あります。

▼筆者(松田)が、注目した 選手は?

筆者(松田)が、注目したのは、

女子柔道の 「 角田 夏実 さん 」 です。

ツヨカワ ( 強い 可愛 ) な選手ですね。

YouTubeでも、人気です。

YouTubeでは下記も、披露しています。

細く、くびれた 美しい ウエスト

美しい です

▼巴投げ?

巴投げ ( ともえ なげ ) が、綺麗に、決まるのは、

昭和の柔道マンガの世界だと、思っていました。

角田夏実さんは、巴投げを、綺麗に、決めましたね。

お見事です。

相手が、ガードして、

巴投げが、決まらない時も、あります。

でも、その時に、相手の腕は、伸びています。

角田選手は、その腕を、掴んでいます。

そして、すかさず 「 腕ひしぎ 十字固め 」 です。

十字固めに 入る スピードも

入った後の 体勢コントロールも

いずれも、見事!

観戦していて、「 爽快な 気持ち 」 に、なりました。

▼ 腕ひしぎ 逆 十字固め

★下記の 2つの違いは、何でしょうか?

・ 腕ひしぎ 十字固め

・ 腕ひしぎ逆十字固め

↓

いずれも、同じ技です。

元・テレ朝アナウンサーの 古舘 伊知郎 氏は、

TV実況で、後者 (逆十字) を、言っていました。

古舘氏は、「 喋りの 天才 」 ですね。

私(松田)は、

別ページで、 「3分 雑談 解説 」 を、連載中です。

そこでは、

喋りのプロのアナウンサーを、紹介してきました。

私(松田)は、テレビやラジオで、

消費・経済の解説を、することがあります。

そこでアナウンサーと、ご一緒する時が、あります。

その時に、感じた、

アナウンサーの高い能力を、紹介しています。

「 連載|女子アナ編 」 や、「古舘氏などの逸話 」は、

別ページの 「3分 雑談解説 」 を、ご覧下さい。

( 本稿下段掲載の 「 リンク集 」 から )

「3分 雑談解説 」 のページでは、

下記を、毎週、更新しています。

簡単な短編の 経済の 雑談風な解説

前回号(24年7月27日)は、 4分 雑談解説で、

下記の2件を、お話しました。

① 決勝戦は、早稲田が、〇〇?

② 日銀会合で、〇〇が、決まる?

先週の前回号でも、日銀会合の予想を、話しました。

さて、ここまでは、「 本題前 の 雑談 」 でした。

ここからは、今回の本題の日銀ショックについて。

-- 消費者 経済 総研 --

消費 と 経済の 二刀流 消費者 経済 総研

-- 消費者 経済 総研 --

◆何が 起きた か?

① 植田ショックで、株の総額 67兆円喪失※

② 急激な円高が、進行した

※プライム市場の7/31始値~8/2終値:67兆円の時価総額を喪失

出来事が、重なる時期なので、円高圧力が、強すぎる

だから、円高が、急進したのだ。

7月29日 (月) 始値 : 1ドル 153.81円

↓

8月 2 日 (金) 終値 : 1ドル 146.54円

月曜→金曜の5日間で、4.7%もの円高が急進した

★円安進行の時は、

どのレベルで、政府は、為替介入するか?

↓

2週間で、4パーセント超も、円安に動いたら、

激変緩和のために、為替介入だとされる。

今回は、5日間で4.7%もの、円高が、進行した。

円安の介入時以上の激変を、日銀は、起こしたのだ。

-- 消費者 経済 総研 --

◆なぜ、利上げ したか?

先週、筆者(松田)は、「日銀 利上げなし」と予想した。

( 過去号7/27 (土) 4分 雑談 解説 参照

本稿下段の、リンク集から、ご覧頂きたい。)

あっても、ごく小さな利上げに留まると、予想した。

★その理由は、何か?

↓

7月に、利上げの決定を、すれば、

日本企業、そして日本経済に、ダメージを与える。

タイミングが、悪すぎるからだ。

そして、消費者つまり、私達にも、マイナスに、働く。

利上げの決定は、7月では、不適切だ。

利上げは、9月以降に、すべきだ。

市場の予想も、「 利上げは、9月以降 」 に、

徐々に、収斂していった。

その市場のコンセンサスは、浸透していった。

つまり、「 利上げ無し との予想 」 は、

「 利上げする 時期でない 」 と、言い換えられる。

本稿では、読者のあなたが、

自分で、理解・納得する形で、読み進めて欲しい。

ついては、

下記の 「 問いかけ 」 の 「答え〇〇 」を、考えて頂き、

その問題意識で、読み進めて頂きたい。

★ここで、あなたに、問いかけ。

7月での、利上げ決定が、不適切な理由は?

↓

〇〇だから

-- 消費者 経済 総研 --

★7月の利上げは、

日銀も、本心では、不適切だと、思っていた?

↓

〇〇であろう。

-- 消費者 経済 総研 --

★不適切なのに、利上げしたのは、

外部からの圧力か?

↓

外部とは、〇〇だろう。

そして、そこからの圧力が、あったのだろう。

-- 消費者 経済 総研 --

★日銀は、外部からの圧力に、

従って、しまった のか?

↓

〇〇であろう。

-- 消費者 経済 総研 --

★そもそも、利上げをすると、どうなるか?

↓

企業の利益は、〇〇へ

社員の賃金は、〇〇へ

あなたのお金は、 減る? それとも 増える?

-- 消費者 経済 総研 --

◆結論

いくつかの問いかけを、列挙したが、

最後の質問の回答を、結論として、先に述べたい。

結論は、下記だ。

「 利上げすると、あなたのお金は、減る 」

もちろん、様々な人が、いるので、

利上げで、お金が、増える人もいる。

だが、全体的には、減る方向になる。

-- 消費者 経済 総研 --

◆利上げ すると どうなる?

▼利上げは、消費者に、ダメージ?

金利が上がれば、住宅ローンの支払利子が、増える

↓

ローン負担が、増えた分、消費者のお金が減る

↓

利上げで、消費者へ、ダメージを与える

↓

住宅を、買おうとする人も、減る。

▼そして、企業にも、ダメージ?

ローン負担を嫌う人が増えて、住宅の需要が減る

↓

住宅の売上が、減る

↓

不動産会社の売上が、減る

↓

関連業界 (家具、家電、引越等の業界)の売上も減る

↓

部材業界 (鉄、コンクリ、内装、設備)の売上も減る

↓

不動産業界、関連業界、部材業界の、利益が減る

↓

様々な業界に、広く、ダメージが及ぶ

利上げで、下記になる

消費者の お金が、減る

さらに、 企業の お金も、減る

-- 消費者 経済 総研 --

▼クルマでは、どうか?

マイカーローンも、金利UPで、負担増になる。

↓

クルマを買う人が、減る

↓

自動車会社の売上が、減る

↓

関連業界 (部品・資材・原材料の業界)の売上も減る

↓

自動車業界や関連業界の、利益が減る

↓

様々な業界に、広く、ダメージが及ぶ

利上げ すると、下記になる

経済に、ダメージを、与える

消費者 も 企業も、 お金が 減る

▼需要 減 以外でも

上記は、「 利上げ → 需要 減少 」 だった。

需要の減少の他にも、ダメージがある。

それは、「 利払い費 UP 」 だ。

企業は、先行投資を、おこなう。

投資は、土地を買う、工場建設するなど、様々ある。

その投資の際の、資金のために、借金をする。

その借金の利子は、

金利が上がれば、支払い利子は、増える。

支払い利子は、企業の経費だ。

利上げ→支払利子UP→経費UP→企業利益 減る

このルートでも、企業利益は、減り、

企業へ、ダメージになる。

▼企業の 利益が 減ると?

企業の利益が、減ると

↓

社員に支払う、賃金の原資が、減る

↓

賃金は、減る方向へ、傾く

↓

あなたのお金には、減る力が、働く

▼増える のは?

利上げによって、消費者で、増えるのは、何か?

預貯金の利息収入くらいだ。

-- 消費者 経済 総研 --

◆利上げの メリットは?

★利上げの目的は、〇〇だ?

〇〇とは、何か?

あなたは、1分間、考えて頂きたい。

↓

利上げの目的は、「 インフレ 退治 」 だ。

適切な物価の上昇率は、2パーセントだ。

これは、米国はじめ、先進国で共通だ。

直近の日本のインフレ率は、2.8パーセントだ。

適正水準の2パーセントを、超えている。

「 インフレ退治、つまり、

物価を 下るために、 利上げ をする 」

これが、第一の理由だ。

▼利上げ → 物価 低下

既述の通り、利上げで、住宅やクルマの需要が減る

↓

需要が減ると、住宅・車などの価格は、低下する

↓

関連業界(部品・部材・資材など)の製品価格も低下

↓

物価は低下へ。 つまり、「 インフレ退治 」 になる

-- 消費者 経済 総研 --

◆円安 → 円高 へ

▼ 第1の理由 第2の理由

利上げの第1の理由は、下記だった。

「 利上げ → 消費者 負担 増→ 需要減 → 物価低下 」

利上げの第2の理由は、下記の円高だ。

「 円高になり 輸入物価 低下 」

第1の理由 需要減 → 国内物価 低下

第2の理由 円高へ → 輸入物価 低下

▼円高 に なると?

★ここで、あなたに、問いかけ。

日本の金利が、上がれば、円高になる

日本金利の上昇で、「円高」 になる理由は?

↓

日本が利上げすると、日本の国債の金利も上がる

↓

日本国債から、貰える利息は、増える

↓

日本の国債の人気が、増える

↓

日本国債を、買う人が、増える

↓

日本国債を、買うために、日本円が必要

↓

よって、ドルから円に、換える人も、出てくる

↓

つまり、ドルを売って、 円を買う人が、増える

↓

こうして、日銀の利上げの上昇で、「円高」 になる

▼円高 → 輸入物価 低下?

円安では、160円で、1ドルの米国商品が、買えた

↓

1ドル150円の円高に、なると?

↓

1ドルの米国商品が、150円で、買えるようになる

↓

円安で160円も払ったのが、円高で150円で済む

↓

円高効果で、輸入の際の、支払い額は、低下

↓

輸入物価は、低下( 原油価格や、小麦価格等 様々 )

↓

国内の物価も、低下

こうして、下記が起きる

利上げ → 日本国債 買われる → 円が必要

→ 円高 → 輸入物価 低下 → 国内物価も低下

▼利上げ → 物価低下 の マトメ

・第1:需要減 効果

利上げ → 需要減る → 景気を冷やす → 物価低下

・第2:円高 効果

利上げ → 日本国債 人気 → 円必要 → 円高

→ 輸入物価 低下 → 国内物価 低下

-- 消費者 経済 総研 --

◆なぜ、今は、利上げ ダメ なのか?

★7月の利上げの決定が、不適切な理由は?

↓

タイミングが、悪すぎるからだ。

日本の経済を、冷やす力が、働きすぎる。

様々な冷やす力が、同時期に、加わってしまう。

それは、下記だ。 いくつも、あるのだ。

▼ [1] 景気 効果

・日本の利上げ→日本国内の景気を冷やす

・米国景気 失速→世界景気 失速→日本経済 失速

後者(米国失速)は、どうか?

7月の最終週は、米経済指標の発表が、様々あった。

ISM指数や、雇用統計など、重要な米国経済指標が、

7月の最終週に、連続的に、発表された。

当初から、米国の景気失速が、懸念されていて、

悪い経済指標となる、警戒感があった。

米国の経済の指標が、悪ければ、

ドルが売られ、ドル安・円高になる。

この米国指標からも、円高圧力が、懸念されていた。

▼ [2] 円高 効果

①円安対策の、政府日銀の為替介入 (円高へ)

②円安に賭ける投機筋、手じまい方向転換(円高へ)

③日本の 利上げ (円高へ)

④日本国債の 買い入れ 減額 (円高へ)

⑤米国が、FOMCで、利下げ方向(ドル安へ) (円高へ)

円高圧力が、①〜⑤と、5つも、重なるのだ。

円高圧力が、強すぎる時に、

日銀は、さらに、円高になる利上げを、決定した

▼円高は、損?

なお、円高で、下記にも、なってしまう

トヨタをはじめ、輸出企業の利益減

↓

利益減では、社員の賃金の原資が、減る

では、円高は、悪か?

-- 消費者 経済 総研 --

◆円安 と 円高 どちらが 有利?

円安で、 損する人も、得する人も、いる

円安で、 損する時も、得する時も、ある

★では、全般・全体では、

日本は、円安と円高、どちらが有利か?

↓

日本全体では、「 円安が、有利 」 だ。

内閣府の試算でも、日銀試算でも、その結果が出た。

試算なんて、ややこしい事を、考えなくても、

足し算・引き算でも、わかる。

このエビデンスは、

本稿下段に掲載の「 リンク集 」から、ご覧頂きたい。

-- 消費者 経済 総研 --

◆円高の要因 多すぎ 強すぎ

既述の通り、円高圧力が、下記5つも重なるのだ。

① 円安対策の、政府日銀の為替介入 (円高へ)

② 円安に賭ける投機筋、手じまい、転換 (円高へ)

③ 日本の利上げ (円高へ)

④ 国債買い入れ減額 (円高へ)

⑤ 米国FRBが、利下げ方向 (ドル安へ) (円高へ)

「 ③ 日本 利上げ 」 だけなら、まだ、マシだった。

だが、同時に、上記の ① ② ④ ⑤ もあるのだ。

5つも、重なる時期では、円高圧力が、強すぎる。

だから、円高が、急進したのだ。

7月29日 (月) 始値 : 1ドル 153.81円

↓

8月 2 日 (金) 終値 : 1ドル 146.54円

月曜→金曜の5日間で、4.7%もの円高が、急進した。

★円安進行の時は、

どのレベルで、政府は、為替介入するか?

↓

2週間で、4パーセント超も、円安に動いたら、

激変緩和のために、為替介入だとされる。

今回は、5日間で4.7%もの、円高が進行した。

円安の介入時以上の激変を、日銀は、起こしたのだ。

多すぎる 円高の要因

そのタイミングで 日銀 利上げ

不適切なタイミングで 利上げ決定した

-- 消費者 経済 総研 --

◆その他の 利上げ インパクト

前項は、利上げによる円高圧力だった。

利上げは、円高誘導だけでは、ない。

既述の通り、シンプルに、景気にブレーキをかける。

・ローン金利UP → 消費者 負担増

・消費者 負担UP →需要減 →企業売上 減 →利益減

・企業の 利子支払い 負担増 → 利益を減らす

・利益減で、賃金の原資も 減ってしまう

私たちの賃金も、減る方向に、なるのだ。

利上げで、

あなたのお金 には、 減る力が 働く

-- 消費者 経済 総研 --

◆そして、株価急落 だ

★金利がUPすれば、金融商品は、どうなる?

↓

様々な金融商品の中で、利付き商品が、人気になる。

例えば、国債や、社債などだ。

利上げで、もらえる利息か、増えるからだ。

その分、相対的に、株式の魅力は、低下する。

よって、株価は、下落する。

また、下記での、株価の下落もある。

「 利上げ → 円高 → 輸出不利 → 株価下落 」

この円高の下落の流れは、後述する。

▼リーマン・ショックや、コロナ・ショック

日銀ショックで、日経平均株価は、

コロナ・ショックの下落幅を、超えた。

そして、リーマン・ショックの下落幅も、超えた。

ブラック・マンデー以来の、

史上2番目の下落幅となった。

歴史的な下落幅と、なったのだ。

歴史的な下落を、植田日銀は、引き起こした。

日銀ショック、

植田ショック である

▼さらなる タカ派 発言

ただでさえ、円高圧力が、重なるタイミングだった。

さらにタカ派の発言も、植田総裁は、してしまった。

「 今後も 利上げ する 」

7/31 (水) 16時頃のこの発言で、

時間外の日経平均の先物価格は、急落を始める。

急変を、回避するために、

下記のような発言に、とどめるべきだった。

「 今後の利上げは、

将来のその時々の、経済データ次第だ 」

-- 消費者 経済 総研 --

◆真犯人は、〇〇?

本来なら、植田日銀は、このタイミングでの、

利上げは、避けたかもしれない。

元々、植田総裁は、 ハト派 である。

総裁になる前、かつて、

植田氏は、日銀の審議委員を、務めた事がある。

2000年の利上げの時、植田氏は、

審議委員の中で、唯一、利上げに、反対した。

植田総裁は、

利上げのデメリットを、よく理解しているのだ。

★では、なぜ、利上げしたか?

外部からの圧力か?

↓

その可能性は、高いと、考えられる。

-- 消費者 経済 総研 --

★では、誰からの圧力か?

↓

大物の政治家 3人が、想定される。

1人は、岸田総理だ。

もう2人は、次の総裁の候補者だ。

-- 消費者 経済 総研 --

★外部からの圧力が、あったから、

植田日銀は、責任ないか?

↓

それは違う。

決定した責任は、まぬがれない。

▼日銀は 誰のために 働く?

ー 政治家の ため or 国民の ため ー

日銀は、「 1.2億人の 国民 」 のために、働くのだ。

日銀は、「 数 人 の 政治家 」 のため ではない。

政治へ忖度した、としたら、

それは、問題であるし、強く反省すべきだ。

▼米国の中銀の FRBは 誰のために 働く?

米国の中銀のFRBは、会合の後の記者発表会で、

下記を、毎回、冒頭に、宣言する。

我々FRBは、全て、国民のために、働く

- -- 消費者 経済 総研 --

- ◆日米の会見比較

皆さんにも、日銀会合のTV視聴も、お勧めするが、

あわせて、米国のFOMCの視聴も、お勧めしたい。

中央銀行の会合後に、記者会見があるのは、

日米共通だ。

▼米国の中銀は、真面目?

FRBが、まじめなのだ。

「 我々は、アメリカの 人々 のために、働く 」

「 我々の仕事は、公的使命 のために、ある 」

このパウエル議長の宣言は、

会見の冒頭と、会見の最後にて、繰り返される。

▼会見の冒頭

Good afternoon.

My colleagues and I remain squarely focused on our dual mandate to promote maximum employment and stable prices for the American people.

▼会見の最後(質疑応答前)

To conclude, we understand that our actions affect communities, families, and businesses across the country.

Everything we do is in service to our public mission.

We at the Fed will do everything we can to achieve our maximum employment and price stability goals.

Thank you. I look forward to your questions.

その後に、一問一答式の質疑応答が、始まるのだ。

このFRBの宣言の動画は、

本稿下段に掲載の「 リンク集 」から、ご覧頂きたい。

あなたも、米国の中銀FRBの会見を、

覗いてみては、いかが?

-- 消費者 経済 総研 --

日本では、

1.2億人の国民よりも、数人の政治家のためか?

米国のように、日本でも、

「 国民の ために 働く 」 と、宣言すべきだ。

-- 消費者 経済 総研 --

◆経済オンチ?

日本の政治家は、

マクロ経済学の習熟度が、低すぎる。

経済オンチだから、おかしな圧力を、かける。

さて、ここまでの話で、

「 与党に、批判的だ 」 と、思われたかもしれない。

そうではない。

与党にも、もちろん、経済に詳しい政治家がいる。

そして、さらに言うと、

与党以外に、野党にも、経済に強い政治家は、いる。

さらに言うと、

与党にも野党にも、経済オンチの政治家は、いる。

与党も野党も、様々だ。

▼次の 総裁の 候補者は?

与党の総裁や、与党の次期総裁の候補に、

経済に詳しくない人が、多いのが、気になる。

まもなく、総裁選が、行われる。

総裁選に、出馬が、噂される候補者は、どうか?

【 あ 減 】と【 あ 増 】を、覚えて欲しい。

【 あ 減 】 あなたのお金を、減らす政治家

【 あ 増 】 あなたのお金を、増やす政治家

高市 早苗 氏 は、【 あ 増 】だ。

高市氏以外では、【 あ 減 】になるかもしれない。

とても、心配である。

失われた40年になってしまうかもしれない。

岸田首相の支持率は、低迷中だ。

だが、高市氏以外なら、岸田氏の方が、良いのでは?

★高市氏 以外なら、 どうなる?

↓

今の岸田政権よりも、

あなたのお金は、減る かもしれない。

岸田氏も、経済に、詳しくない。

増税マインドも、強かった。

だが、「 聞く力 」 がある。

「 増税メガネ 」 の国民の声を、岸田氏は、聞いた。

そして、減税した。

★あなたのお金を、減らす総裁の順番は?

↓

←減らす ← → 増やす→

他の候補者 > 岸田氏 > 高市氏

とても、心配だ

失われた40年になるか?

高市氏以外では、

岸田氏の方が、良いのでは?

-- 消費者 経済 総研 --

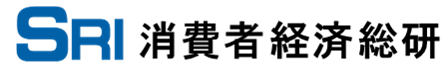

◆失われた 40年 へ?

1997年の 消費税の 増税で、

「 失われた 30年 」 が、始まった。

失われた10年 が、経過した後は、

【 あ 減 】の政治家に、投票して、

失われた 15年 になった。

↓

失われた15年 が、経過した後は、

【 あ 減 】の政治家に、投票して、

失われた 20年 になった。

↓

失われた20年 が、経過した後は、

【 あ減 】の政治家に、投票して、

失われた 25年 になった。

↓

これが、今後も、繰り返されるのか?

そして、「 失われた 40年 」 へ、向かうのか?

ようやく日本は、新しい日本(シン・日本)に、

なろうと、している。

「 失われた 3 0年 」から、卒業できるかもしれない。

しかし、それは、政治家次第である。

★なぜ、【 あ 減 】な政治が、行われるのか?

↓

有権者が、そのような政治家に、投票したからだ。

政治家には、下記のタイプがいる。

① あなた(国民)のお金を、増やす事に、関心ある

② パーティ券収入を、増やす事に、関心ある

③ 裏金を、増やす事に、関心ある

①の政治家に、投票が、集まれば、

あなたのお金は、増えるだろう。

ここまでで、与党批判と、思われたかもしれない。

↓

違う。

既述の通り、

与党にも野党にも、【 あ 増 】の政治家は、いる。

そして、

与党にも野党にも、【 あ 減 】の政治家は、いる。

-- 消費者 経済 総研 --

◆ 原因は? 政治家も そして 有権者も

2024年の通常国会は、6月で、閉会した。

その後は、政治家は、選挙区の地元に戻る。

そして地元周りをする。

あちこち、顔を、出して行く。

地元の人への、支援の要請もあれば、

地元の有権者の声も聞く。

有権者の声を、聞く事は、

国民ニーズの聞き取りでもある。

つまり、「 民意の 聞き取り」 でもあるのだ。

▼地元の声は?

地元周りでは、下記の声が、出てくるのだろう。

「 物価高は 困る。 物価を、下げて、欲しい 」

「 そのために、利上げして、円高にすれば良い 」

だが、これは、マクロ経済学的に、間違いだ。

本来は、下記を、進めるべきだ。

▼円安から の 好循環

円安で、インバウンド増 → 国内の売上 増

↓

円安で、トヨタ始め、輸出で儲ける

↓

こうして、円安で、日本のお金を増やす

↓

増えたお金で、私達の 賃金UP

↓

賃金UP率 > 物価UP率

↓

プラスが プラスを呼ぶ 好循環 成立

なお、この好循環では、下記も起きる。

トヨタをはじめ、輸出企業は、利益が増える

↓

輸出企業の株価は、上がる。

↓

日経平均株価は、輸出企業の比重が高い

↓

日経平均株価は、上がる

▼下記の 円高サイクルは、間違いだ。

円高で、インバウンド 減 → 国内の売上 減

↓

円高で、トヨタ始め、輸出の儲けを、減らす

↓

こうして、円高で、日本のお金を、減らす

↓

お金が減って、私達の 賃金も 減る

↓

賃金UP率 < 物価UP率

↓

マイナスが マイナスを呼ぶ 悪循環へ

この悪循環では、日経平均株価も、下落する。

「円高→悪循環」の声を、聞く必要は、ないのだ。

デフレ経済へ、逆戻りしてしまう。

地元の有権者も、正しい声を、伝えるべきだ。

そして、地元周りを、する政治家は、

誤りの声を、鵜呑みにしては、ならない。

既述の通り、政治家に、問題がある。

そして、有権者の問題でも、あるのだ。

▼ホリエモン が 正論を?

24年5月19日のTBSのTV番組の

サンデー・ジャポンで、ホリエモンが下記を語った。

「政治家のレベルは、国民のレベルと、イコール。

国民が賢くならないと、政治家も賢くならない。

だから、あんたらと、同じレベル だってこと

これを、見ている、あんたらと

同じレベルの政治家だから、こうなる

あなた達が、賢くなったら、

政治家も、賢くなるよ、と言う事

僕たちが、選んだ政治家 ですよ

許せない としても、

選んだのだから、仕方ないでしょ?

もっと賢い人を、選びなさいよ 」

【 あ 増 】又は【 あ 減 】かを、

選ぶのは、有権者、つまり国民である。

私達が、選ぶのだ。

あなたも、選ぶのだ。

-- 消費者 経済 総研 --

◆ショック の 真犯人は?

★日銀ショック・植田ショックの

真犯人は、 実は、〇〇 だった?

↓

① 植田日銀?

↓

② 大物政治家?

↓

③ 有権者?

最終的な真の原因者は、

私たち なのかも、知れない。

▼主人公は、 私たち・有権者

× 国政選挙が、始まってから、投票先を、考える

↓

〇 時間余裕のあるうちから、考える

早めに、しっかり、考えたい。

日本の主人公は、私たちである。

-- 消費者 経済 総研 --

◆株 暴落したら、どうするか?

日銀ショックで、株価は、暴落した。

株価は、高い変動を、見せた。

つまり、ボラ は、かなり高まった。

筆者(松田)は、株投資の中上級者 (自称) だ。

中上級者には、ボラが、あった方が、良い。

株価が、横ばいだと、投資チャンスがないからだ。

でも、今年は、NISAデビュー者も多い。

株投資の初心者には、気の毒だ。

▼ショックの時に、やることは?

筆者(松田)は、下記を、考える。

暴落ショックで、やることは、株を買うこと

実際に、下落〜暴落の局面で、

筆者(松田)は、株を、連続的に、買い続けている。

OISという、政策金利を、予想する金融市場がある。

そこでは、日銀が利上げする事は、

予想され、反映されていた。

つまり、日銀の利上げは、

中期・長期では、想定済み なのだ。

よって、下記の見方も、できる。

「 株式市場は、過剰反応 しすぎ 」

いずれ、株式市場は、再び上昇して行くだろう。

なので、株への投資(買い)のチャンスでもある。

ただ、既述の通り、日銀の利上げは、

タイミングが、悪すぎた事には、変わりはない。

あなたは、カブ活 してますか?

- -- 消費者 経済 総研 --

◆リンク集 - ▼3分 雑談風 経済解説

3分でわかる経済解説 +3分の 雑記・雑談

青文字下線を、クリックで、そのページへ移動

↓

そのページの中で、「 赤文字 」 で、ページ内検索

▼円高よりも円安が有利|日銀・内閣府の試算

【更新】[日銀|利上げできない・しない理由]

「 日銀のVar計量モデル 」

▼円高よりも円安が有利|簡単な計算

【更新】[日銀|利上げできない・しない理由]

「 簡単な計算は? 」

▼米国 FOMC 記者会見 2024年7月

FOMC Press Conference, July 31, 2024

- ■その1 利上げすると、どうなる?

デメリット編 24年1月27日

-- 消費者 経済 総研 --

◆各局が、ノーカット・ライブ放送

2024年 1月 22・23日 (月・火) に、

日銀の、政策決定会合が、開催された。

1月23日 (火) には、植田総裁の記者会見もあった。

総裁会見を、日本TV、TV朝日、TBS、TV東京は、

「 ネット番組 」 で、ノーカット・生中継した。

筆者(松田)も、この総裁会見を、毎回、全編見ている。

-- 消費者 経済 総研 --

◆今さら 聞けない 日銀の仕事 とは?

日銀は、日本国の中央銀行だ。

中央銀行の仕事は、様々ある。

最大の仕事は、「 金利の上げ・下げ 」 だ。

・金利を上げる:

金融引き締めで、 景気を冷やすのが目的

・金利を下げる:

金融緩和で、 景気浮揚が目的

-- 消費者 経済 総研 --

◆1月23日の 日銀会合の 結果は?

1月23日の日銀会合で、決まった事は、

大規模な金融緩和の維持・継続だった。

だが、若干の 「 タカ派 」 の内容が、含まれていた。

★タカ派・ハト派とは?

-- 消費者 経済 総研 --

◆日銀会合が 近づく度に、ポジション・トーク?

最近は、日銀の会合が近づくと、

下記のようなポジション・トークが増える。

「 次の日銀会合で、緩和政策は、修正か? 」

「 次の日銀会合で、日銀は、正常化(出口)へ? 」

「 修正、 正常化、 出口へ 」 などの言葉は、

いずれも 「 利上げ 」 を、意味する。

だが、毎回、「 現状維持 = 利上げ 無し 」 だ。

政策金利は、下記の通り、不変である。

短期の政策金利は、 マイナス 0.1%

長期の政策金利は、 0%

10年限国債については、

変動幅の微修正が、何度かあった。

だが、微修正であって、利上げではない。

変動幅の微修正は、 「 副作用の軽減 」 が目的だ。

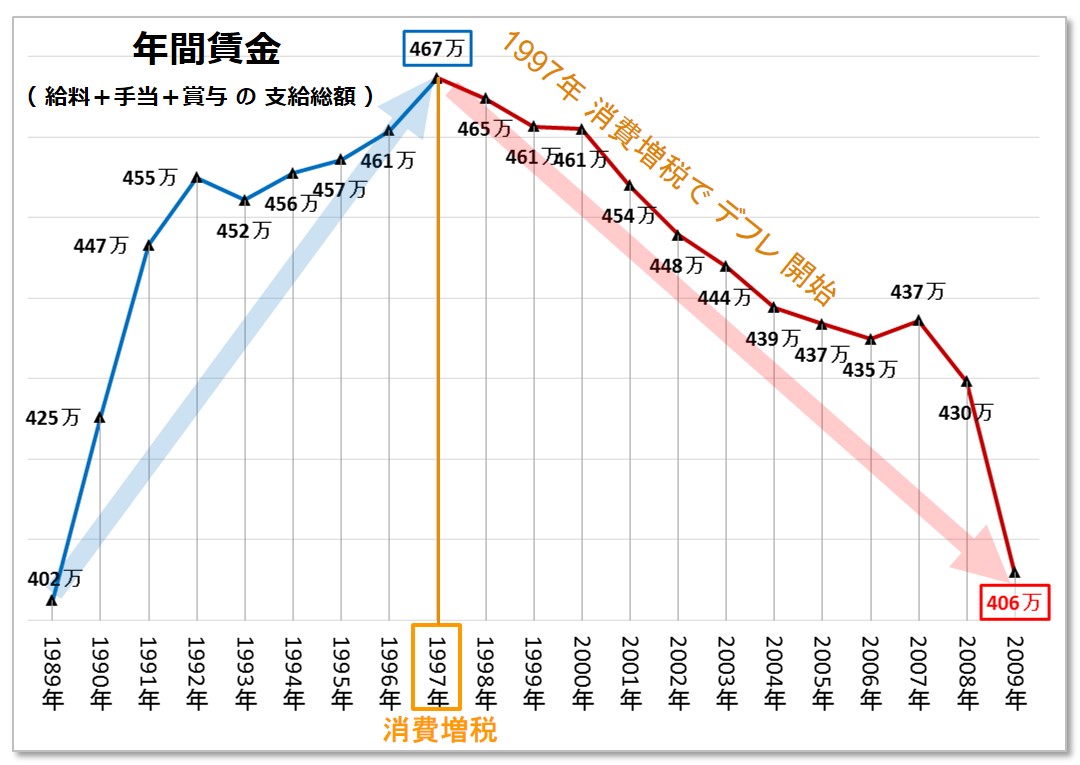

下図のように債券市場の機能度が悪化した。

下図は、日銀の 機能度 判断DI ※図は、下記日銀資料から不要部分を削除し抜粋した

※図は、下記日銀資料から不要部分を削除し抜粋した

※出典:日銀|債券市場サーベイ(2022年11月調査)

そこで、「 機能度の悪化 」 という 「 副作用 」を、

日銀は、軽減させたのだ。

それが、10年限国債の金利の変動幅の微修正だ。

引き締めでも、利上げでもない。

-- 消費者 経済 総研 --

◆なぜ、思惑や、ポジション・トークが、増える?

「 金利 」 の変動は、

債券、為替、株式の各市場に、大きな影響を与える。

-- 消費者 経済 総研 --

★金利が、上がると、見込んだら、

円高? 円安? どうなる?

あなたは、1分間、考えて頂きたい。

日本の金利が、上がると、見込めば、

↓

日本の国債の金利は、上がる。

↓

日本の国債から、もらえる利息が、増える

↓

日本の国債の、魅力度が、上がる

↓

日本の国債を買う投資家が、増える

↓

日本の国債を買うには、日本円が必要

↓

米ドルを売って、日本円を買う人が、増える

↓

円の需要が増加し、円高に、傾く

-- 消費者 経済 総研 --

★金利上がると、見込んだら、株価は、どうなる?

「 国債と 株との 比較 」 では、どうか?

あなたは、1分間、考えて頂きたい。

日本の金利が、上がると見込めば、

↓

日本の国債の、魅力が高まる

↓

株と日本国債の相対比較では、株の魅力が下がる

↓

株価は、下落する

-- 消費者 経済 総研 --

★続いて、金利上昇の

企業へのダメージの視点では、どうか?

あなたは、1分間、考えて頂きたい。

多くの企業が、銀行等から、借金をしている。※

↓

金利上昇で、企業が支払う利子が、増える

↓

支払い利子(=経費)の増加で、企業の利益が、減る

↓

企業の株価は、下落側に働く

※参考:「無借金」企業率は21.6%|東京商工リサーチ

-- 消費者 経済 総研 --

◆日銀会合のたびに、お祭りか?

「 短期は、マイナス0.1%で、 長期は、0% 」

この日銀の政策金利は、変わっていない。

だが、日銀の会合が、近づくたびに、

↓

「 利上げか? 」 と、騒ぎ立てる。

↓

会合の前に、市場金利UP・円高・株価下落 へ

↓

会合の結果の発表で、「 利上げ 無し 」 と知る

↓

会合の後には、金利急落・円安急進・株価急騰へ

上記の流れが、しばしば、起きているのだ。

このような短期的な市場変動は、

短期トレーダーの勝負の場でもある。

金融市場は、「 横ばい 」 だと、儲け所がない。

だが、上下のボラが、高まれば、儲けのチャンスだ。

日銀会合のたびに、短期トレーダーの「お祭り」だ。

-- 消費者 経済 総研 --

◆筆者(松田)も、短期参加

2023年12月7日の国会で、

植田総裁は、下記の発言をした。

「 年末から、来年にかけて、

一段と、チャレンジングになると、思っている 」

この発言で、下記の思惑が、出てきた。

「 日銀の利上げは、早期化へ? 」

筆者(松田)は、植田総裁の国会答弁を、聞いたが、

チャレンジングは、「 利上げ ではない 」とわかる。

だが、チャレンジング発言で、急に円高に振れた。

市場は、下記の様に反応した。

日銀の利上げは、早期化するのか?

↓

日本の市場金利は、上昇へ

↓

日本の国債の金利上昇で、日本国債の魅力UP

↓

日本国債を買うために、ドルを売って、円を買う

↓

円高へ

↓

円高は、輸出企業には、デメリット

↓

輸出企業が多い日本株は、下落

↓

日本の輸出の代表的な自動車企業の株価も下落

-- 消費者 経済 総研 --

◆筆者(松田)も、短期参戦

チャレンジング発言による「お祭り」に、

筆者(松田)も、短期参戦した。

ということで、筆者(松田)は、自動車株を買った。

買ったのは、2023年12月8日だった。

その後は、ご存じの通り、日本株は、反転上昇した。

-- 消費者 経済 総研 --

◆次の お祭りは、いつか?

こうして、日銀会合や、国会答弁のたびに、

ポジション・トーカーが、動き始める。

その言説・思惑・解説を、マスコミ各社が、

伝えることで、世の中に、広がって行く。

つまり、「 ボラが高まる チャンス・祭り 」 だと、

見るトレーダーがいるのだ。

では、次のお祭りは、いつか?

市場参加者は、2024年の3月か4月に、

「 日銀 マイナス金利を解除 」 と、見込んでいる。

その「 見込み度合い 」 は、スワップ市場でわかる。

金利スワップ市場では、

4月の日銀会合までの、マイナス金利解除の確率を

75%程度まで、織り込んだ。※

※出典:日銀修正観測強まる-円高や株安も進む |Bloomberg

次のお祭りは、3月か4月の会合だ。

筆者(松田)も、その祭りに、参加してみようと思う。

-- 消費者 経済 総研 --

◆そもそも 「 利上げ 」 は、メリットか?

マイナス金利解除や、修正・正常化・出口へ

などの言葉は、いずれも 「 利上げ 」 を、意味する。

市場は、「 利上げ 」を、期待し、はやし立てる。

-- 消費者 経済 総研 --

◆利上げの影響

上記の利上げの流れを、少し詳しく解説する。

利上げで、住宅の「 購入者 」 と、「 販売者 」 は?

▼購入者の 支払利子

利上げで、住宅ローンの支払額が、増える。

↓

住宅購入費用 = 住宅本体価格 + 支払利子の額

↓

なので、利上げは、住宅の値上と、同じことになる。

↓

住宅購入を、あきらめる人が、増える。

↓

住宅の販売は、低迷する

↓

こうして、利上げで → 住宅業界の売上低下

▼販売者 ( 住宅デベロッパー ) の支払利子

住宅デベロッパーは、借金して、土地を買う

↓

よって、デベロッパー企業は、借金が多い

↓

利上げで、デベの支払利子、つまり経費が、増加する

↓

経費の増に、対応するため、住宅価格を、値上げする

↓

値上すれば、住宅売上は、低迷する

↓

こうして、利上げで → 住宅業界の売上低下

▼住宅 ではなく、クルマ では?

利上げで、マイカー・ローンの支払額が、増える。

↓

クルマ購入費用 = 車本体価格 + 支払利子の額

↓

なので、利上げは、クルマの値上と、同じことになる

↓

クルマの購入を、あきらめる人が、増える。

↓

クルマの販売は、低迷する

↓

こうして、利上げで → 自動車業界の売上低下

-- 消費者 経済 総研 --

◆市場は、利上げを、求める?

既述の通り、

2024年の春に、「 日銀 マイナス金利 解除 」 だと、

市場参加者は、見込んでいる。

マイナス金利を、解除すると、下記等となる。

現在の 短期の政策金利 マイナス0.1%

↓

変更後の 短期の政策金利 0%や、0.1% など

つまり、マイナス金利解除は、利上げだ。

市場は、利上げを、求めているのか?

利上げをすると、得するのか?

-- 消費者 経済 総研 --

◆利上げで、得する人・損する人

★ここで、あなたに、問いかけ

利上げで、得する人 ・損する人 は、誰か?

あなたは、1分間、考えて頂きたい。

↓

▼利上げで、得する人 一覧

・銀行 ( 貸出し金利UPで、 受取利子が増加 )

・銀行株を、持っている人 ( 銀行株 上昇 )

・生保株を、持っている人 ( 生保株 上昇 )

・為替トレーダーの円ロング ( 円高で儲かる )

・預貯金をしている人 ( 少しだが、受取利息UP )

▼利上げで、損する人 一覧

・住宅ローンのユーザー ( 支払い利子 増加 )

・マイカーローンのユーザー ( 支払い利子 増加 )

・奨学金ローンのユーザー ( 支払い利子 増加 )

・フリーローン等のユーザー ( 支払い利子 増加 )

・住宅デベロッパー ( 販売低下、支払い利子 増加 )

・自動車メーカー ( 販売低下、 支払い利子 増加 )

・住宅・車の部品メーカー ( 販売部品 減 )

・上記の部品メーカーの取引先企業 ( 幅広く )

・広く全般的な企業 ( 支払い利子 増加 )

・小売業界( 景気低迷で、消費者の買い物 減る )

・株の保有者 ( 国債魅力UP → 株価 下がる )

・不動産の保有者 ( 国債魅力UP → 不動産 下がる )

-- 消費者 経済 総研 --

◆部品を通じて、幅広く、影響拡大

利上げで、クルマの製造・販売が、低下すると、

車の部品メーカーの売上も減る。

単純化して言えば、下記だ。

クルマの製造が、1割、減れば、

部品である「 窓ガラス 」 の売上が、1割、減る。

同じように、部品である「 タイヤ 」 の売上も減る。

鉄、アルミ、プラスチックなどの部品売上も、減る。

「 自動車メーカー企業 」 だけでなく、

「 部品を納品する取引企業 」 も、売上が減るのだ。

-- 消費者 経済 総研 --

◆住宅では、どうか?

利上げで、住宅デベロッパーの売上が減る。

工事をするゼネコン業界の売上も減る。

住宅の部品であるコンクリ、鉄、ガラス、エアコン、

キッチン、トイレ・バスなどの業界の売上が減る。

-- 消費者 経済 総研 --

◆企業の売上が、減ると、どうなる?

企業の売上が、減ると、

↓

その企業の社員のボーナスが、減る

↓

社員は、お金が減ったら、買い物を減らす

↓

商業施設、デパート、スーパー、コンビニ等の

小売り業界の売上が、減る。

利上げのダメージは、

住宅やクルマの業界を、起点として、

様々な部品業界へ影響する。

そして社員のお金を減らし、小売業にも影響する。

-- 消費者 経済 総研 --

◆利上げの デメリット まとめ

利上げで、住宅・車の買い物は、負担増へ

↓

住宅・車の業界の売上が減る

↓

その企業の利益は、減少

↓

納品する部品業界の利益も減る

↓

様々な企業の、社員のお金も減る

↓

社員は、消費者だ。 消費者のお金が、減る

↓

消費(買い物)の需要が減る

↓

小売り業界の売上も減る

↓

広く様々な業界と、消費者へダメージがでる

-- 消費者 経済 総研 --

◆では、反対にメリットは?

ここまで、利上げのデメリットを、解説してきた。

次回は、利上げのメリットを、解説する。

そして、2024年の日本は、

下記 ① ② の どちら なのか? も、解説する。

① 利上げの メリット < 利上げの デメリット

② 利上げの メリット > 利上げの デメリット

- ■【その2】利上げの プラス面は?

+ 日米の差は? (24年1月28日)

前回号(2024年1月27日)では、

利上げのデメリットを、中心に解説した。

今回号は、下記の内容を、解説する。

*利上げ の プラス面 ( メリット )

*思惑が、実現? ポジション・トーク成功?

*日米の格差 ( 中銀 記者会見 )

-- 消費者 経済 総研 --

◆利上げ の プラス面 ( メリット )

▼悪循環 日本 → 好循環 日本へ

日本経済は、失われた30年の中にある。

長い年月、マイナスの悪循環で、低迷を続けた。

だが2024年は、

「 失われた30年からの 脱却 」 のチャンスだ。

悪循環から好循環へ、変わるチャンスの年だ。

下記の好循環を、生み出すべきなのだ。

賃金UP

↓

個人の消費意欲UP

↓

消費の需要UP

↓

「 需要UP > 供給 」 で、 物価UP

↓

企業売上UP

↓

企業の支払い賃金の原資UP

↓

賃金UP

▼利下げと、消費の 意欲UP

日銀が、利下げをすれば、好循環へ寄与する。

それを、住宅購入のケースで、見ていく。

利下げで、住宅ローンの支払額が、減る。

↓

住宅購入費用 = 住宅本体価格 + 支払利子の額

↓

なので、住宅の値下げと、同じことになる。

↓

住宅を、買う人が、増える。

↓

住宅の販売は、増加する

↓

こうして、利下げで → 住宅業界の売上UP

▼続いて、利下げではなく利上げ

★「利上げ」 が、必要に なるのは、いつか?

あなたは、1分間、考えて頂きたい。

好循環が、強く、継続する

↓

消費需要は、さらに強まる

↓

「 需要> 供給 」 で、物価UP

↓

需要が、強すぎると、 過剰インフレ になる

↓

インフレ退治のために、日銀が、利上げをする

↓

消費者が、利用するローンの金利が、上がる

↓

住宅やクルマを買う時の、ローン負担が、増える

↓

個人が、住宅や車を、買い控えする

↓

消費が冷える

↓

需要が下がる

↓

インフレ鎮静化

このように、利上げは、

加熱しすぎた経済を、冷やすために、使う。

より具体的に言えば、「 インフレ退治 」 が目的だ。

▼その他 利上げのメリット

前項で、利上げのメリットに、

「 インフレ退治 」があった。

それ以外の利上げのメリットは、何か?

▼利上げ → 円高 → 輸入 は?

日本の金利が、上がると、見込めば、

↓

日本の国債の金利は、上がる。

↓

日本の国債から、貰える利息が、増える

↓

日本の国債の、魅力度が上がる

↓

日本の国債を買う、投資家が、増える

↓

日本の国債を、買うには、日本円が必要

↓

米ドルを売って、日本円を買う人が、増える

↓

円高に、傾く

▼円高で、輸入物価は?

前項で、「 利上げ→円高 」 の流れを、解説した。

下記の例で、円安から円高へ動く場合を見ていく。

円安:1ドル 150円

↓

円高:1ドル 100円

米国から、1億ドルの商品を、輸入するとする。

円安ならば、150億円の支払いだ。

↓

円高ならば、100億円の支払いで済む。

同じ商品の輸入でも、円高なら、支払額は少ない。

つまり円高は、輸入物価を下げる。

そして、日本国内の店頭に、商品が並ぶ時、

円高の効果で、その商品価格は、低くなる。

よって円高で、

国内の消費者物価の引き下げに、寄与する。

円高 → 物価低下 → 消費者にメリット だ。

▼円高と、輸出の関係は?

だが逆に、輸出には、円高は不利だ。

下記の例で、円安から円高へ、動く場合を見ていく。

円安:1ドル 150円

↓

円高:1ドル 100円

米国へ、1億ドルの商品を、輸出するとする。

円安ならば、150億円の売上だ。

↓

円高ならば、100億円の売上だ。

同じ商品の輸出でも、円高なら、売上は少ない。

つまり円高は、輸出企業の売上を、下げる。

「 利上げ → 円高 」 の効果は、

輸出に不利、輸入に有利だ。

▼では結局、円高は、有利・不利 どちらか?

円安には、メリットも、デメリットもある。

円高にも、メリットも、デメリットもある。

トータルでは、日本は、どちらが、有利か?

日銀の試算では、トータルでは、円安が有利だ。

内閣府の試算でもトータルでは、円安が有利だ。

日銀試算も、内閣府の試算も、しっかりした内容だ。

だが、そんな面倒な計算を、しなくても、

簡単な計算でも、日本は、円安有利と、わかる。

円安有利の試算や、簡単計算の詳細は、

本ページ下段のリンク集から、ご覧頂きたい。

▼利上げのメリットは?

★ここで、問いかけ

前項で、「 利上げ → 円高 」 は、不利と分かった。

では、利上げのメリットは、結局、何か?

あなたは、1分間、考えて頂きたい。

↓

結局のところ、利上げの最大のメリットは、

「 需要減少 → インフレ退治 」 だ。

では、日本は、インフレ退治を、すべきか?

▼適温なインフレ率は、2パーセント?

米国も、日本も、他の先進国も、概ね、

「 2%が 適温な インフレ率 」 としている。

★ここで、あなたに問いかけ

他国が、2% 目標 なのに、

もし、日本だけ、1%を目標にすると、どうか?

↓

相対的に、「 日本の物価が安く 」 なり、

それは、裏側では、「 日本の通貨高 」 を意味する。

日本の 「 通貨高 」 とは「 円高 」 のことだ。

既述の通り、円高はトータルで、日本に不利だ。

よって、日銀は「 物価上昇率の目標を2% 」とする。

「 なぜ 2% なのか? 」 のもう少し詳しい解説は、

本ページ下段のリンク集から、ご覧頂きたい。

▼現在の 日本の インフレ率は?

※ CPI = 消費者物価指数

2023年の日本のCPIの上昇率 (前年比) は、

24年1月9日に、総務省から、下記と、発表された。

・総合指数は、3.2 %

・コア指数 (生鮮食品を除く総合指数)は、3.1 %

※出典:2024年1月9日公表|総務省統計局

日銀は、コア指数を、対象とするので、

ここからは、コア指数3.1%で、話を進める。

★ここで、問いかけ

物価目標が、2%なのに、3.1%だから、

過剰なインフレだ。

過剰なインフレを、退治すべきか?

あなたは、1分間、考えて頂きたい。

↓

海外が原因の特殊インフレなので、

日銀が、利上げしても、インフレは、退治できない。

▼コスト牽引と、需要牽引

日本も、値上げラッシュが、続いた。

だが、「 需要 牽引型 」 ではない。

需要牽引は、「 需要 > 供給 」 のインフレだ。

需要牽引ではなく、「 コスト・プッシュ型 」だった。

そのコスト・プッシュの原因は、コロナと、戦争だ。

コロナで、世界中の工場が、出勤の停止・制限で、

製品の生産と供給が、減った。

「 需要 > 供給↓ 」 のインフレだ。

ウクライナでの戦争で、原油市場に混乱が起き、

原油価格は、高騰した。

コストプッシュインフレの原因は、

コロナと戦争だ。

日銀は、コロナ禍を、鎮めることはできない。

日銀の政策で、戦争を止めることはできない。

海外由来のコスト・プッシュ型のインフレでは、

日銀が利上げしても、インフレ退治できない。

▼日本のコスト・プッシュ・インフレは?

日本のコストプッシュインフレは、沈静化中だ。

コストUPの、商品価格への転嫁が、進んだからだ。

東京のインフレ率(CPIコア指数)の推移は、下記だ。

2023年

1月 4.3%

2月 3.3%

3月 3.2%

4月 3.5%

5月 3.1%

6月 3.2%

7月 3.0%

8月 2.8%

9月 2.5%

10月2.7%

11月2.3%

12月2.1%

2024年

1月 1.6%

このペースで推移したら、

持続的・安定的な2%のインフレになるだろうか?

なお、日銀は、2025年度のCPIは1.8%と、予測する。

▼日銀は、利上げを、すべきか?

前回号・Vol.1で、既述の通り、

2024年の春に、「 日銀 マイナス金利 解除 」だと、

市場参加者は、見込んでいる。

マイナス金利解除とは、下記等となる。

現在の短期金利 マイナス0.1%

↓

変更後の短期金利 0%や、0.1%など

つまり、マイナス金利解除は、利上げだ。

市場は、利上げを、求めているのか?

利上げをすると、得するのか?

さあ、2024年の春に、日銀は利上げを、するのか?

確かに、植田総裁の発言は、

徐々に、タカ派要素が、増えてきた。

一方で、大規模な金融緩和を継続との

ハト派姿勢は、継続中だ。

早すぎる利上げは、

日本の経済を、低迷へ向かわすリスクがある。

-- 消費者 経済 総研 --

◆ポジション・トークが成功?

▼世間では?

下記のようなポジション・トークが増えた。

次回の日銀会合で、緩和政策は、修正か?

次回の日銀会合で、日銀は、正常化(出口)へ?

「 修正、 正常化、 出口へ 」 などの言葉は、

いずれも 「 利上げ 」 を、意味する。

世間は、「 利上げ 」を、期待し、はやし立てる。

前回号で、下記の一覧表を、解説した。

「 利上げで 得する人 」 、「 利上げで 損する人 」

ポジション・トーカーに、影響されるのではなく、

日銀は、マクロ経済視点の政策判断を求められる。

▼思惑は、成功?

「利上げか?」 「利上げへ?」等の言説が増えると、

日銀の政策金利が不変でも、市場は動く。

2022年の年末頃から、この類の言説が増えた。

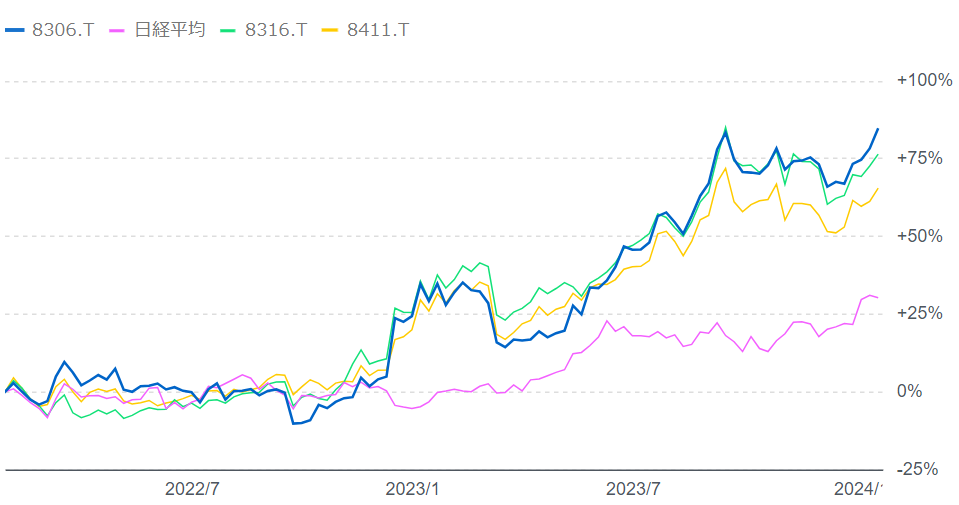

下記は、メガバンク3社と、日経平均の株価チャート

ピンクが日経平均、青水色黄色がメガバンク3社 ※画像出典:ヤフーファイナンス

※画像出典:ヤフーファイナンス

銀行3社は、日経平均を、大きく上回った。

世間の期待が、高まる流れが、起きるなら、

それに乗る短期中期のトレードもありかもだ。

▼注記

利上げか? 利上げへ? 修正へ? 出口へ?

これらの言説が、

ポジション・トークかどうかは不明だ。

確かめようが、ないからだ。

また、メガバンクの株価が、上昇したのは、

ポジション・トークによるかも不明だ。

これも、確かめようが、ないからだ。

ポジション・トークか?と、述べたのは、

筆者が感じた個人的な見解である

-- 消費者 経済 総研 --

◆日米の会見比較|アメリカに、学ぼう!

アメリカは、世界一位の超大国だ。

米国からは、ビジネスや、経済でも、学ぶ事は多い。

総裁会見を、日本TV、TV朝日、TBS、TV東京は、

「 ネット番組 」 で、ノーカット・ライブ中継した。

筆者(松田)も、この総裁会見を、毎回、全編見ている。

皆さんにも、日銀会合のTV視聴も、お勧めするが、

あわせて、米国のFOMCの視聴も、お勧めしたい。

▼米国は、聞き上手

中央銀行の会合後に、記者会見があるのは、

日米共通だ。

だが、下記の質問の仕方には、違いがある。

・日本での 「 植田総裁 への 質問 」

・米国での 「 パウエル議長 への 質問 」

米国では、1人の記者の質問は、1つだ。

だが、なぜか、日本では、2つの質問をする。

一問一答だから、シャープな答えを、引き出せる。

2つ聞いたら、なんだか、わからなくなる。

米国は、一問一答の後に、「フォローUP」 と言って、

追加の掘り下げ質問を、している。

質問の仕方というシンプルな事柄でも、

米国に、学べる。

また米国では、マクロ経済の知識を基に、質問する。

よって、トンチンカンな質問は、無い。

また、批判的質問や、攻撃的質問もない。

米国の記者会見は、紳士淑女な会である。

目的は、金融政策の理解の深掘りである。

批判や、攻撃は、目的ではない。

▼米国の中銀は、真面目?

記者が、紳士淑女であるのと同時に、

パウエル議長が、まじめなのだ。

「 我々は、アメリカの人々のために、働く 」

「 我々の仕事は、公的使命のために、ある 」

このパウエル議長の宣言は、

会見の冒頭と、会見の最後にて、繰り返される。

▼会見の冒頭

Good afternoon.

My colleagues and I remain squarely focused on our dual mandate to promote maximum employment and stable prices for the American people.

▼会見の最後(質疑応答前)

To conclude, we understand that our actions affect communities, families, and businesses across the country.

Everything we do is in service to our public mission.

We at the Fed will do everything we can to achieve our maximum employment and price stability goals.

Thank you.I look forward to your questions.

その後に、一問一答式の質疑応答が、始まるのだ。

米国の会見は、レベルが高く、学ぶ事が多かった。

23年12月のFOMC (米中銀の会合) の会見では、

1人目の質問者は、下記を問うた。

「 "any" との言葉が、追加されたが、

これは、利上げはほぼ終了し、金融引き締めから、

ニュートラルな姿勢への変化か? 」

それに対して、パウエル議長は、下記を、答えた。

「このサイクルのピークレートか、

その近辺にいると、考えている。 」

▼質問者:CHRIS RUGABER.

Thank you, Chris Rugaber, Associated Press.

I wanted to ask, how should we interpret the addition of the word "any" before additional firming in the statement.

I mean does that mean that you're pretty much done with rate hikes, and the Committee has shifted away from a tightening bias and toward a more neutral stance? Thank you.

▼回答者:CHAIR POWELL.

So we added the word “any” as an acknowledgement that we believe that we are likely at or near the peak rate for this cycle.

米FOMCの12月会合で、最重要ポイントは、

利上げ終了だ。

その答えを、1人目の質問者が、

的確に、パウエル議長から、引き出した。

明確な質問・短い質問・一問一答だから、

クリアな回答が、出てくる。

不明瞭な質問・長い質問・毎回2つの質問では、

ぼんやりとした回答を、引き出しやすい。

2つ質問するなら、1つ目の質問と回答が、

終わってから、フォローUP質問を、する方が良い。

▼日銀会見でも、大江麻理子さんが

日銀の記者会見でも、

大江麻理子さんは、フォローUP型質問を、していた。

以前の会合でも、大江さんの質問は、的確である。

▼米国は女性活躍

ここからは、少し、雑談風に。。

米国FOMCで、質問する記者は、女性が多い。

男女半々であった。

一方、日銀の記者会見での質問記者は、大半が男性。

男性が、大半の日銀記者会見の中で、

やはり、大江麻理子さんは、華もある。

ネット配信のライブ中継番組(YouTube)では、

チャット・コメント欄が、流れる。

大江さんが、登場すると、

コメント欄も、好意的な雰囲気になる。

やはり、大江さんは、人気者なのだろう。

「 おお、マネックスの 松本氏の 嫁さんだ 」

なんていうコメントも多く、クスッと笑える。

▼中級者なら、ポジション・トークに乗っかる?

新NISAで、金融投資を、デビューした人も、多い。

だが、日米の中銀の会合・会見の前後での、

短期トレード売買は、初心者の方には、難しそうだ。

でも、今まで見た事も無かった日米の中銀会合に、

興味を、持てば、経済・金融に、詳しくなるだろう。

会社経営にも、役に立つのではないか?

あなたも、日米の中銀の会見を、

覗いてみては、いかが?

-- 消費者 経済 総研 --

◆リンク集

青文字下線を、クリックで、そのページへ移動

↓

そのページの中で、「 赤文字 」 で、ページ内検索

▼なぜ、物価目標は、2% なのか?

財政政策の解説 弱い日本経済,停滞の景気を良く

「 なぜ、2% なのか? 」

▼円高よりも円安が有利|日銀・内閣府の試算

【更新】[日銀|利上げできない・しない理由]

「 日銀のVar計量モデル 」

▼円高よりも円安が有利|簡単な計算

【更新】[日銀|利上げできない・しない理由]

「 簡単な計算は? 」

▼米国 FOMC 記者会見 2023年12月

FOMC Press Conference, December 13, 2023

▼日銀 記者会見2024年1月

日銀 記者会見 テレ東BIZ

| ■番組出演・執筆・講演等のご依頼は、 お電話・メールにてご連絡下さい。 ■ご注意 「○○の可能性が考えられる。」というフレーズが続くと、 読みづらくなるので、 「○○になる。」と簡略化もしています。 断定ではなく可能性の示唆である事を念頭に置いて下さい。 このテーマに関連し、なにがしかの判断をなさる際は、 自らの責任において十分にかつ慎重に検証の上、 対応して下さい。また「免責事項 」をお読みください。 ■引用 真っ暗なトンネルの中から出ようとするとき、 出口が見えないと大変不安です。 しかし「出口は1km先」などの情報があれば、 真っ暗なトンネルの中でも、希望の気持ちを持てます。 また、コロナ禍では、マイナスの情報が飛び交い、 過度に悲観してしまう人もいます。 不安で苦しんでいる人に、出口(アフターコロナ)という プラス情報も発信することで、 人々の笑顔に貢献したく思います。 つきましては、皆さまに、本ページの引用や、 URLの紹介などで、広めて頂くことを、歓迎いたします。 引用・転載の注意・条件をご覧下さい。 |

- 【著作者 プロフィール】

- ■松田 優幸 経歴

(消費者経済|チーフ・コンサルタント)

◆1986年 私立 武蔵高校 卒業

◆1991年 慶応大学 経済学部 卒業

*経済学部4年間で、下記を専攻

・マクロ経済学(GDP、失業率、物価、投資、貿易等)

・ミクロ経済学(家計、消費者、企業、生産者、市場)

・労働経済

*経済学科 高山研究室の2年間 にて、

・貿易経済学・環境経済学を研究

◆慶応大学を卒業後、東急不動産(株)、

東急(株)、(株)リテール エステートで勤務

*1991年、東急不動産に新卒入社し、

途中、親会社の東急(株)に、逆出向※

※親会社とは、広義・慣用句での親会社

*2005年、消費・商業・経済のコンサルティング

会社のリテールエステートに移籍

*東急グループでは、

消費経済の最前線である店舗・商業施設等を担当。

各種施設の企画開発・運営、店舗指導、接客等で、

消費の現場の最前線に立つ

*リテールエステートでは、

全国の消費経済の現場を調査・分析。

その数は、受託調査+自主調査で多岐にわたる。

商業コンサルとして、店舗企業・約5000社を、

リサーチ・分析したデータベースも構築

◆26年間の間「個人投資家」としても、活動中

株式の投資家として、

マクロ経済(金利、GDP、物価、貿易、為替)の分析や

ミクロ経済(企業動向、決算、市場)の分析にも、

注力している。

◆近年は、

消費・経済・商業・店舗・ヒットトレンド等で、

番組出演、執筆・寄稿、セミナー・講演で活動

◆現 在は、

消費者経済総研 チーフ・コンサルタント

兼、(株)リテール エステート リテール事業部長

◆資格は、

ファイナンシャル・プランナーほか

■当総研について

◆研究所概要

*名 称 : 消費者経済総研

*所在地 : 東京都新宿区新宿6-29-20

*代表者 : 松田優子

*U R L : https://retail-e.com/souken.html

*事業内容: 消費・商業・経済の、

調査・分析・予測のシンクタンク

◆会社概要

「消費者経済総研」は、

株式会社リテールエステート内の研究部署です。

従来の「(株)リテールエステート リテール事業部

消費者経済研究室」を分離・改称し設立

*会社名:株式会社リテールエステート

*所在地:東京都新宿区新宿6-29-20

*代表者:松田優子

*設立 :2000 年(平成12年)

*事業内容:商業・消費・経済のコンサルティング

■松田優幸が登壇のセミナーの様子

- ご案内・ご注意事項

- *消費者経済総研のサイト内の

情報の無断転載は禁止です。

*NET上へ「引用掲載」する場合は、

①出典明記

②当総研サイトの「該当ページに、リンク」を貼る。

上記の①②の2つを同時に満たす場合は、

事前許可も事後連絡も不要で、引用できます。

①②を同時に満たせば、引用する

文字数・情報量の制限は、特にありません。

(もっと言いますと、

①②を同時に満したうえで、拡散は歓迎です)

*テレビ局等のメディアの方は、

取材対応での情報提供となりますので、

ご連絡下さい。

*本サイト内の情報は、正確性、完全性、有効性等は、保証されません。本サイトの情報に基づき損害が生じても、当方は一切の責任を負いませんので、あらかじめご承知おきください。

- 取材等のご依頼 ご連絡お待ちしています

- メール: toiawase★s-souken.jp

(★をアットマークに変えて下さい)

電 話: 03-3462-7997

(離席中が続く場合は、メール活用願います)

- チーフ・コンサルタント 松田優幸

- 松田優幸の経歴のページは「概要・経歴」をご覧下さい。