【更新】[日銀|利上げできない・しない理由] いつ利上げ?円安の利点,欠点,影響は?|消費者経済総研|2023年11月5日

■番組出演・執筆・講演等のご依頼は、 お電話・メールにてご連絡下さい。 リモートでの出演・取材にも、対応しています  消費者 経済 総研 チーフ・コンサルタント 松田優幸 ■最終更新日:2023年11月05日 datemodified":"2023-11-05 本ページは、修正・加筆等で、 上書き更新されていく場合があります。 ■ご注意 「○○の可能性が考えられる。」というフレーズが続くと、 読みづらくなるので「○○になる。」と簡略化もしています。 断定ではなく可能性の示唆であることを念頭に置いて下さい。 本ページ内容に関しては、自らの責任において対応して下さい。 また「免責事項」をお読みください ■引用 皆さまに、本ページの引用や、 リンク設定などで、広めて頂くことを、歓迎いたします。 引用・転載の注意・条件 をご覧下さい。 |

- ■日銀 解説|筆者(松田)のTV出演

- 日銀に関する解説・提言でのTV出演実績。

「フジテレビ・めざまし8」に、

「消費者 経済 総研」の 筆者(松田)が生放送に出演。

「日銀 黒田総裁の 値上げ許容」 発言等を、解説。

2022年 6月9日 放送 画像出典:フジテレビ

- ■ はじめに 「 利上げ しない 理由 」

- -- 消費者 経済 総研 --

◆日銀が、利上げぜす、緩和継続する 理由とは?

なぜ日銀は、利上げを、しないのか?

▼低迷脱却を、邪魔しないため

・低金利の継続:景気を刺激し、景気を下支えする

・金利の引上げ:経済を冷やし、景気の過熱を防ぐ

今の日本は、

「 失われた 30年 」 からの脱却のチャンスにある。

ここで、利上げを、すると、

その脱却の力を、失わせてしまう。

▼物価高だが、金利が原因ではない

2023年は、物価上昇率は、2%超だ。

だが、景気過熱 ( 需要 > 供給 ) が、原因ではない。

戦争由来の 「 原油高 」 の影響が、大きい。

つまり、海外原因の 「 コスト牽引 」 のインフレだ。

日銀が利上げしても、

停戦にならないし、原油価格は低下しない。

▼日銀が、利上げを、するには?

「 利上げをする 」 には、具体的には、下記が必要だ。

▼A インフレが、

コスト牽引ではなく、需要牽引 になること。

▼B インフレ率が、

持続的・安定的に、2% になること。

▼C 賃金UPを、伴う物価上昇であること。

賃金上昇率 X%> 物価上昇率 2%に、

なるのが、目標だ。

例えば、賃金上昇率 3% > 物価上昇率 2% とか

▼ ①: A Bのインフレでは?

現在は、CPI の上昇率は、2%超だが、

需要牽引 ではなく、コスト牽引 なので、だめだ。

なお、日銀は、下記の呼び方を、している。

コスト牽引 の力を → 「 第1の力 」

需要牽引 の力を → 「 第2の力 」

第1の力(コスト牽引)ではなく、

第2の力(需要牽引)で、2%超に、なる必要がある。

▼ ②: C の賃金では?

来年度の賃金水準は、まだ不明だから、

日銀は、政策変更できない。

上記の①②両方の理由から、緩和は継続が、正解だ。

私(松田)と、植田総裁の考えは、同じだ。

「 総裁と同じだと、威張りたい 」 のではない。

マクロ経済学の視点では、

現在の政策の継続が、当然だからだ。

マクロ経済学の主な政策は、下記2点だ。

「 雇用 」 と 「 物価 」 だ。

ア 雇用を、よくする事 (失業減、賃金UP3%等)

イ 物価を、適切な水準に、安定させること(2%)

今、金利を上げたら、、

ア 雇用には、マイナスに、働き、

イ 物価2%達成に、マイナスに、なってしまう。

利上げ、つまり、緩和修正などしたら、

経済を、ダメにしてしまう。

「 利上げ → 経済へ、ダメージ 」 のメカニズムは、

下記の別ページに、移動して、ご覧頂きたい。

( 移動後に、「 ダメージ 」で、ページ内検索 )

「 日銀次期総裁 植田和男氏 政策 」

- ■New Vol.7 10/30の 日銀会合

日銀の微調整は、不要だった?

日銀の会合の結果の発表が、10/31 (火)にあった。

結果は、下記だった。

「 粘り強く、緩和を、継続する 」

具体的には、下記を継続だ。

・短期の 政策金利を、 マイナス0.1%

・長期の 政策金利を、 0%程度

▼微調整は?

基本方針は、緩和継続だったが、「微調整」があった。

長期の政策金利の水準は、0% 程度 だが、

その 「 程度 」 が、下記のように、変更になった。

変更前:変動幅の上限は、 1%

↓

変更後:変動幅の上限は、 1%をメド

▼ 「 メド 」 が 付いた理由は?

今回は、「上限は、1%をメド」と、「メド」が付いた。

前回の会合では、厳格に1%までに、抑えるとした。

今回は、「1%を多少超えることも、許容」となった。

★1%超を、許容した理由は、何か?

あなたは、1分間、考えて頂きたい。

↓

厳格に1%までに抑えると、副作用が大きいからだ。

-- 消費者 経済 総研 --

◆副作用とは?

1%までに抑える副作用を、解説していく。

その前に、債券(社債と国債)を見ていく。

▼借金 と 社債

企業の資金調達の中で、

「 お金を 借りる 」 方法として、下記がある。

① 銀行から、借金する

② 社債を、発行する

「 ① 銀行から借金 」 するは、

イメージしやすいので、説明不要であろう。

▼②の社債 とは?

社債とは、企業が発行する債券だ。

この債券は、借用証書を、意味する。

「 企業A社は、Bさんから、〇〇円を借りた。

〇〇年後に、返済する。

それまでの間、〇〇%の利子を払う 」

社債は、上記の内容が、定められた債券だ。

「①の借金」の場合は、

A社と銀行とでの、1対1での関係が多い。

その銀行に、主導権が握られることは、多いだろう。

社債では、

お金を借りるA社が、主体的に、下記を決められる。

・返済期間:〇〇年

・利子率:〇〇%

・集めたい額:〇〇円

①借金の場合は、「お金を、貸す・借りる」の関係だ。

②社債の場合も、同じだ。

だが、②社債では、

社債という債券を、企業A社が、販売する。

お金の貸し手は、それを買う。

▼例えば、過去のソフトバンクの社債では

・返済期間 : 7年

・利 子 率 : 2.03%

・集める額 : 4000億円

・一口単位 : 100万円

Bさんは、ソフトバンク社債を、

100万円で買って、同社へ100万円を、渡す。

Bさんは、100万円を、同社へ貸した状態になる。

この社債を買った人は、金融市場で、

返済期間の途中でも、売却することができる。

ソフトバンクの社債の募集ページ(過去事例)は、

わかりやすい内容に、なっている。

▼YCCの副作用とは?

YCCとは、

イールド・カーブ・コントロールの略語。

長期の金利の操作と、短期の金利の操作のことだ。

だが、最近は、

長期(10年物)の国債の金利を、下げることに、

限定して使われることが増えた。

既述の通り、日銀は、下記の金利誘導をしている。

・短期の政策金利を、マイナス0.1%

・長期の政策金利を、0%程度

▼長期の政策金利を、下げる

長期金利の代表的な10年物国債の金利を、

日銀が、意図的に、下げている。

この日銀の政策で、10年国債の金利が下がる。

-- 消費者 経済 総研 --

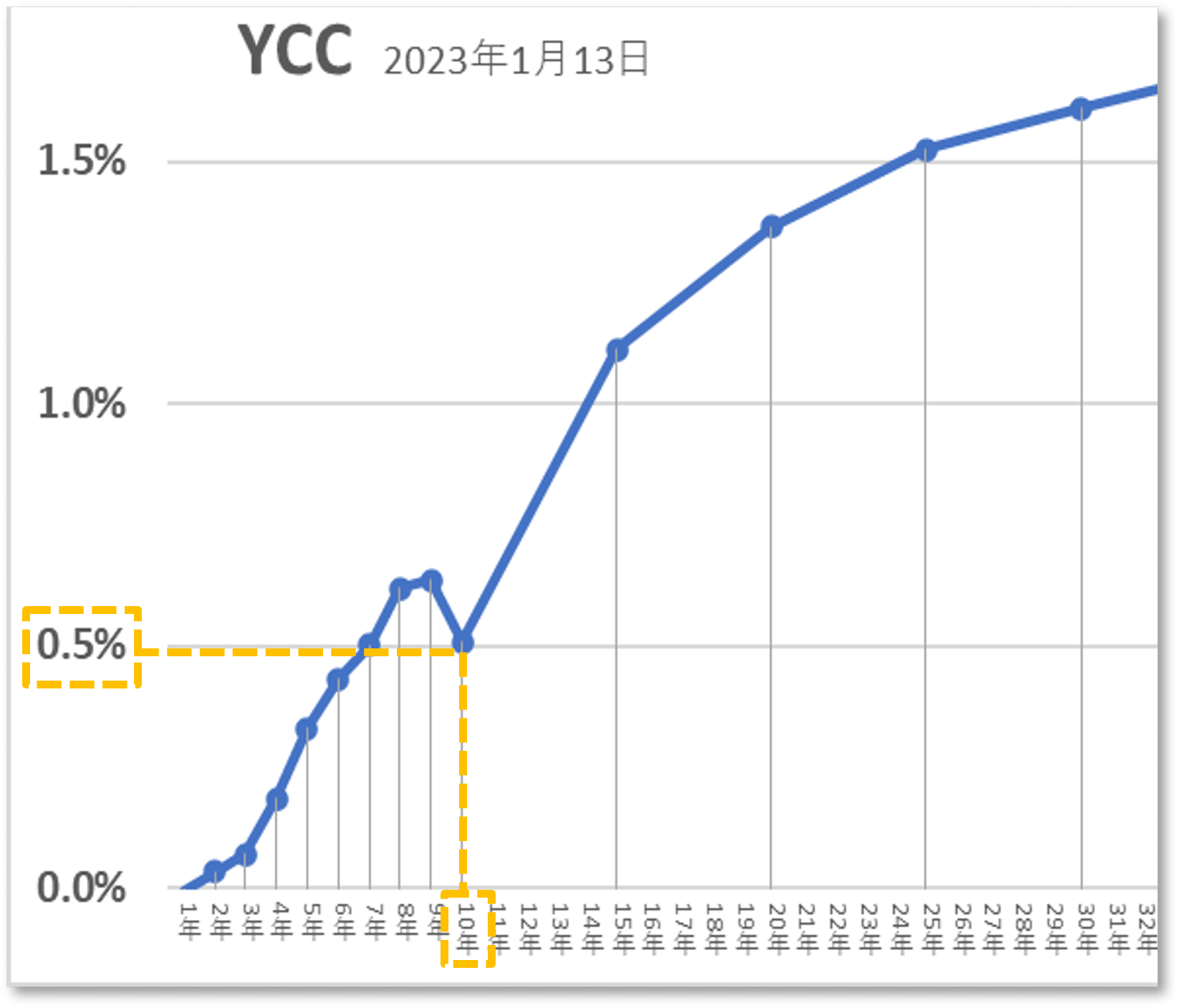

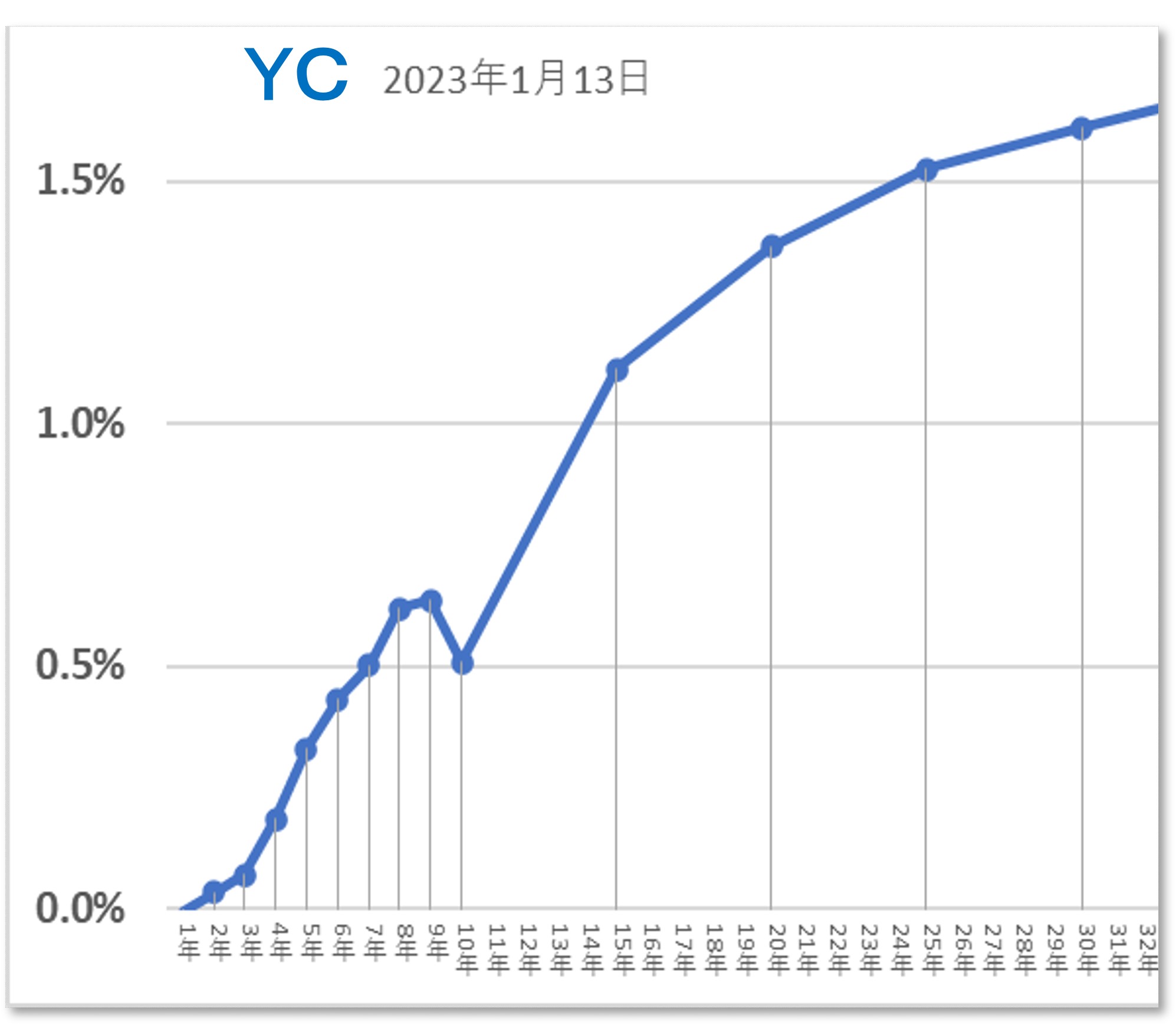

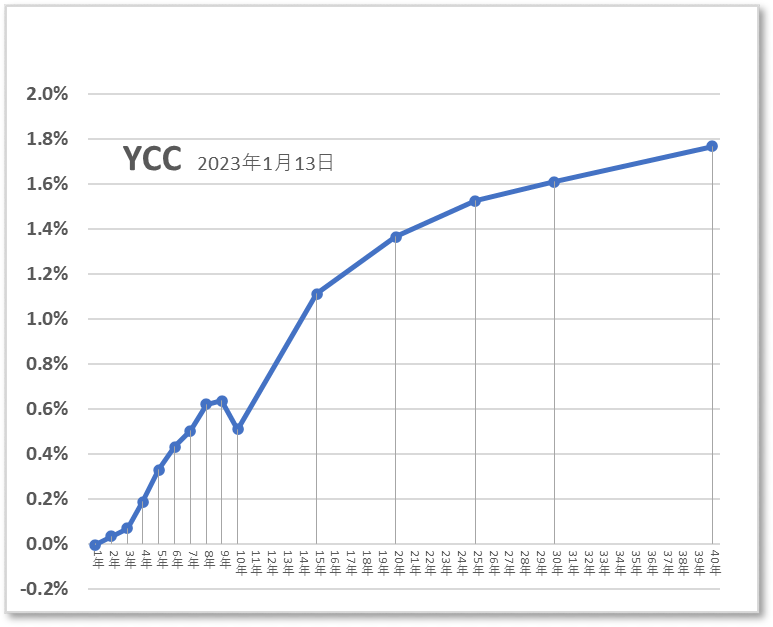

Q:前項は、「 YCC 」だった。

では、「 YC 」 イールドカーブとは、何か?

↓

A:

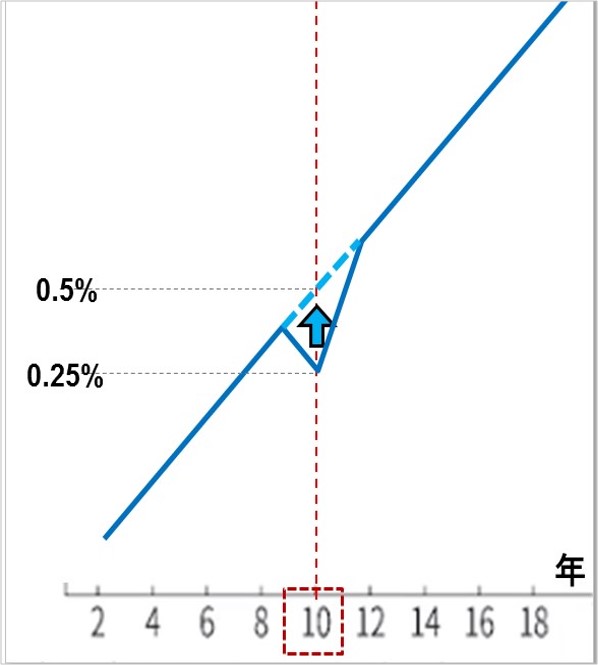

・イールド = 金利

・カーブ = グラフの図の中の「曲線」

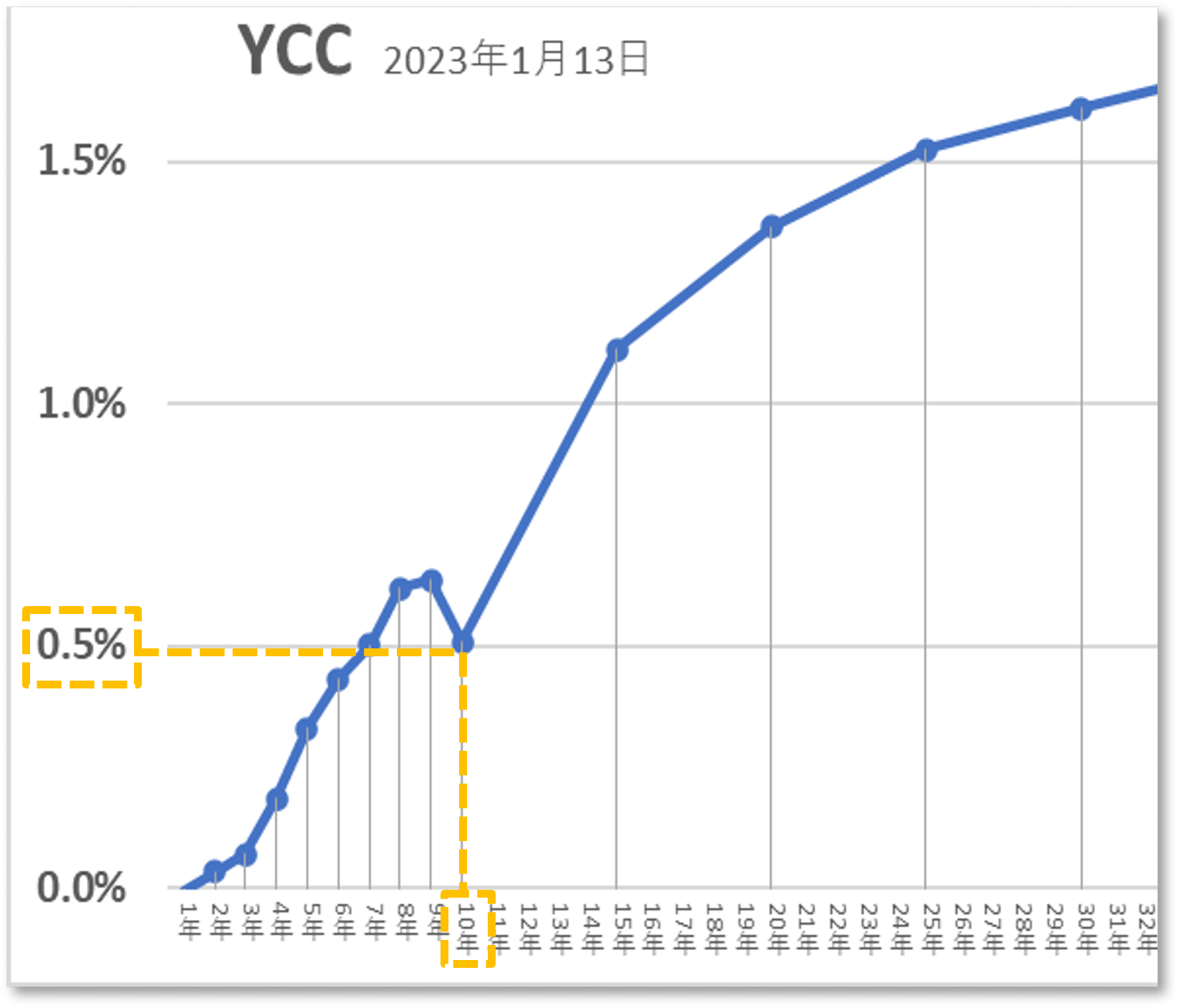

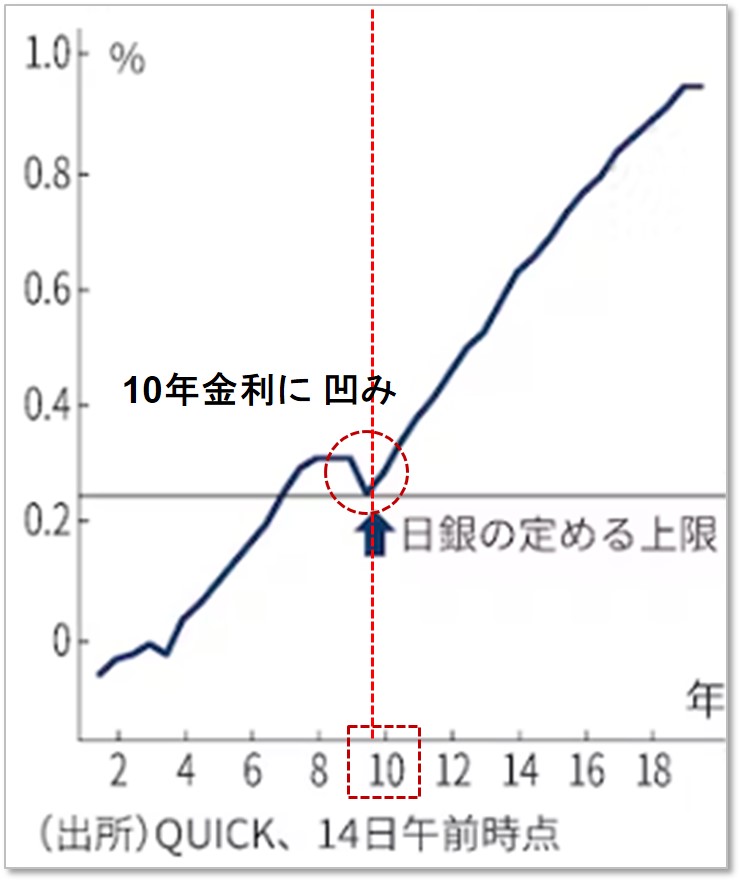

下図の青線が、イールドカーブ(金利曲線)だ。

短期の金利よりも、長期の金利の方が、

利回りが高い。

その理由の簡単な理解は、下記だ。

短期:

1年で返してもらえるなら、金利が低くてもいいや

長期:

返済が20年後なのは、心配だ。

金利が低いなら、貸さない。

こうして、

短期よりも、長期の方が、金利が高くなる。

「YC」 ではなく、 「 YCC 」の最後のCは、

コントロールのCだ。

金利(イールド)の曲線(カーブ)を、

操作(コントロール)することだ。

下図の通り、

10年限の金利が、引き下げられていた。 ※下記出典から、消費者経済総研が、グラフを作成

※下記出典から、消費者経済総研が、グラフを作成

※出典:財務省|国債金利情報

黒田体制での10年金利の誘導目標は、

ゼロ% ( ±0.5% ) だった。

つまり、「 -0.5% から+0.5%まで 」 だ

変動幅が、 ±0.5% の範囲内に、収まるように、

日銀が、金利を操作した結果が、上図の歪みだ。

-- 消費者 経済 総研 --

▼国債と社債の関係

国債の金利は、社債の金利の基準になる。

国債金利のうち、10年国債だけが不自然に低いと、

10年物の社債を、扱う人は混乱する。

10年金利が、不自然な金利になるのが、

副作用の1つだ。

社債の発行が、やりにくくなり、

社債の機能が、低下する

これが 「 社債市場の 機能度の 低下 」

と言う副作用だ。

▼社債以外に、国債も

前項は、社債における副作用だった。

YCCは、国債にも、副作用がある。

日銀が、10年国債金利を、無理やり下げることで、

民間の金融機関は、取引が、やりにくくなる。

10年国債が、思い通りの額や利率での取引が、

できない場合があるからだ。

民間の金融機関で、国債を扱う人も、困るのだ。

これが、「 国債市場の 機能度の 低下 」である。

社債と国債をあわせて、

「 債券市場の機能度の低下 」という副作用だ。

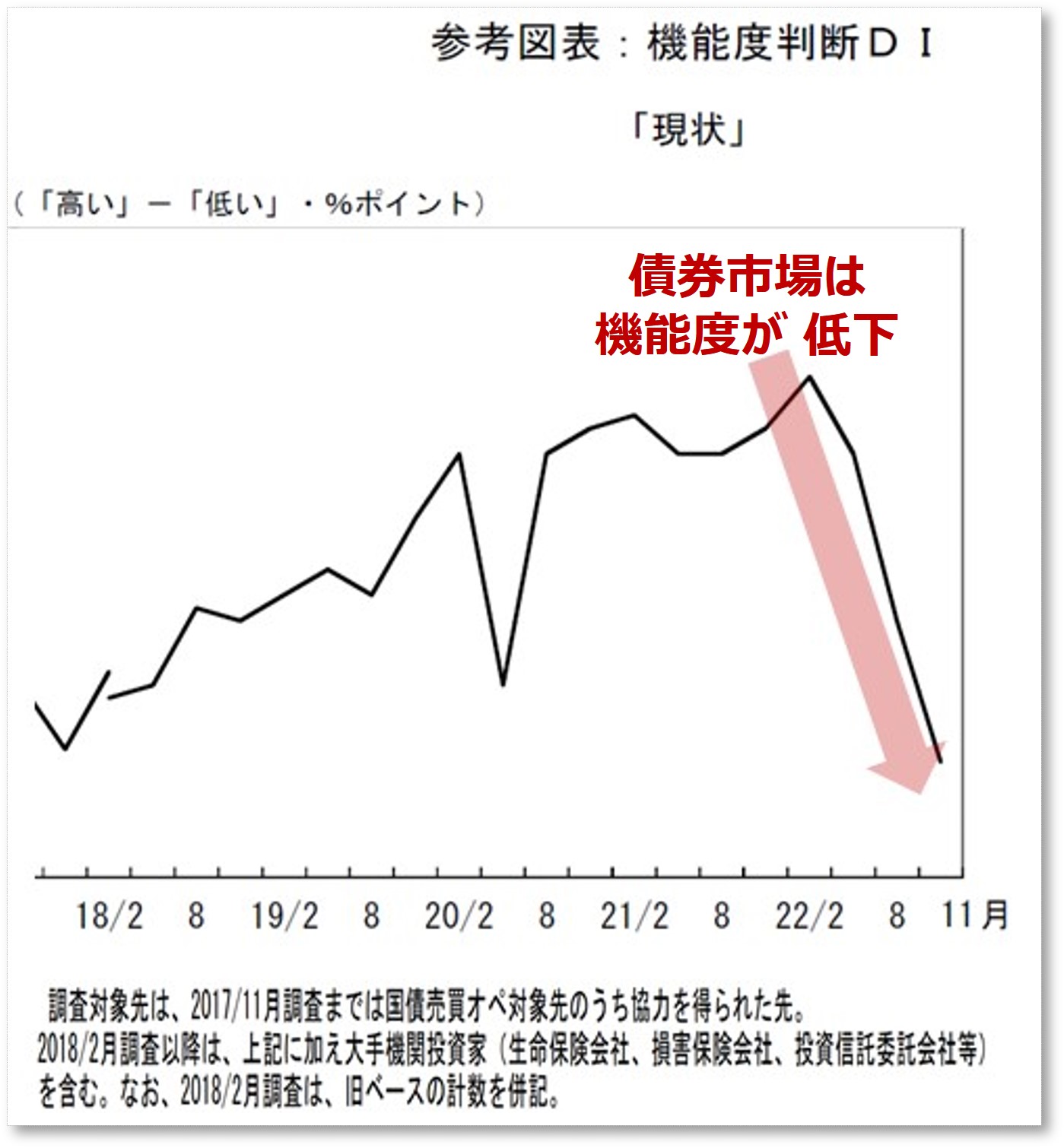

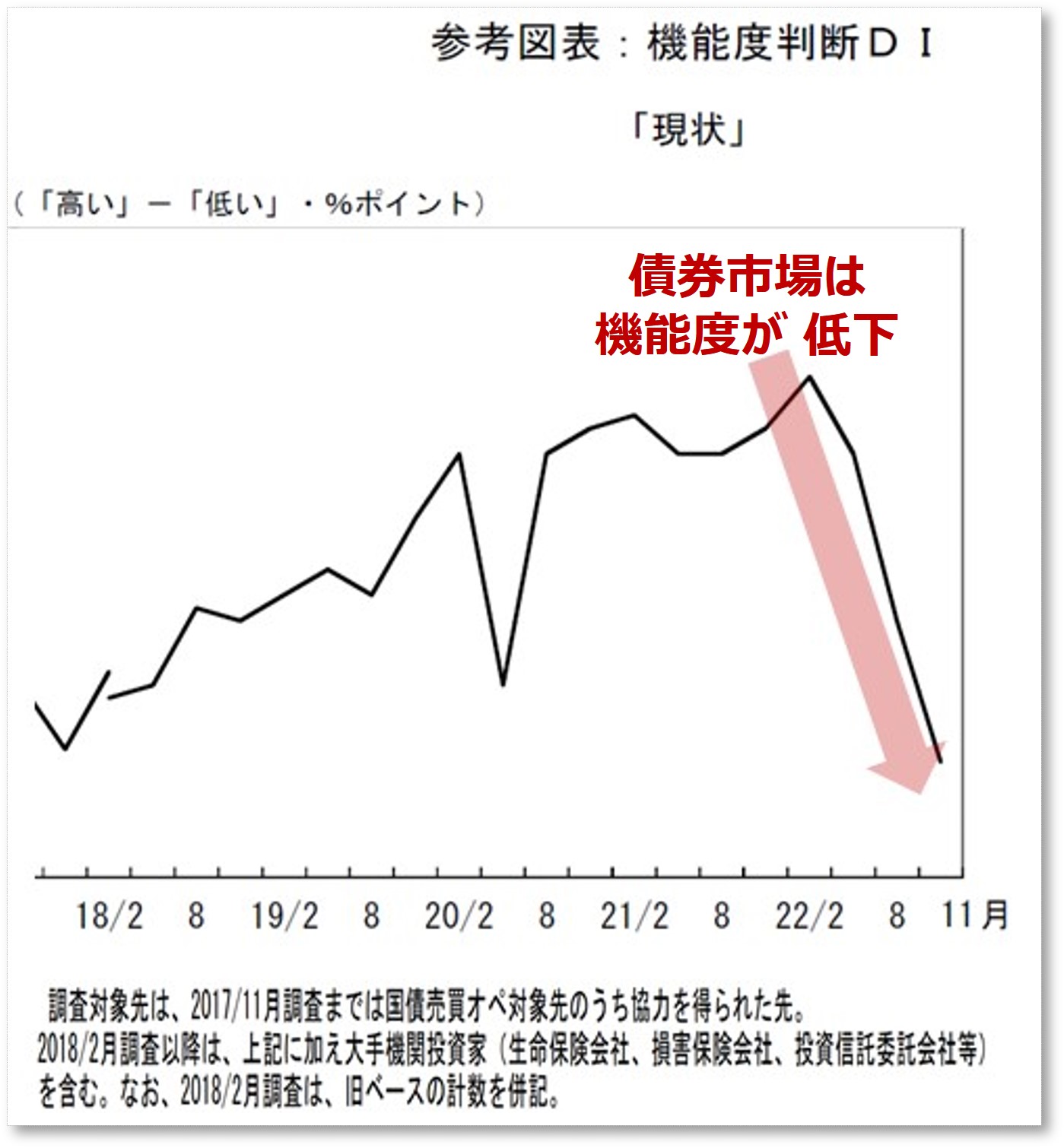

「副作用=機能度の低下」は、

下図の通り、機能度は悪化していた。

下図は、日銀の 機能度 判断DI ※図は、下記日銀資料から不要部分を削除し抜粋した

※図は、下記日銀資料から不要部分を削除し抜粋した

※出典:日銀|債券市場サーベイ(2022年11月調査)

そこで、黒田総裁体制の終盤から、

YCCの変動幅を広げて、YCの歪みを小さくした。

▼利上げか?

2022年12月に、黒田体制の日銀は、

10年国債の金利を、 0.25% → 0.5% に、広げた。

「 利上げだ 」 「 金融緩和の出口 」 と言われた。

だが、それは違う。

利上げではない。緩和は、継続している。

これは、単なる副作用の排除だ。

▼副作用大きいなら、やめれば?

植田総裁は、総裁に着任する前から、

YCCの副作用を、懸念していた。

もちろん、前任の黒田総裁も、そうだった。

では、YCCのメリット・デメリットは?

メリットは、金利水準の低下だ、

デメリットは、既述の副作用だ。

メリットと、デメリットは、どちらが、大きいか?

▼諸外国は?

アメリカも、かなり前には、YCCを、やっていた。

1940〜1951年のことだ。

だが、今は、やっていない。

近年では、オーストラリアの中銀が、やっていた。

だが、デメリットがあるので、やめてしまった。

最近の世界標準は、「 長期金利の操作 」 なしの

「 短期金利の操作 」 がメインだ。

▼では、なぜ日本だけ?

デフレ脱却のために、前任の黒田総裁は、

とことん金融緩和を、やることとした。

「大胆な緩和」や、「異次元の金融緩和」と言われた。

▼大胆、 異次元 とは?

大胆、異次元、つまり、

「 やれる事は、なんでも、やる 」 ということだ。

黒田前総裁は、

副作用・デメリットの懸念があっても、トライした。

▼非・伝統手法 とは?

「 伝統的 手法 」 とは、他の国の中央銀行が、

今までやってきた、標準的な金融政策のことだ。

「非・伝統的 手法」とは、

他の中銀が、あまり採用しなかった政策の事だ。

黒田前総裁は、「 伝統的手法 」に加えて、

「 非・伝統的手法 」 にも、トライしたのだ。

YCCは、「 非・伝統的手法 」 の1つだ。

▼他にも、「非・伝統的手法」が、ある?

日銀は、金融政策として、「 株の購入 」もしている。

購入しているのは、正確には、株その物 ではなく、

上場している株のファンドのETFだ。

過去号で、筆者(松田)は、カブ活デビューには、

日経平均ETFが良い、との話をした。

※ 「 カブ活 」 とは、株式投資の活動のこと。

日銀は、その日経平均ETFを、買っている。

▼日銀が、ETFを買う メリットは?

日銀がETFを買えば、

その購入代金が、株式市場に行く。

日銀(公的セクター)から、市場(民間セクター)へ

これで、民間セクターのお金が増える。

日銀が買うETFは、誰が売るか?

民間の個人投資家が、売った分も、含まれる。

個人投資家のお金が増える

↓

個人(消費者)が、買い物を増やせる

↓

買い物の需要が増える

↓

需要増→物価UPで、デフレ脱却に寄与する

中央銀行がETFを買うというこのやり方は、

日銀独自の手法だ。

これも、非・伝統手法だ。

株式市場は、本来、

民間セクターによる自由な売買市場であるべきだ。

公的セクターが、介入すべきではない。

だが、公的セクターの日銀の介入で、

株価が支えられるのは、日本の投資家にプラスだ。

日銀のETF購入に、反対する人は少ない。

また、その購入による副作用は、目立っていない。

よって、ETF購入は、あまり問題視されていない。

日銀の 緩和政策 には、

株 ( 正確には ETF ) の購入 もある

これを、「 質的 緩和策 」 という。

この質的緩和策には、副作用は顕在化してない

▼予想が、はずれる日銀

日銀の物価予想は、3ヵ月に一度、発表される。

発表のたびに、その予想値を、変更した。

つまり、日銀の物価予想は、毎回ハズレているのだ。

日銀会合の会見では、

「 不確実性 」 の言葉が、多発している。

予測が当たらない事を、「不確実性が高い」とする。

中央銀行は、将来予想をするが、予想屋ではない。

金融政策は、直近の経済データを元に、立案する。

直近データが中心だが、将来見通しも、考慮する。

でも、重要なのは、

「 直近データ 」 > 「 将来予想データ 」 だ。

よって、中銀は、「 予想は 得意ではない 」 のだ。

なお米国の中銀FRBも、予想を外してきている。

▼今回の微調整は、不要だった?

前回・9月の日銀会合では、下記の微調整があった。

10年金利の変動幅は、

±0.5%とし、 念のための「 外枠 ±1% 」を設けた。

「 外枠の1% 」 には、達しないと、日銀は見ていた。

だが、日本の10年国債金利は、上昇を続けた。

日本の国債金利は、

10月26日(木)には、0.89%まで、上昇した。

-- 消費者 経済 総研 --

★日本の国債金利が、上昇した理由は、〇〇だ。

〇〇とは、何か?

借金大国・日本の 財政の破綻の懸念か?

あなたは、1分間、考えて頂きたい。

↓

違う。 財政破綻の懸念ではない。

日本の金利は、

米国の金利につられて、上がっただけだ。

日銀が設定した、変動幅の許容上限は、±1%だ。

10月26日に、0.89%まで上昇し、1%に接近した。

日銀は、1%を超えたら、1%以下に、厳格に下げる。

すると、既述の通りの副作用が発生する。

その副作用は、「債券市場の機能度の低下」だった。

だが、筆者(松田)は、

「 1%超えは、無い 」 と見立てていた。

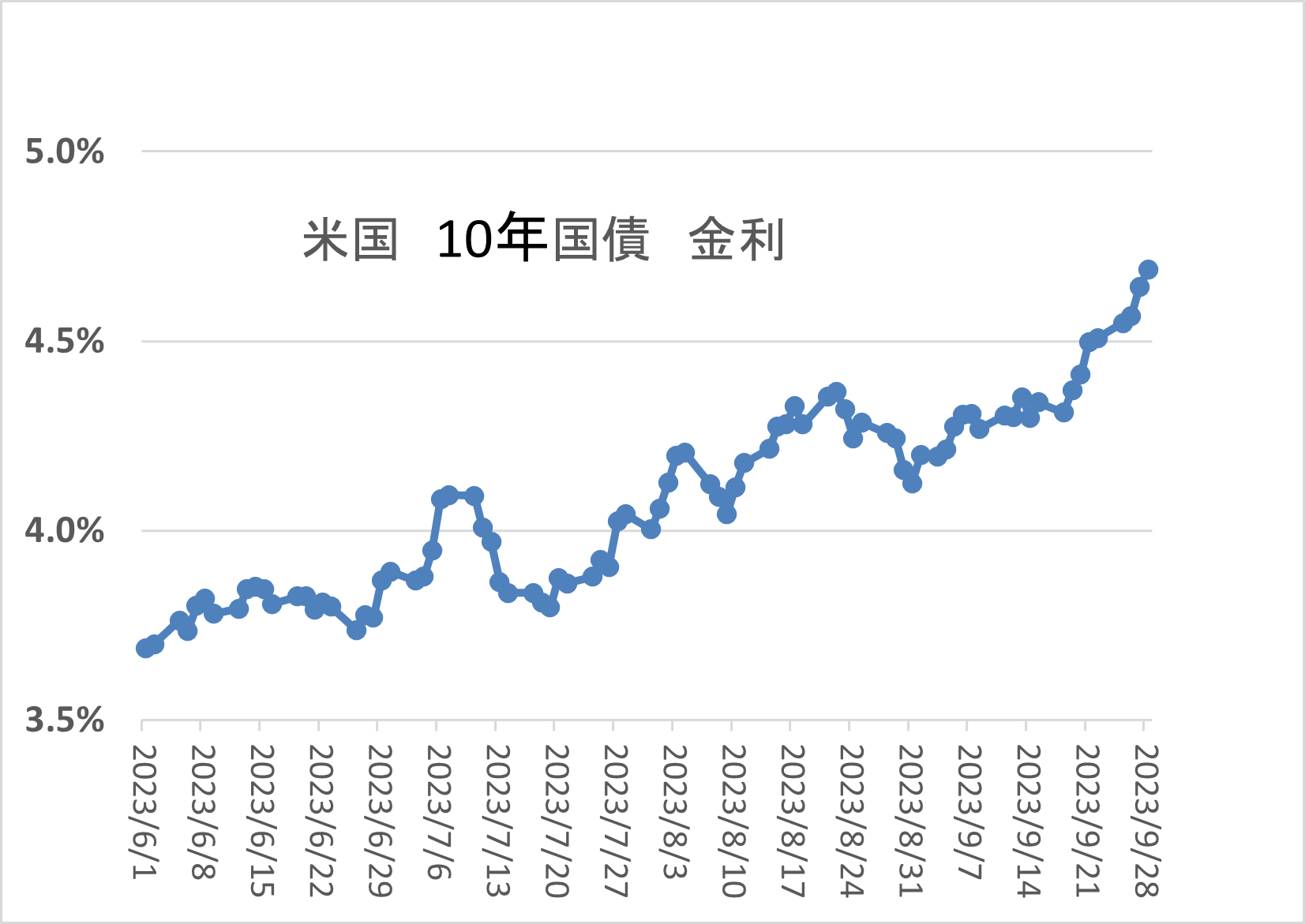

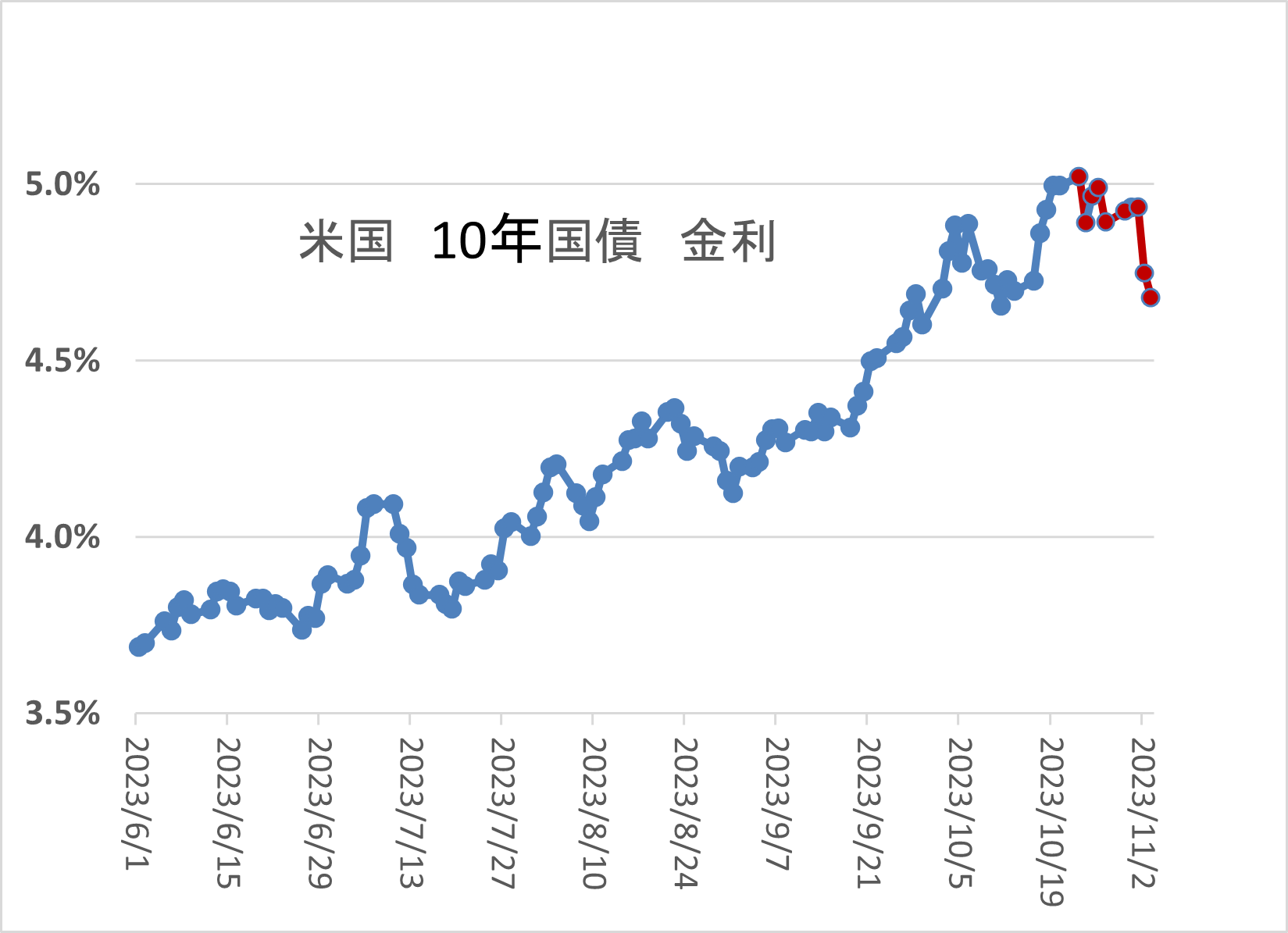

▼アメリカの金利は?

米国の10年物の市場金利は、上昇を続けた。

23年9月から、上昇ピッチが、加速した。

上昇が加速した理由は、

米国FRBが、タカ派 の姿勢を、強めたからだ。

だが、筆者(松田)は、5%に、タッチしたら、

反転下落すると、予測していた。

国債ショートポジション(空売り)が、溜っていた。

よって、踏み上げ反転すると、読んだからだ。

また、「5%は、心理的 節目ライン」でもあるからだ。

筆者(松田)の予測通り、

米国の10年市場金利は、反転下落した。

▼日本の市場金利は?

日本の国債金利は、

10月26日(木)には、0.89%まで、上昇した。

米国金利が反転下落すると、予想していたので、

日本の金利も、反転下落すると、私は予想していた。

日本の金利も、つられて、1%に達せず、下落した。

筆者(松田)の予想通りだった。

「 日本の10年金利が、 1%を超える 」 と、

日銀は、予想していたのだろう。

だから、日銀は、

変動幅の上限を、下記の様に、変更したのだろう。

変更前:変動幅の上限は、1%

↓

変更後:変動幅の上限は、1%をメド

( 1%超も、容認 )

日本の10年市場金利は、1%にタッチしなかった。

日銀は「1%超も容認」を、しなくてよかったのだ。

「 必要のない 微調整 」 を、日銀は実施したのだ。

▼筆者(松田) 会合前に、日銀政策を予想

既述の通り、筆者(松田)は、日本は、1%に至らず、

米国金利と共に、反転下落と予測していた。

よって、筆者(松田)の10月29日の事前の予測は、

「 10月の日銀会合では、変更なし 」 だった。

だが、日銀は、「 1%を 突破する 」 と思い、

変動幅の枠を、拡大してしまったのだ。

その時、その時の、経済環境で、最新の判断にする

というアップデートは、もちろん良い。

だが、変更・修正を、繰り返すと、

日銀の信頼性を、下げてしまう。

▼時間軸政策 ( フォワード・ガイダンス )

非・伝統的な金融政策には、「時間軸政策」もある。

時間軸政策 ( フォワード・ガイダンス )とは、

将来に向かって、政策を継続すると、宣言する事だ。

これにより、市場参加者が、

日銀政策への信頼・安定性を、感じる事ができる。

現在~将来にわたる時間軸で、

政策の効果を高め、安定化させる効果があるのだ。

簡単に言うと、下記だ。

「 ころころ、変わらないから、安心して 」

日銀が、コロコロ変えると、

市場は、「 また 今後も 変わる 」と、考えてしまう。

日銀が、政策方針を、打ち出しても、

市場は、それを信頼せず、別の思惑で動いてしまう。

つまり、「 日銀が考える 政策方針 」 とは別に、

「 市場は、違う考え・行動 」 を、とってしまう。

日銀が低金利政策を、継続しても、

「 コロコロ変わるから、次回は利上げか? 」

などの日銀の方針とは、違う動きが、出てしまう。

日銀:低金利を、継続させたい

市場:金利上昇側の行動

日銀の考えとは、別の行動を招く懸念がある。

繰り返しになるが、日本は、1%に達する前に、

反転下落なのだから、微修正すら不要だった。

会合前の10月29日での、

筆者(松田)の予測は、下記だった。

日本の金利は1%に達せず、反転下落するから、

変動幅の枠の拡大は不要

よって、微修正すらなく、

前回の9月会合と同じ。

▼日銀よりも、FRBに注目を

日銀よりも、FRBの方が重要だ。

カブ活を、やっている人なら、知っている。

円安の原因は、日米の金利差だ。

日本の金利が、変動しても、その変動幅は小さい。

米国FRBは、政策金利を、

0%から、5.25%までと、大幅に引き上げた。

円安は、日米の金利差で、決まる。

円安になったのは、「日銀のせい」と言う人がいる。

違う。 円安の原因は、「米国FRBの利上げ」だ。

そもそも、円安は悪い事ではなく、日本にプラスだ。

日銀の計量分析では、

「円安は日本にプラス」 との検証結果が、出ている。

「 内閣府 」 の計量分析でも、

円安は日本にプラスとの検証結果が、出ている。

計量分析なんて、面倒なこと言わなくても、

足し算・引き算、掛け算・割り算の単純計算でも、

円安は日本にプラスだとわかる。

「 円安は、日本にプラス 」 の解説は、

本ページ内に、掲載中なので、参照して頂きたい。

本稿の下段に、そのリンク先を、掲載してある。

円安は、日銀が原因ではなく、FRBが原因だ。

世間、特にメディアは、日銀に関心が寄りすぎだ。

筆者(松田)は、毎日、朝一番に、確認することは、

米国の金融経済のデータだ。

・株価 ( ナスダック、S&P500、ダウ )

・金利 ( 米国2年債、米国10年債 )

この2件を、最重視している。

カブ活やっている人ならば、同じだろう。

なお、その後に、

シカゴやシンガポールの日経先物の値を見る。

中央銀行の話では、日銀の動向よりも、

米国FRBの動向の方が、注目される。

▼カブ活で、詳しくなろう

カブ活をやれば、金融や、経済に、詳しくなる。

日本の世の中の金融経済に、関する言説が、

いかに、でたらめで、いい加減かを、知るだろう。

金融経済に詳しくなれば、誤解・誤報を見抜ける。

下記のvsでは、前者は、いずれも、誤解・誤報だ。

つまり、いずれも、後者が正解だ。

日銀の緩和政策は、けしからん

vs

日銀の緩和政策は、継続必要

国の借金 けしからん

vs

国の借金 問題なし

借金大国・日本は、 デフォルトや、破綻の懸念

vs

自国通貨建ての日本国債は、デフォルトしない

円安は 日本経済に マイナス

vs

円安は 日本経済に プラス

▼新NISA

新NISAを、きっかけに、

カブ活デビューする人は、急増するだろう。

カブ活すれば、金融経済の知識が増える。

日銀やFRBの会合を、

今まで以上に、関心を持って見る事になるだろう。

そして、「誤解・誤報が多い」と知るだろう。

-- 消費者 経済 総研 --

◆本ページの続きは?

次項から、

連載シリーズ・日銀の決定会合 Vol.1~Vol.6。

長文になるので、

「 知りたいこと 」 を、キーワード検索で、

ページ内検索を、お勧めする。

「円安は、日本にプラス」の件も、下段にある。

「 計量モデル 」 で、ページ内検索

計量分析ではなく、足し算などでの単純計算は、

「 簡単な計算 」 で、ページ内検索

- ■Vol.6 7/28の決定会合で〇〇に?

記者会見後に更新 → 翌日 再更新

- 2023年7月27~28日に、

日銀の政策決定会合が、行われた。

その会合の後に、〇〇が、発表された。

-- 消費者 経済 総研 --

Q:過去も、日銀会合の後は、

「 誤解・誤報 」 が、飛び交っていた。

今回は、どうなったか?

↓

A:毎度おなじみの 「 会合後の 誤解・誤報 」 は、

今回もあった。

誤解・誤報のうち、「 誤解 」の方を先に述べたい。

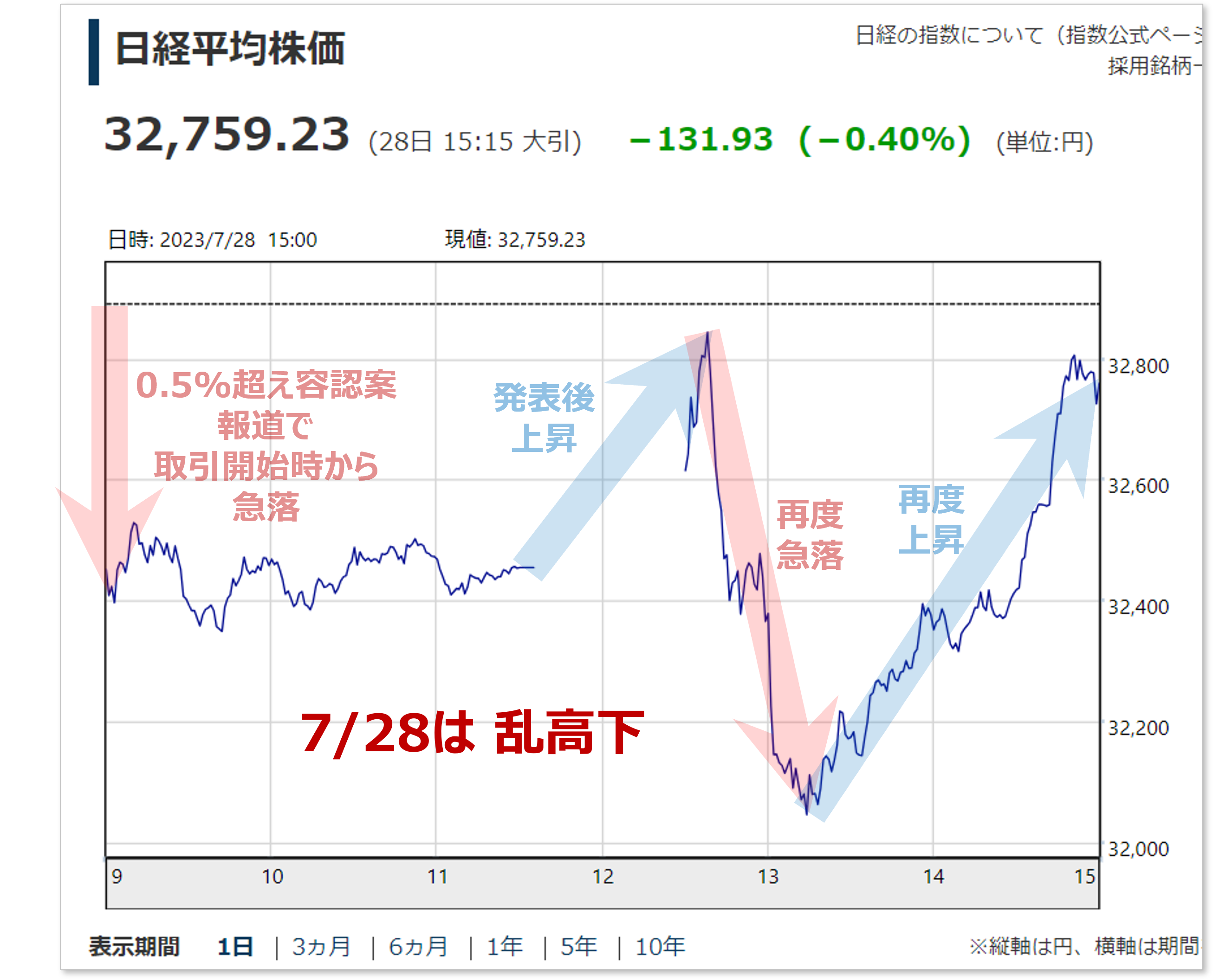

▼深夜2時から、9時の取引開始では?

7/28深夜2時 日経新聞「0.5%超え容認案」報道

で、株式市場は、取引開始から、大幅安へ。

タカ派的姿勢を日銀が示すと、市場は予想した。

日銀が、タカ派姿勢ならば、下記3つが起きる。

① 市場金利には、上昇圧力

② 株価には、下落圧力

③ 為替は、円高圧力

※②③の理由は、「 日銀総裁 」 のページ内で、

②は「株価」、③は「為替」で、ページ内検索

▼昼の 日銀資料の 公表後は?

7/28昼に、「当面の金融政策運営について」

の資料が、日銀から公表された。

その資料から、

「 日銀は、ハト派では? 」 と、株価上昇 ※画像出典:日経平均株価:リアルタイム推移|日本経済新聞

※画像出典:日経平均株価:リアルタイム推移|日本経済新聞

▼15時の 取引終了 までは?

「日銀 タカ派よりだ」 いや 「日銀 ハト派よりだ」

日銀姿勢への解釈が、分かれ、乱高下となった。

こうして、誤解もあって、市場は混乱した。

▼15:30~の総裁会見・質疑応答の後では?

総裁会見・質疑応答で、

日銀の政策方針・姿勢は、明らかとなった。

それにもかかわらず、お約束の「誤報」はあった。

-- 消費者 経済 総研 --

◆何が誤解・誤報で、 何が正解なのか?

◇◇◇◇ は、 誤解・誤報で、

□□□□ が、 正しい解釈だ。

これらは、本稿の後半で、解説してある。

その前に、「そもそも〇〇 とは?」 を掲載する。

-- 消費者 経済 総研 --

Q:そもそも、「 政策決定会合 」 とは、何か?

↓

A:金融政策の方針を、審議・決定する会合だ。

日銀にて、開催される。

-- 消費者 経済 総研 --

Q:何が決まり、何が発表 されたのか?

↓

A:2023年7月28日(金)に、下記が実施された。

① 当面の金融政策の方針の発表

② 総裁の記者会見

③ 展望レポートの発表

※他にも発表文書等があるが、主な3件を列記した。

-- 消費者 経済 総研 --

Q:上記の ①②③ の内容は、何か?

↓

A:

① 当面の金融政策の方針の発表

日銀決定会合で、決定された内容が、

公表された。 (4ページの資料にて)

② 総裁の記者会見

決定会合で、決まった方針を基に、質疑応答

③ 展望レポートの発表

今後の経済・物価の見通しが、11ページの

レポートで発表された。

展望レポートは、3ヵ月に1回、公表される。

-- 消費者 経済 総研 --

Q:「①金融政策の方針」は、具体的には、何か?

↓

A:今後の政策の金利を、どうするかだ。

金利を、上げるのか?下げるのか?維持か?

ということだ。

-- 消費者 経済 総研 --

Q:どんな方針が、示されたのか?

↓

A:

・短期の政策金利:-0.1%のままで、変更なし

・長期の政策金利: 0%程度のままで、変更なし

・長期金利の変動幅:±0.5%のままで、変更なし

ここまでは、いずれも、事前予想通りの、

現状維持で、変更なしだ。

ただし、付加された補足内容がある。

-- 消費者 経済 総研 --

Q:付加された補足内容とは、何か?

↓

A:

▼前回(6月の会合)

・長期金利の変動幅を「±0.5%程度」

・10年物国債の指値オペは、0.5%で実施

▼今回(7/28会合)

・長期金利の変動幅を「±0.5%程度」を目途とし、

より柔軟に運用

・10年物国債の指値オペは、1.0%で実施

-- 消費者 経済 総研 --

Q:この件を、日銀はどう説明したか?

↓

A:日銀は、下記の通り、説明している。

▼昼に公表された 「 当面の金融政策運営 」 では?

「柔軟化」によって、債券市場の機能への影響や、

金融市場のボラへの影響を、和らげる。

経済・物価の上振れが、続く際は、

実質金利の低下によって、緩和効果が強すぎる。

経済・物価が、下振れした際は、

長期金利が低下する事で、緩和効果が維持される。

※下記出典から、消費者経済総研が抜粋要約

※出典:日銀|当面の金融政策運営について

上記の日銀資料では、

誤解が、生まれるのは、しょうがない。

この少ない文字数の資料では、説明不足だ。

そこで、1時間の会見・質疑応答が重要だ。

▼その後の 会見 (15:30~16:30)では?

下段に、会見内容を、記載してある。

その前に、「そもそも 〇〇 とは?」 その2 として、

「 YC とは? 」 「 YCC とは? 」 を、記載しておく。

-- 消費者 経済 総研 --

Q:そもそも、

イールドカーブ(YieldCurve)とは、何か?

↓

A:

・イールド = 金利

・カーブ = グラフの図の中の「曲線」

下図の青線が、イールドカーブ(金利曲線)だ。

短期の金利よりも、長期の金利の方が、

利回りが高い。

その理由の簡単な理解は、下記だ。

短期:

1年で返してもらえるなら、金利が低くてもいいや

長期:

返済が20年後なのは、心配だ。

金利が低いなら、貸さない。

こうして、

短期よりも、長期の方が、金利が高くなる。

-- 消費者 経済 総研 --

Q:YC ではなく、 「 YCC 」 とは何か?

↓

A:

Yield Curve Control

(イールドカーブ・コントロール)の略だ。

金利(イールド)の曲線(カーブ)を、

操作(コントロール)することだ。

▼日銀は、

「 YCC=長期金利と短期金利の操作 」としている。

▼世間は、

長期金利(10年金利)を、意図的に引き下げる事

だとして、言うケースが多い。

下図の通り、

10年限の金利が、引き下げられている。 ※下記出典から、消費者経済総研が、グラフを作成

※下記出典から、消費者経済総研が、グラフを作成

※出典:財務省|国債金利情報

10年金利の誘導目標は、ゼロ% ( ±0.5% ) だ。

つまり、「 -0.5% から+0.5%まで 」 だ

変動幅が、 ±0.5% の範囲内に、収まるように、

日銀が、金利を操作した結果が、上図の歪みだ。

-- 消費者 経済 総研 --

Q:YCCの 撤廃や修正 とは?

「 YCCの撤廃 」 とは、

この10年金利の引き下げ操作を、やめると言う事。

「 YCCの修正 」 とは、

変動幅を、±0.5%から、0.75%や1%へ拡大する事

-- 消費者 経済 総研 --

Q:今回は、YCCの修正なのか?

↓

A:

ここからは、7/28の15:30~の記者会見での

植田総裁の発言内容を記載する。

会見のライブ配信を見ながら、筆者(松田)が、

下記を速記した。 抜粋・要約・意訳である。

後日、議事録が掲出されたら、その議事録のリンク

を張るので、そちらを参照頂きたい

※追記:議事録|総裁定例記者会見

-- 消費者 経済 総研 --

◆植田氏の発言趣旨

10年金利の 「 上限キャップが、1% 」 については、

1%まで上がるとは、想定してないが、念のためだ。

▼YCC柔軟化のねらいは?

今回のYCCの柔軟化で、

物価の上方向・下方向の双方のリスクに対応する。

▼物価の下振れリスクは?

下方へのリスクが起きた際は、

YCCの機能が、自動的に発動する

(市場原理で、市場金利が低下するから)

下振れリスクは、現在のままで、効果を発揮する。

上振れリスクへの対処が、今回の柔軟化だ。

▼0.5%までの間と、0.5~1.0%の間での差は?

10年金利が、1%の所では、連続指値オペをやる。

キャップをはめ、1.0%を、超えないようにする。

0.5~1.0%の間では、

機動的に国債買入増、指値オペ、共担オペをやる。

投機筋への対処、スピード調整の意味もある。

▼柔軟化は、事前準備のため

今後の物価が、上振れするリスクに備えて、

あらかじめ事前の対策の準備が、 「柔軟化 」 だ。

後手になって、混乱や、副作用の増幅は、避けたい。

物価の上振れリスクが、顕在化した時に、

急に対策をやると、混乱してしまう。

急な対処は、

投機筋を呼び込み、益々、金利が上昇してしまう。

よって、対応の余地を、事前に広げたのだ。

今回の柔軟化は、「正常化への歩みだし」ではない。

YCCの持続性の維持や、投機の防止ためだ。

なお今回の柔軟化は、YCC修正かと言われれば、

そうだとも言える。

▼名目金利以外に、実質金利

( 実質金利 = 名目金利 - CPI上昇率 )

物価上昇局面では、

実質金利が低下し、緩和効果の効き目が強すぎる。

よって、その緩和効果は、余計に物価UPへ働く。

※上記の植田総裁発言は、

筆者(松田)の聞き取り速記による。

正確な発言内容は、後日掲出の議事録を参照。

※追記:議事録|総裁定例記者会見

-- 消費者 経済 総研 --

◆さらに わかりやすい 解説は?

上記の会見の内容でも、

わかりにくいと、感じる人も、多いだろう。

そこで、筆者(松田)による、

さらに わかりやすい解説を、後半下に記載した。

その前に、物価予想の変更を、記載する。

-- 消費者 経済 総研 --

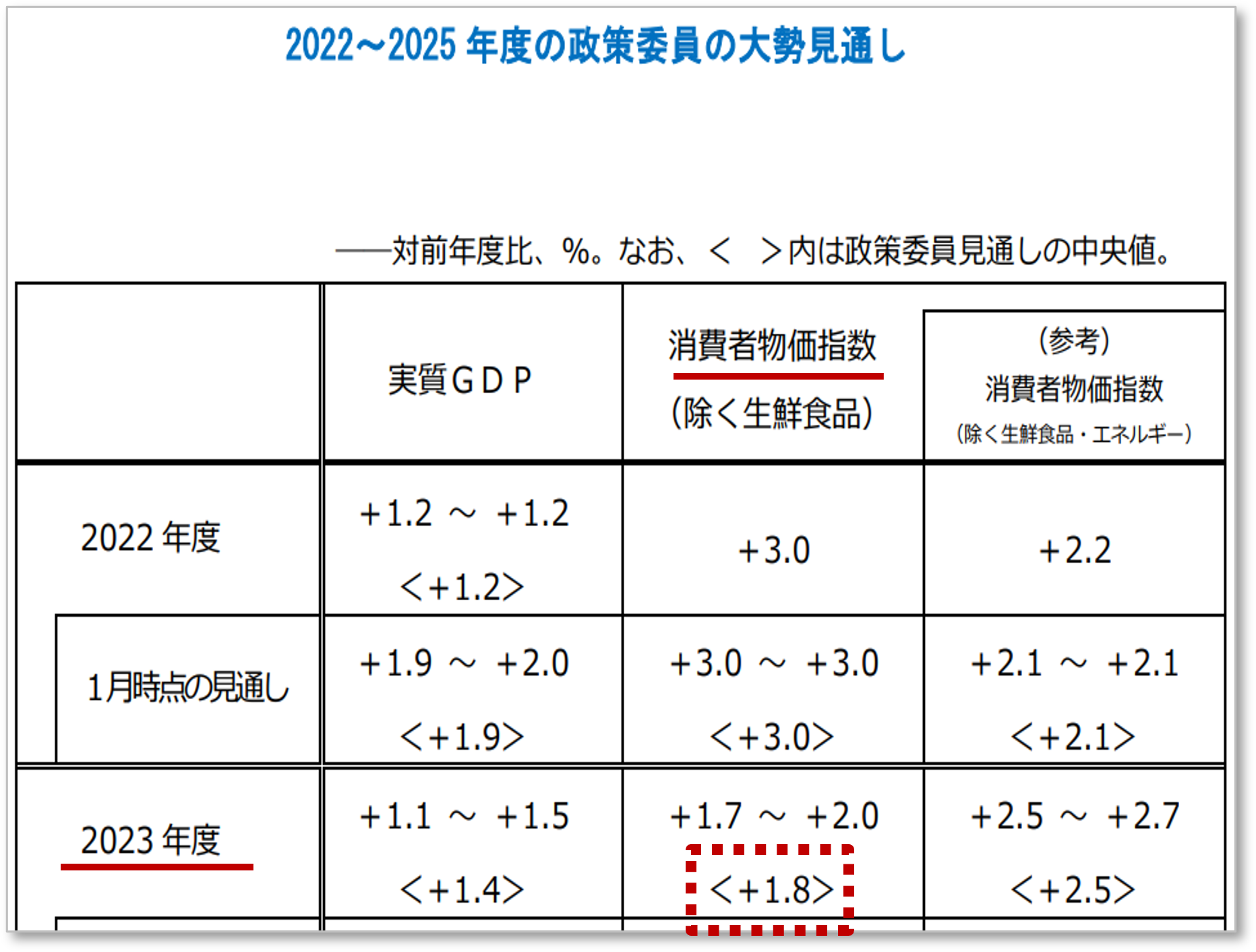

Q:短期金利、長期金利、長期金利の変動幅

の3点以外は、どうか?

↓

A:事前予想通り、

「 物価の見通しを 日銀が変更 」した

-- 消費者 経済 総研 --

Q:なぜ、日銀は物価見通しを、変えたのか?

↓

A:従来の日銀の物価見通しが、低すぎるからだ。

※出典:日銀経済・物価情勢の展望2023 年 4 月

※出典:日銀経済・物価情勢の展望2023 年 4 月

23年度のコアCPIの日銀予想は、1.8%だ。

これは、低すぎるから、上方修正(2.5%へ)した。

なお、消費者 経済 総研は、先日に、

23年度のCPIの予想を出した。

その予測は、下記ページを、参照頂きたい。

【2023最新予測 日本 物価上昇率】

-- 消費者 経済 総研 --

Q:日銀のCPI予想が1.8%から、

2.5%へ、上方修正だな

すると、日銀が目標とする 2%を、超えた。

ならば、日銀は、金融緩和を、

やめるべき ではないか?

↓

A:

日銀は、まだ緩和をやめない。

消費者 経済 総研は、下記の流れだと考える。

コストプッシュ型インフレで、物価上昇

↓

原油高の落ち着きで、

エネルギー費や、様々な原材料の価格も落ち着く

↓

ひとたび、コストプッシュ型インフレは、収束

その後は?

需要 > 供給 の需要牽引型インフレになり

↓

継続的・安定的に、CPI上昇率が、2%超になったら

↓

そこで初めて、金融緩和策の修正だ。

-- 消費者 経済 総研 --

◆さらに わかりやすい 筆者(松田)の 解説

▼22年12月の 黒田総裁の 変動幅の拡大

22年12月の 変動幅の拡大のキーワードは、

〇〇〇〇〇?

2022年12月には、

黒田総裁による、下記の変動幅の拡大が、あった。

変更前:±0.25%

↓

変更前:±0.50%

22年12月の時も、

利上げではないし、引き締め策でもない。

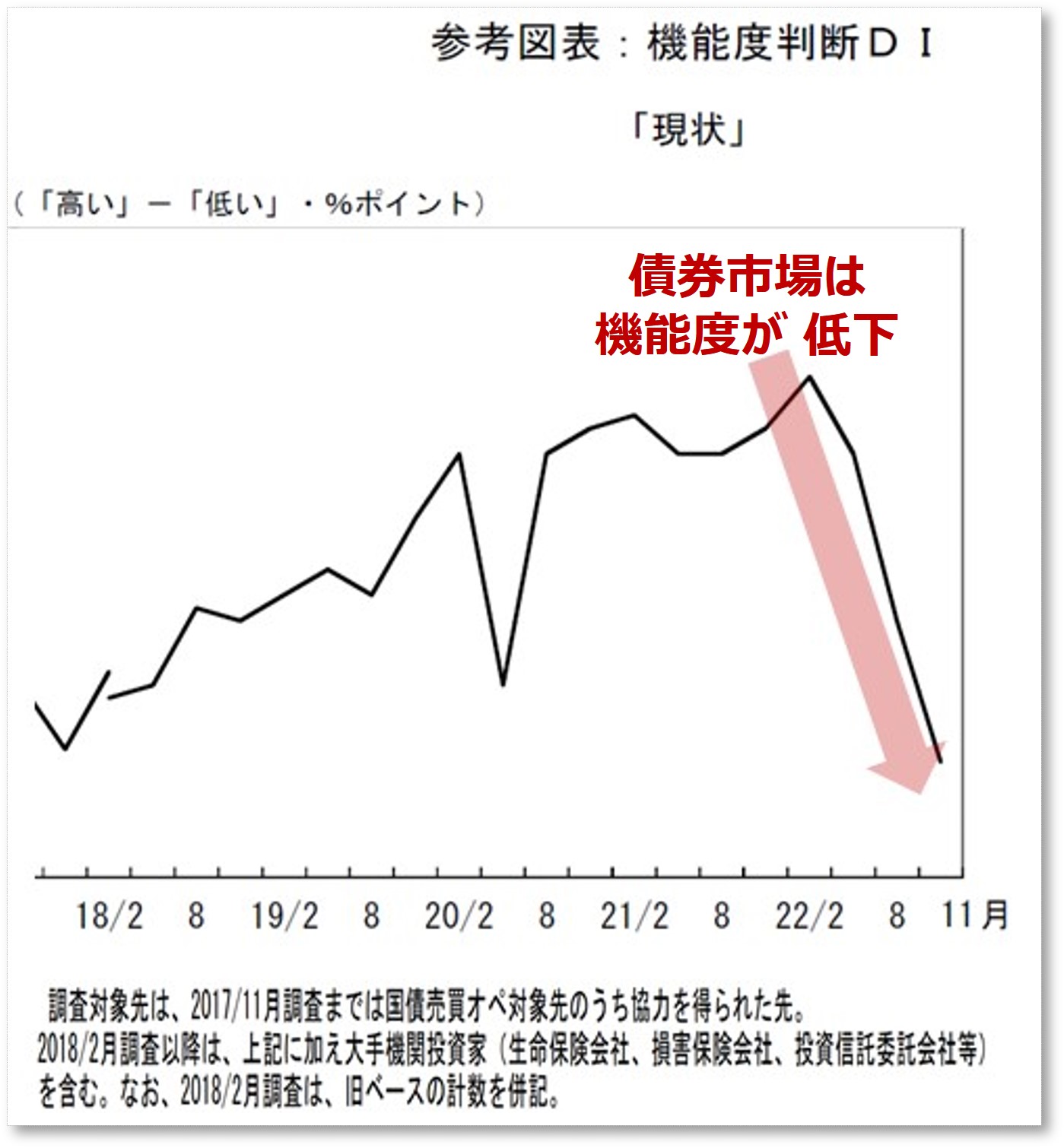

目的は、「 副作用への対応 」 だった。

具体的には「 債券市場の 機能度の改善 」 だった。

下図の通り、機能度は悪化していた。 ※図は、下記日銀資料から不要部分を削除し抜粋した

※図は、下記日銀資料から不要部分を削除し抜粋した

※出典:日銀|債券市場サーベイ(2022年11月調査)

22年12月の変動幅の拡大時のキーワードは、

「機能度 改善」 だった

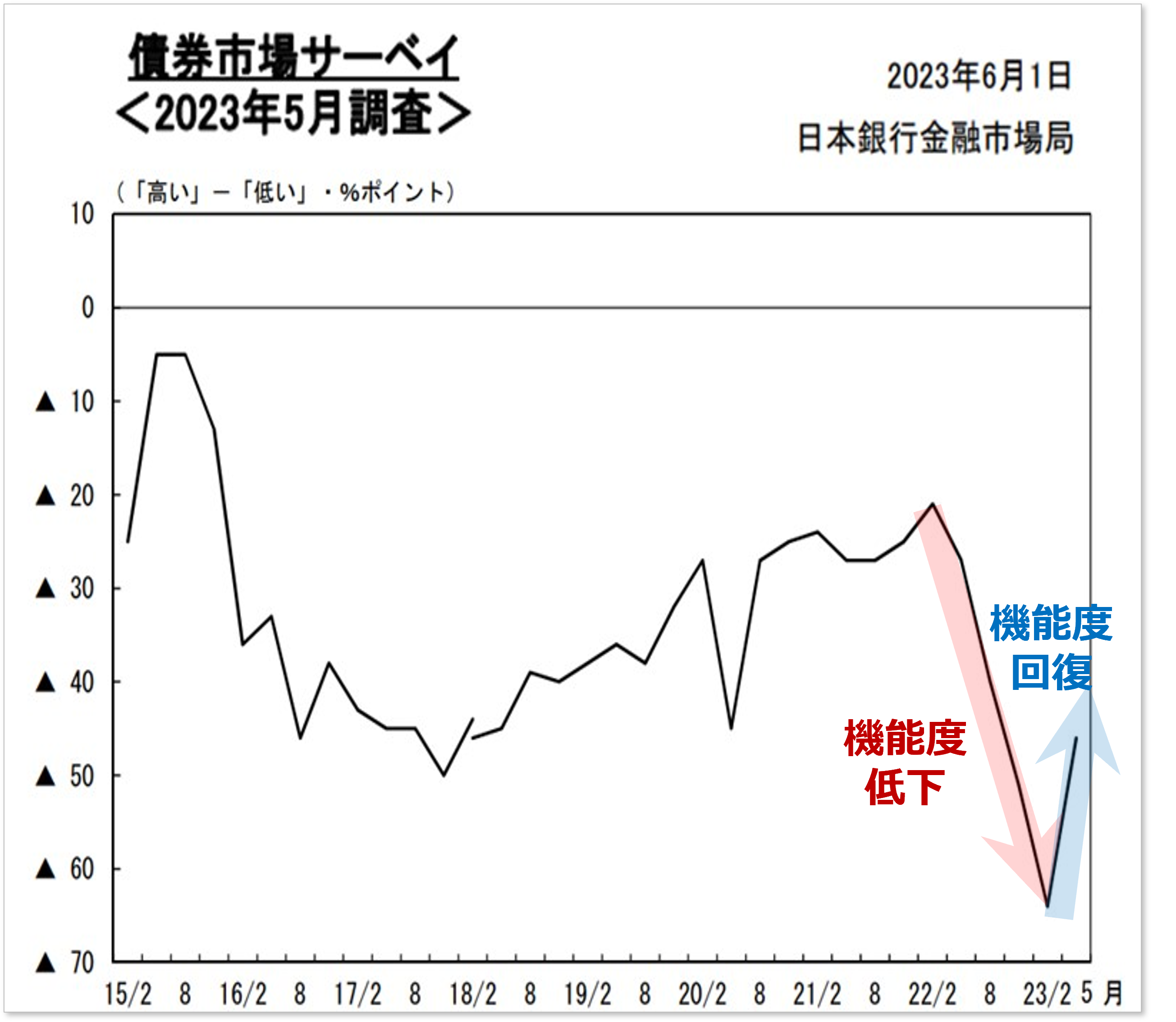

▼最近の機能度は?

7/28の会合後の公表資料でも、下記が語られた。

「 金利操作の柔軟化で、

債券市場の機能への影響を、和らげる 」

だが、最近の債券市場の機能度は、

下図の通り、改善傾向にある。 ※出典:日銀|債券市場サーベイ(2023年5月調査)

※出典:日銀|債券市場サーベイ(2023年5月調査)

改善傾向にあるので、7/28会合では、

債券市場への配慮は、強調や重視は、されてない。

その代りに、下記が重要キーワードだ。

① 不確実性

② 将来の リスクへの 対応

③ 投機筋

今回の日銀会合のキーワードは、上記の3つだ

植田総裁は、

①②③のワード(含む同義語)を、繰り返し、発言した。

▼誤解、そして、誤報

利上げでもない。 金融引き締めへ転換でもない。

正常化への一歩でも、ない。 緩和の修正でもない。

利上、引締め、正常化へ一歩、緩和修正は、誤報だ。

-- 消費者 経済 総研 --

Q:上記の①②③のキーワードを、

わかりやすく、言い換えると?

↓

A:

① 不確実性 とは?

↓

日銀の予想が、外れた。

今後も、外れるかもしれない

② 将来のリスクへの対応 とは?

↓

今後の予想が、外れた場合の、事前の準備

③ 投機筋 とは?

↓

ヘッジ・ファンドによる、YCCアタック

-- 消費者 経済 総研 --

◆日銀の予想が、外れた?

既述の通り、日銀の物価予想は、外れた。

今後も、予想が外れるリスクがある。

23年度のCPI上昇率の予想は、1.8%だったので、

その予想が、外れるのは、ほぼ確実だ。

そこで、1.8%→2.5%へ、上方修正した。

年度別の日銀のCPI予想は、下記だ。

23年度 2.5%

24年度 1.9%

25年度 1.6%

上記の予想が、また外れるリスクを、

日銀は、懸念しているのだ。

▼予想どおりなら、緩和継続

上記の予想通りならば、金融の緩和策は、継続だ。

24年度も25年度も、2.0%を、下回るからだ。

安定的・持続的な 2%以上 になったら、

利上げ等で、緩和策を修正する。

▼23年度の 2% 超 は、コスト・プッシュ型

23年度は、2%超だが、

海外発のコストプッシュ型で、特殊なインフレだ。

「 需要が牽引 」 する通常のインフレではない。

コストプッシュの主な原因は、原油高だ。

日銀が利上げをしても、原油価格は下がらない。

よって、23年度は、金融緩和策を、継続する。

▼予想は、下側にも、上側にも、外れる?

上:予想よりも、物価が上昇する 上振れリスク

下:予想よりも、物価が上昇しない 下振れリスク

上・下 両方のリスクがある。

▼下振れリスクは、さほど懸念なし?

下振れした場合は、市場原理によって、

市場の金利は、自然に低下する。

だが、上振れの方は、やっかいなのだ。

〇〇〇が、やってくるからだ。

-- 消費者 経済 総研 --

Q:〇〇〇とは、何か?

↓

A:投機筋(ヘッジ・ファンド)だ

物価が、予想以上に、上昇したら、

日銀は、変動幅の上限の拡大や、利上げを行う。

Q:予想が外れて、

あわてて、利上げ等をしたら、どうなる?

↓

A:

「 利上げ = 国債の価格の下落 」 が、

急速に大幅に進む。

国債価格は、下落トレンドになる。

国債市場が、下落トレンドにあると、皆が知れば、

国債のショート(カラ売り)が、増える。

短期的・投機的に、儲けを狙うヘッジファンドは、

そのトレンドに、参入してくる。

利上げ等のため、日銀が、国債売却を、続ける必要

があるなら、下落が約束された様な状態になる。

売りが売りを呼び、国債価格は、下落を続ける。

国債の価格と国債の金利は、逆数 ※ なので、

金利は、上昇を続ける。

日銀が適切だと、考える金利水準を、超えて、

高金利に、なってしまう。

※「 国債の 価格と金利は 逆 」 の理由の解説は、

本ページ内を「品薄」で検索し、該当箇所へ移動

予想外の物価高になって、慌てて、利上げ等をする

と、このような望まぬ状態に、なるのだ。

だからこそ、急に・慌てて、やるのではなく、

「 事前に、準備 」 しておくのだ。

これが、日銀が言うところの 「 柔軟化 」 策だ。

長期の政策金利は、ゼロ%(変動幅±0.5%)は、不変。

事前の準備の枠として、

その外側に、0.5~1.0%の枠を、用意したのだ。

「 何が何でも、0.5%まで 」 ではない

↓

「 柔軟化 」 だ。

▼それなら、±0.5%ではなく、±1%に、すれば?

上記の狙いがあるなら、

変動幅を、±0.5%ではなく、±1%に、でよいか?

±0.5%のままにしたのは、

下記の両方を、重視したと、考えられる。

A ゼロ金利での、金融緩和の継続

B 将来の予想外の 上振れへの準備

Bだけ考えるなら、±1%でよい。

だがそれは、 「 事実上の 利上げだ! 」 との

誤ったメッセージとして、理解される懸念がある。

日銀の金融政策は、緩和姿勢を、継続している。

その点は、変わらない。

本来の趣旨である「 金融緩和策の継続 」のために、

長期金利は、0%(変動幅±0.5%)を、継続したのだ。

▼市場金利が、0.5%を超えたら、どうする?

±0.5%を、±1%に、変えたわけではないので、

0.5%を市場金利が超えたら、日銀は行動を起こす。

具体的には、

国債買入の増加、指値オペ、共担オペを、やるのだ。

これらの手法(オペ)によって、

0.5%を超えた金利に、ブレーキをかけるのだ。

変動幅±0.5%の原則は、不変なのだ。

0.5%を超えたら、

日銀は、行動(各種オペ)を、発動する。

なので、1%まで上がるとは、日銀は想定してない。

「上限キャップ1%」は、想定しないが、念のためだ。

-- 消費者 経済 総研 --

◆7/28 日銀会合・総裁会見の キーワードは?

① 不確実性

↓

日銀の予想が、外れた。

今後も、外れるかもしれない

② 将来の リスク への対応

↓

今後の予想が、外れた場合のための、

事前の準備

③ 投機筋

↓

ヘッジ・ファンドによる、

YCCアタック

-- 消費者 経済 総研 --

◆「 金融緩和が 正常化へ 」 の言説が 増えた?

「 日銀の極端な政策は、まもなく、修正へ 」

「 日銀の緩和策は、正常化(出口)へ、向かうべき」

「 次の総裁では、緩和は終了へ。

黒田総裁は、その 地ならし をやる 」

2022年の後半あたりから、上記の言説が増えた。

誤解や、ポジション・トークが、増えたのだ。

Q:「 緩和策をやめて、正常化」 しない のは、

なぜか?

↓

A:

そもそも、「 正常化 」 の言葉が、おかしい。

今までが「 異常で、危険 」 ならば、正常化すべきだ。

だが、異常でもなければ、危険でもない。

黒田氏の政策は、「 大胆 」ではあったが、

繰り返すが、「 異常 」ではない。

後任の植田総裁も、黒田路線を継承しているのだ。

それは、マクロ経済学の視点からも、正しい。

次項から、

連載シリーズ・日銀の決定会合 Vol.1~Vol.5。

長文になるので、

「 知りたいこと 」 を、キーワード検索で、

ページ内検索を、お勧めする。

- ■Vol.5 最近の日銀は、〇〇を実施?

- -- 消費者 経済 総研 --

◆22年12月~23年1月 日銀は〇〇を実施?

「 日銀は、事実上の利上げに、政策変更した 」

「 日銀は、金融緩和の政策を、修正した 」

上記は、間違いであることを、

過去号(Vol.1~Vol.4)で、解説してきた。

間違いであることは、日銀が発表した公式資料や、

黒田総裁の記者会見の議事録などで、証明された。

今回号(Vol.5)では、さらに証明していく。

22年12月~23年1月に、日銀が実施した実績を、

見れば、より明らかになる。

日銀の 「 政策方針の 表明・予定 」 以上に、

「 実施した実績 」 を見れば、より一層、証明される。

日本で、2番目に、わかりやすい日銀の 解説をする。

日本で、2番目に、わかりやすい

日銀の 解説

日銀解説なら 「 消費者 経済 総研 」

- ■22年12月の 日銀会合では?

- 22年12月の日銀会合後で、下記言説も伝わった。

「 事実上の利上げに、政策変更された 」

これは、誤解である。

その 「 誤解 」 は、日々、解消され、

「 YCCのゆがみを、修正 」と、表現は、変わった。

それでも、まだ、

「 事実上の 利上げ 」 との言説が、残っている。

日数が経過したのに、まだこう言っているのは、

もはや「誤解」ではなく「誤報」である。

「 事実上の 利上げ 」 は、

もはや「 誤解 」 ではなく 「 誤報 」

-- 消費者 経済 総研 --

◆国債を買えば、 国債の金利は、低下?

日銀が、国債を、たくさん買うと?

↓

国債が、品薄になる。

↓

国債が品薄になると、国債の価格は、上がる

↓

A 金利 = B 国債の利息額 ÷ C 国債の売買額

↓

「C 国債の額」が、上がれば、分母が大きくなる

↓

Cの分母が大きくなれば、「A 金利」は、下がる

国債を、買うと

↓

国債の価格は、上昇し

↓

金利は、低下

-- 消費者 経済 総研 --

◆22年12月会合での 決定内容は?

22年12月の会合で、決まったのは、下記2点だ。

① 「利上げ」ではなく、「YCCのゆがみ修正」

② 国債の買い入れの増加

既述の通り、国債を買えば、 金利は低下する。

②は、国債の買い入れの「増加」だ。

つまり、22年12月会合では、日銀は、従来よりも、

「金融緩和・利下げ」の策を、強化したのだ。

22年12月は、

利上げ どころか、

従来よりも、緩和・利下げを、強化

- ■1月は過去最大の緩和を、実施済み

- -- 消費者 経済 総研 --

◆23年1月は、「過去最大」の緩和策を、実施

「日銀は、利上げへ、変更した 」 のがウソなのは、

実績を、見ればわかる。

実績として、巨額の国債購入を、日銀は実施した。

日銀が、1月に買った国債の額は、23兆円を超えた。

1か月間の買入れ額としては、過去最大の規模だ。

過去最大の規模の

利下げ策を、実施した

国債買入れの増加は、金利低下への誘導策だ。

実施したのは、利上げでなく、利下げ強化だった。

23年1月に、実施したのは、

利上げではなく、利下げ強化だった

「利上げ」や「緩和の修正」は、ウソ

-- 消費者 経済 総研 --

◆23年1月会合での決定内容は?

2023年1月18日の日銀会合で、何が決まるか?

について、筆者(松田)の予想もVol.3で、記載した。

予想に対して、結果は、どうなったか?

ベースラインは、

金融政策は、「現状維持」で、予想通りだった。

オプションは、

「国債買入れの拡充」でなく「共通担保オペの拡充」

だった。

共通担保オペの拡充で、

金融緩和の手法を拡大

- ■「共通担保オペ」 とは?

- 共通担保オペ は、

「 共通担保 資金供給 オペレーション 」 の略。

簡単に言うと、

「日銀が民間銀行に、低金利で、お金を貸す政策」

-- 消費者 経済 総研 --

◆目的は、低金利への誘導?

共通担保オペでは、

相場の金利よりも、安い金利で、お金を貸す。

これで、金利の相場を、低い方へ、誘導できる。

つまり、金利を低下させる政策だ。

共通担保オペは、金利の低下策

-- 消費者 経済 総研 --

◆担保 とは?

「共通担保オペ」の、「 担保 」 とは、何か?

お金を貸す際に、日銀は担保を、要求する。

担保は、何でも良いわけではなく、

国債など、一定のものに、限られる。

-- 消費者 経済 総研 --

◆どう、拡充された?

「共通担保オペの拡充」とあるが、「拡充」とは何か?

貸付の「期間の選択肢が増えた」ことが、拡充だ。

下記のように、金利入札方式において、

貸付期間の選択肢が、増えた。

拡充前:貸し付け期間は、1年以内に、限定

↓

拡充後:貸し付け期間は、10年以内へ、拡大

-- 消費者 経済 総研 --

◆さっそく、1月23日に実施?

23年1月18日の日銀会合の後、

共通担保オペは、さっそく1月23日に、実施された。

拡充され選択肢が増えた「貸付期間5年」で、

実施された。

-- 消費者 経済 総研 --

◆金利の入札方式 とは?

このオペは、

日銀から民間銀行等への、お金の貸し出しだ。

1月23日では、1兆円の規模で、行われた。

お金を借りる側の民間銀行等は、

金利は、低い方が、お得だ。

お金を貸す側の日銀は、金利が高い方が、良い。

そこで、入札によって、

金利を競争させて、貸付先を決める。

借りる側の民間銀行等が、希望の金利を提示する。

そして、高い金利の方から、落札とする。

-- 消費者 経済 総研 --

◆共通担保オペの 入札結果は?

入札の結果は、0.145%だった。(落札平均の金利)

入札で提示される金利の値は、ばらつきがある。

落札された最低金利は、0.11%だ。

よって、0.11%未満の提示の入札は、不採用だ。

落札になった金利の平均は、0.145%だった。

-- 消費者 経済 総研 --

◆共通担保オペの 狙いは?

共通担保オペの狙いは、

民間の銀行等の、国債購入の機会の増加である。

民間銀行等が、相場より低い金利で、お金を借りる

↓

借りたお金を、何に、使うか?

↓

民間企業への融資を、増やす等がある

↓

企業の借入ニーズが、低いならば?

↓

国債を買って、国債が生む利息で、儲ける

↓

具体的には?

↓

日銀から貸付期間5年で、0.145%の金利で借りて

その金利よりも、高い金利の5年国債を買う

↓

1月24日の5年国債の終値は、0.181%だった

↓

支出は0.145%、収入0.181%なので簡単に儲かる

↓

民間の銀行等は、この制度に、参加意欲が生まれる

↓

民間銀行等による国債購入の増加が、期待できる

↓

国債の購入の増加で、国債価格に上昇の力が働く

↓

国債価格の上昇は、国債の金利低下

↓

金利を下げる力になる

-- 消費者 経済 総研 --

◆「共通担保オペ」のメリットは?

今までは、 「 日銀が、国債を買う 」 ことで、

金利低下を、図ってきた。

日銀は、それ以外の手法を、拡充したのだ。

国債の購入の増加

↓

国債の価格が上昇

↓

国債の金利が低下

上記のプロセスを、

日銀に加えて、民間銀行等でも、行うのだ。

金利相場の低下へ貢献する主体が、増える。

利下げ手法のメニューを、増やせたのがメリット。

- ■修正・終了は、ポジショントーク?

- -- 消費者 経済 総研 --

◆利上げしたら、日本経済は、困窮?

利上げは、

景気が過熱しすぎた時の、ブレーキとして使う。

これは経済学部の学生が、1年生で習うことだ。

日本の景気は、まだ低迷状態だ。

利上げというブレーキを、掛けたら、

低迷するに、決まっている。

日本の全体にマイナスでも、自分や自分の会社が、

得する発言は、ポジション・トークだ。

一部だけが、得をする利上げをして、

日本の国全体を、困窮させてはいけない。

- ■Vol.4修正へ 「地ならし」 は ウソ?

- -- 消費者 経済 総研 --

◆「 金融緩和が 修正へ 」 の言説が 増えた?

「 日銀の極端な政策は、まもなく、修正へ 」

「 日銀の緩和策は、正常化(出口)へ、向かうべき」

「 次の総裁では、緩和は終了へ。

黒田総裁は、その 地ならし をやる 」

昨年の後半あたりから、上記の言説が増えた。

誤解や、ポジション・トークが、増えたのだ。

-- 消費者 経済 総研 --

◆消費者経済総研が、日銀解説をする 理由は?

日本経済は、まだ、利上げできる状態にない。

利上げしたら、消費者、企業、働き手へダメージだ。

弱い日本の経済は、さらに弱体化してしまう。

「 利上げで → 弱体化 の理由・メカニズム 」 は、

下記ページを、参照頂きたい。

日銀次期総裁人事いつ決まる? 利上げしたら〇〇

弱体化を回避すべく、「 消費者 経済 総研 」は、

日銀政策を、シリーズで、連載している。

日本で、2番目に、わかりやすい日銀の解説だ。

日本で、2番目に、わかりやすい

日銀の 解説

日銀解説なら 「 消費者 経済 総研 」

日銀の金融政策に関する話は、

誤解、理解不足、デマ、ポジショントークが多い。

金利が上がった方が、得をする陣営は、

「 緩和策・低金利策を、修正すべき 」 と言う。

これを、「 ポジション・トーク 」 という。

※なお、ポジショントークだからと言って、

直ちにNGではない。

ポジショントーク以外に、

知識不足が、原因での「誤解」も、多い。

▼岸田内閣には、正しく、判断して頂きたい

別ページの過去号で、解説した通り、

岸田首相は、外交には素晴らしい経歴がある。

しかし、マクロ経済学の知見に、不足がある。

誤解に基づく言説や、ポジショントークが、

世の中に、増えると、どうか?

「 利上げが正解。 金融緩和の修正が正解 」

これを岸田首相が、世論だと思い、

誤った判断をしては困る。

※「次期総裁として、政府は雨宮氏へ打診」

との一部報道があった。

雨宮氏ならば、リスクは小さい。

しかし雨宮氏に、内定したわけではない。

雨宮氏で決定しなかった場合、

岸田内閣が、どのような判断をするか、懸念が残る。

また、日銀政府の共同声明にも、影響する懸念がある。

「 金融緩和を修正すべき 」 や 「 利上げすべき 」 は、

この重要な時期においては、迷惑な言説である。

-- 消費者 経済 総研 --

◆今回号のポイントは?

▼①利上げ ではなく、 クレーム対応 だった?

※YCC ( イールド・カーブ・コントロール ) は、

本ページの ■Vol.2と■Vol.3 で、解説中。

YCC の 微修正は、

「 事実上の利上げ 」 ではない。

次の総裁の利上げの「 事前の地ならし 」でもない。

「 債券市場の 機能低下 」に関するクレーム対応だ。

「債券市場の機能低下」 を、知らない人が多いから、

「事実上の 利上げ だ」との勝手な解釈が生まれた。

市場参加者(民間の機関投資家)のクレーム

(意見表明)の発言内容は、下段に記載してある。

▼②黒田氏は、地ならし なんか、頭の中にない

・次の総裁での政策修正への 地ならし

・利上げ開始への 事前の 地ならし

黒田総裁は、これらは、まるで頭の中にない。

それどころか、2,3年は、

金融緩和を継続すべきと、言っている。

世間の言説と、まるで正反対なのだ。

この①と②のエビデンス(証拠、根拠)を、解説する。

- ■12月会合も、1月会合も、緩和強化

- -- 消費者 経済 総研 --

◆22年12月会合も、緩和の強化?

2022年12月の日銀会合の直後から、

「 日銀が、金融引き締めへ、政策変更した 」

「 日銀が、事実上の利上げへ、修正した 」

このような誤解が、広がった。

それは、誤解で、正しくは、「 金融緩和の強化 」だ。

「金融緩和の強化」である証拠(エビデンス)を、

本ページの■Vol.2~4 で、解説してある。

-- 消費者 経済 総研 --

◆23年1月会合も、緩和の強化?

23年1月会合では、何が決まったか?

ベースライン(基本姿勢)は、変更なく、現状維持。

オプションは「共通担保オペ」で、利下げだった。

つまり、前回12月会合も、今回1月会合も、

利下げメニューの拡充での、金融緩和の強化だ。

「共通担保オペ」 については、Vol.5で解説中。

前々回12月会合も、 前回1月会合も

利下げ・金融緩和の強化 だった

- ■次期総裁への地ならし?

- 黒田総裁の任期は、2023年4月8日までだ。

最近は、下記の憶測が、言われることがある。

「 新しい総裁では、

金融緩和ではなく、引き締め側へ変更だ。

引き締めへ、急に、チェンジするのではなく、

その準備として、地ならしを、黒田氏は考えた。

そのために、0.25%分の利上げに、踏み切った。」

繰り返すが、22年12月以降も、

利上げを、してないし、 引き締めも、していない。

「次の総裁のための、準備的行為の地ならし」とも、

黒田総裁は、一言も、言っていない。

「地ならし」である根拠を、

筆者(松田)は、探してみたが、見当たらなかった。

逆に「地ならし ではない」の根拠は、下記の通りだ。

-- 消費者 経済 総研 --

◆次の総裁への 地ならし?

▼記者質問 (2023年1月会合の後)

「 次の総裁に、スムーズに渡したい、

とかの思いは、あったか? 」

▼黒田総裁回答

「 後任の方とか、何かを申し上げたり、

後任の人のために、とかは大変僭越で、

そういった考えは、ない。 」

「次の総裁への 地ならし」を、

黒田氏は、否定した

▼記者質問 (2022年9月26日大阪懇談会の後)

「 次期総裁での、政策変更の話だが、

次の体制になっても、利上げをせずに

大規模緩和を、維持して欲しい、という事か? 」

▼黒田総裁回答

「 私は、4 月までなので、その後について、

私が、今考えているという事はない。

その後の事は、その時の金融政策に関与する

総裁、副総裁、審議委員の方々の考え方による。」

上記のように、黒田総裁は、

次の総裁体制への地ならしは、考えていない。

-- 消費者 経済 総研 --

◆緩和策を、最後まで、変える意思なし

▼黒田総裁発言(2022年9月26日大阪懇談会の後)

「 2%の物価安定の目標は、先進国の殆ど全てが

採用してるので、変えようとは、思わない。 」

黒田総裁は、緩和策を、

最後まで、変える意思なし

-- 消費者 経済 総研 --

◆黒田氏は、任期満了後も、緩和すべきと言った

▼記者質問 (2022年9月会合の後)

「 総裁はフォワードガイダンス変更と利上げは、

当面は、必要ないと、言っている。

当面とは、3ヵ月とかでなく、長いスパンか? 」

※フォワードガイダンスとは、

金融政策の将来の方向性のこと

▼黒田総裁回答

「 その通りだ。

当面というのは、数か月の話ではなくて、

2~3 年の話だと、考えて頂いた方がよい。 」

上記の通り黒田氏は、

「 利上げは、2,3年不要 」と言ったのだ。

2,3年先とは、

黒田氏の退任後の、次の総裁の期間だ。

次の総裁で 緩和修正 どころか

次の総裁でも 利上げ不要 と述べた

「 地ならし 」 は、ウソ

▼黒田総裁発言(2022年9月26日大阪懇談会の後)

9/22日銀会合の後の、9/26大阪懇談会はどうか?

「 2023年度も、2024年度も、

当然に、金融緩和が続くと、私は考えている。

但し、私が任期後の政策を決める立場にない。 」

上記の通り、

自分が決める立場に無いと、断った上で、

黒田氏は、「任期満了後も、緩和継続だ」と言った。

つまり 「 次期総裁での 緩和修正の 地ならし 」

なんて事は、まるで頭の中にない。

次の総裁で緩和修正どころか次の総裁で緩和修正どころか

次の総裁でも緩和継続と述べた。

次の総裁でも緩和継続と述べた。

つまり、「地ならし」と、正反対なのだ。

「地ならし」とは、正反対だった

「地ならし」 は、 ウソ

上記の質疑内容は、下記議事録から抜粋要約した。

質疑内容の原文の文言は、下記を参照。

※日銀|総裁定例会見(9月22日)要旨

※日銀|総裁記者会見 要旨2022年9月26日 於大阪市

※日銀|総裁定例会見(1月18日)

-- 消費者 経済 総研 --

◆黒田総裁は、地ならしの考えはない

金融政策の変更は、2、3年必要なしとも発言した。

日銀の公表文書でも、黒田総裁の発言でも、

緩和政策の見直し、終了への出口の模索などは、

見当たらない。

- ■利上げでなく、債券市場の健全化?

- 22年12月の日銀会合で、10年国債の金利の

振れ幅を、±0.25 → ±0.5% へ拡大した。

繰り返すが、これは、利上げではなく、

債券市場の健全化のための、微調整だ。

▼国債の歪みは、社債へ悪影響利上げ ではない。

債券市場の健全化のための

微調整

社債は、資金調達のため、企業が発行する債券

↓

社債の金利の基準になるのは、国債の金利だ

↓

債券の市場機能が、低下すると

↓

企業の資金調達に、悪影響

▼YCの歪み 是正 → 企業金融の円滑化が目的

国債の金利のYC(イールドカーブ)が、歪むと

↓

社債の金利の基準が、はっきりしない

↓

企業の資金調達に、悪影響になる

↓

歪みを正して、企業金融を、円滑にする

↓

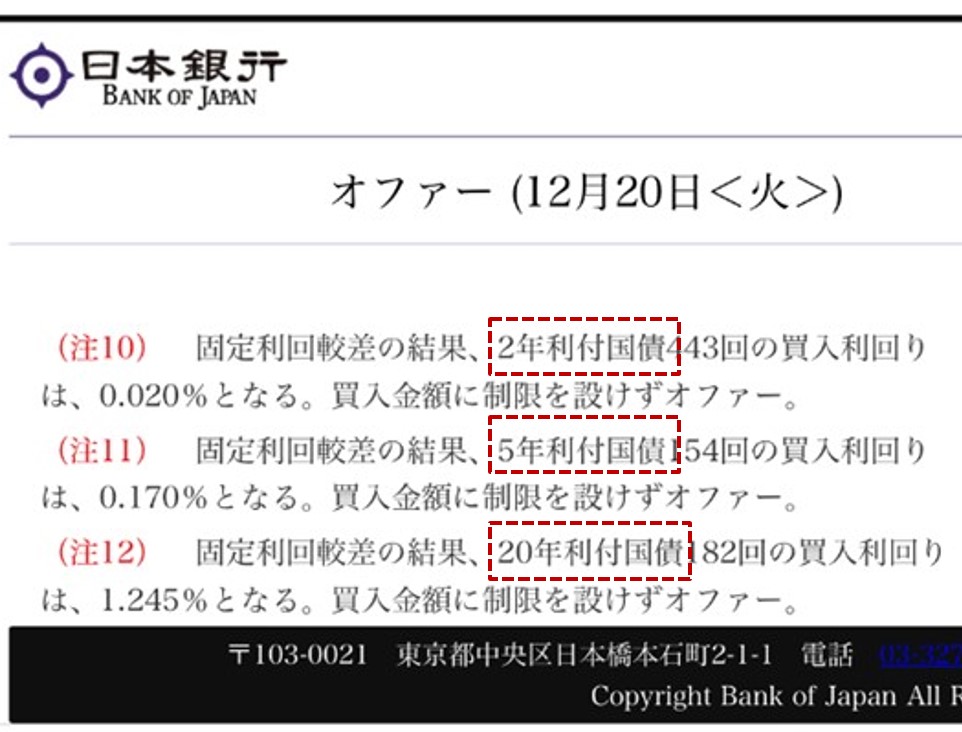

12月20日の日銀決定は、上記がポイント

↓

12月20日の日銀決定は、「 利上げ ではない 」

12月20日の日銀決定は、

利上げ ではなく、

イールドカーブの歪みの是正

▼黒田総裁発言(22年12月会合の後)

12/20の日銀会合の目的を、

黒田総裁は、下記の通り、しっかり説明している。

「 国債金利は、社債、貸出等の金利の基準となる。

債券の市場機能が、低下した状態が、続けば、

企業の起債など金融環境に、悪影響を及ぼす。

12月20日決定は、こうした情勢を踏まえた。

国債の金利は、社債、銀行貸出の基準だ。

イールドカーブの歪みが、続くと、基準が、

はっきりせず、市場に信用されなくなる。

企業金融全体に、非常にマイナスになる。

国債金利の基準になる所の歪みを正して、

緩和効果が企業金融に円滑に及ぶようにする。」

上記の質疑内容は、下記議事録から抜粋要約した。

質疑内容の原文の文言は、下記を参照。

※日銀|総裁定例会見(1月18日)

利上げ ではない。

債券市場の健全化のための

微調整

-- 消費者 経済 総研 --

◆債券市場の健全化は、誰が、要求した?

前項の通り、債券市場の機能が、低下している事実

があるのだ。 しかしこれを、知らない人が多い。

その機能低下という弊害を、是正するために、

YCCの微修正を、実施したのだ。

「債券市場の機能低下」を、知らない人が多いから、

「事実上の 利上げだ」との勝手な解釈が生まれた。

債券市場の 機能低下を

知らない人が 多いから、

勝手な解釈が 発生

債券市場の健全化を、誰が求めたか?

これも、知らない人が多い。

実際にアンケートや、グループインタビューで、

その機能低下への苦言を、日銀は把握をした。

いわば、クレーム対応で、

YCC微修正を、したようなことだ。

利上げも、緩和修正 でもない

地ならし でもない

市場参加者のクレーム対応

-- 消費者 経済 総研 --

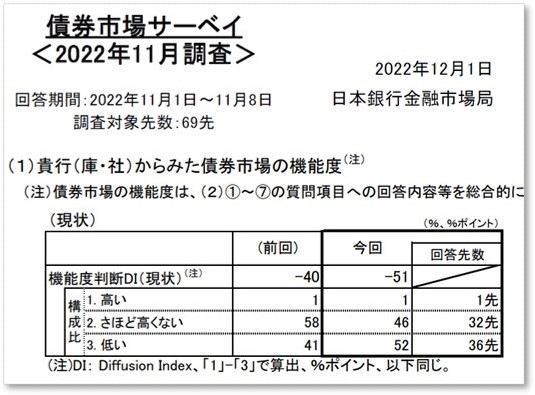

◆アンケートでは?

下図は日銀が実施した

民間金融機関へのアンケートと、回答内容。

※図等は、下記日銀資料から不要部分を削除し抜粋した

※出典:債券市場サーベイ(2022年11月調査)

-- 消費者 経済 総研 --

◆グループ・インタビューでは?

※上の資料は、下記日銀資料から抜粋した。

※出典:日銀第16回債券市場参加者会合・議事要旨

- ■修正・終了は、ポジショントーク?

- -- 消費者 経済 総研 --

◆利上げしたら、日本経済は困窮?

利上げは、

景気が過熱しすぎた時の、ブレーキとして使う。

これは経済学部の学生が、1年生で習うことだ。

日本の景気は、まだ低迷状態だ。

「 利上げという ブレーキ 」 を、掛けたら、

日本の経済は、低迷するに、決まっている。

日本の全体にマイナスでも、自分や自分の会社が、

得する発言は、ポジション・トークだ。

一部だけが、得をする利上げをして、

日本の国全体を、困窮させてはいけない。

- ■Vol.3 2023/1/18の日銀会合

- -- 消費者 経済 総研 --

◆1月18日、〇〇が、決まってしまう?

日銀の金融政策決定会合(以下、日銀会合)が、

開催されている。

今回の日銀会合では、何が、決定されるのか?

-- 消費者 経済 総研 --

◆先に、国債の価格と、利回りの解説

先に、国債の「価格」と「金利」の解説を、しておく。

Q:国債価格が、UPすれば、 国債金利は、低下か?

↓

A:そうだ。 金利は低下だ。

国債価格UP → 金利低下 の仕組みは下記↓だ

日銀が、国債を、たくさん買うと?

↓

国債が、品薄になる。

↓

国債が品薄になると、国債の価格は、上がる

↓

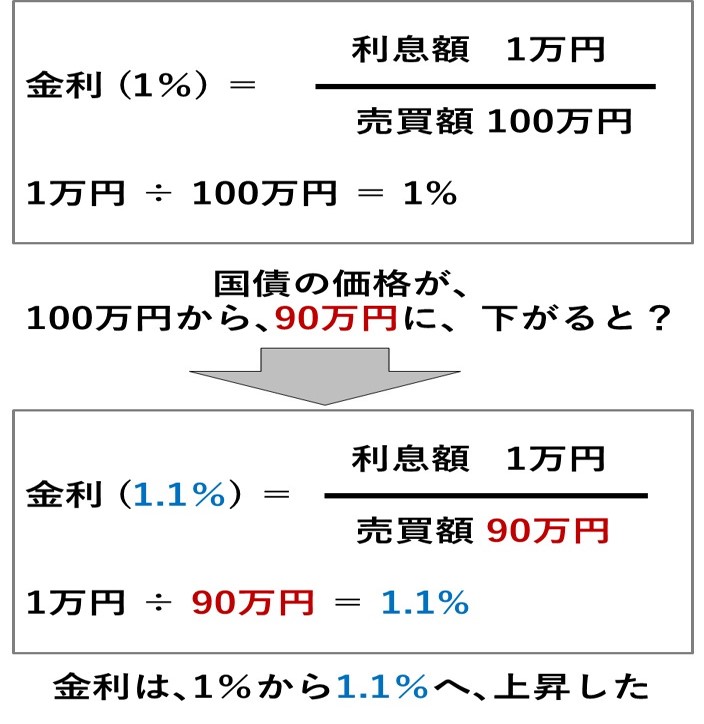

A 金利 = B 国債の利息額 ÷ C 国債の売買額

↓

「C 国債の額」が、上がれば、分母が大きくなる

↓

Cの分母が大きくなれば、「A 金利」は、下がる

逆に、「 C 分母の 国債の額 」 が、小さくなれば、

「 A 金利 」 は、上がる。

※わかりやすく、たとえ話として、

仮に100万円で、1% だとした場合↓

国債の「価格」が、下がると

↓

「金利」は、上がる国債の「価格」が、上がると

↓

「金利」は、下がる国債の

「 価格 」 と 「 金利 」 は、逆

-- 消費者 経済 総研 --

◆前回2022年12月の 日銀会合の 後は?

前回(昨年12月)の日銀会合で、

10年金利の変動幅が0.25%→0.5%へ拡大された

「 利上げ 」 との 「 誤解 」 が、広がった。

その 「 誤解 」 は、日々、解消され、

「 YCCのゆがみを、修正 」と表現は、変わった。

※YCCは、イールド・カーブ・コントロールの略

・イールド = 金利

・カーブ = グラフの図の中の「曲線」

・コントロール = 操作

YCCとは、金利の 曲線の 操作のこと。

YCCのグラフは、後述。

※日銀のYCC政策は、

様々な長期金利の内、10年限の国債を買って、

10年限の金利を、下げること。

「 利上げや、引き締めは、誤解 」と、

「 消費者 経済 総研 」は、昨年12月に連投してきた

「 利上げ 」 ではなく、

微修正(YCCの調整)であることを、解説した。

「 利上げ・金融引き締め 」 どころか、

国債の買入れ額を増額し、金融緩和の強化だった。

それらのエビデンス(証拠)を、掲載し、

消費者 経済 総研は、わかりやすく解説した。

これらの詳細は、

本ページの中段の記載分を、ご覧頂きたい。

-- 消費者 経済 総研 --

◆市場の反応は?

日銀の黒田総裁が、昨年12月の日銀会合で、

「 利上げ ではない 」と、繰り返し、説明した。

それにもかかわらず、市場参加者は、

誤解から、国債を売った人も、いただろう。

誤解じゃなくて、

「 思惑 」 から、国債を売った人も、いただろう。

時間の経過と共に、誤解は、解消される。

誤解が無くなっても、得する方の売買をする。

国債を売買するプロの機関投資家の目的は、何か?

「 儲ける こと 」 だ。

儲けを目的にしている投資家は、何を考えるか?

国債金利の誤解を、正そう!

日本の財政の健全化に、役立てよう!

このようなことは、考えてない。

「儲ける」ことが目的だ。 それが彼らの仕事だ。

大資金を動かす為替、株、国債のトレーダー達と、

筆者(松田)は、飲み会で、相場談義をしてきた。

彼らの使命は、「儲ける」ことである。

誤解だろうが、思惑だろうが、

市場の値動きに沿って、自分が得する売買をする。

「 金利が上昇・国債価格は下落 」の流れがあれば、

国債を売る。

こうして日本国債の相場は、

10年限以外の国債も、金利上昇となった。

-- 消費者 経済 総研 --

◆「事実上の利上げ」の言葉が、独り歩き?

2022年12月20日からは、

「 事実上の 利上げ 」 の言葉が、独り歩きした。

市場金利が、上昇に向かう流れが、あれば、

国債価格は、下落に向かう流れになる。

下落傾向の国債を、早めに売れば、

利益確定や、損失の回避になる。

カラ売りを仕掛ければ、儲けのチャンスが増える。

最近は、海外投資家による、

日本国債の空売りが、盛んだ。 (画像出展:日本経済新聞)

(画像出展:日本経済新聞)

-- 消費者 経済 総研 --

◆イールドカーブのゆがみを、直したかった?

長期金利を、引き下げる、日銀の政策では、

10年限の国債の金利を、引き下げてきた。

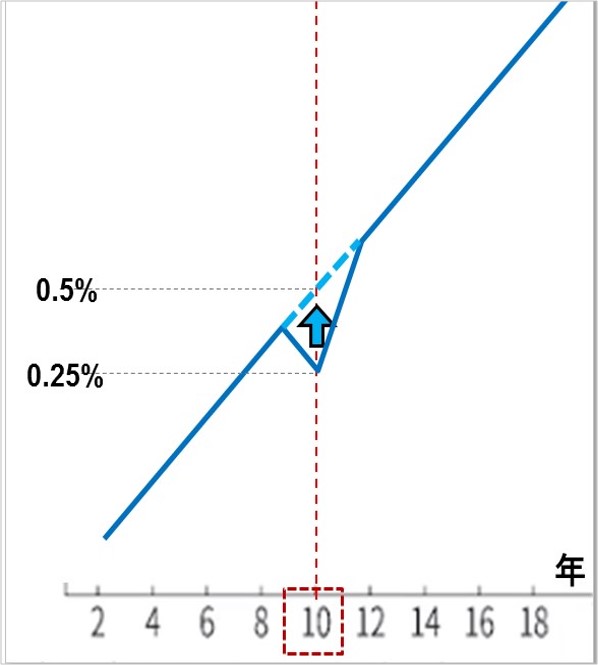

10年限の金利だけ、不自然に凹んだ。

日銀は、その「ゆがみの是正」を、目指した。

縦軸は、金利。 横軸は、国債の年限。

10年限の金利の振れ幅の上限を、

0.25%→0.5%に、昨年12月の会合で、拡大した。

-- 消費者 経済 総研 --

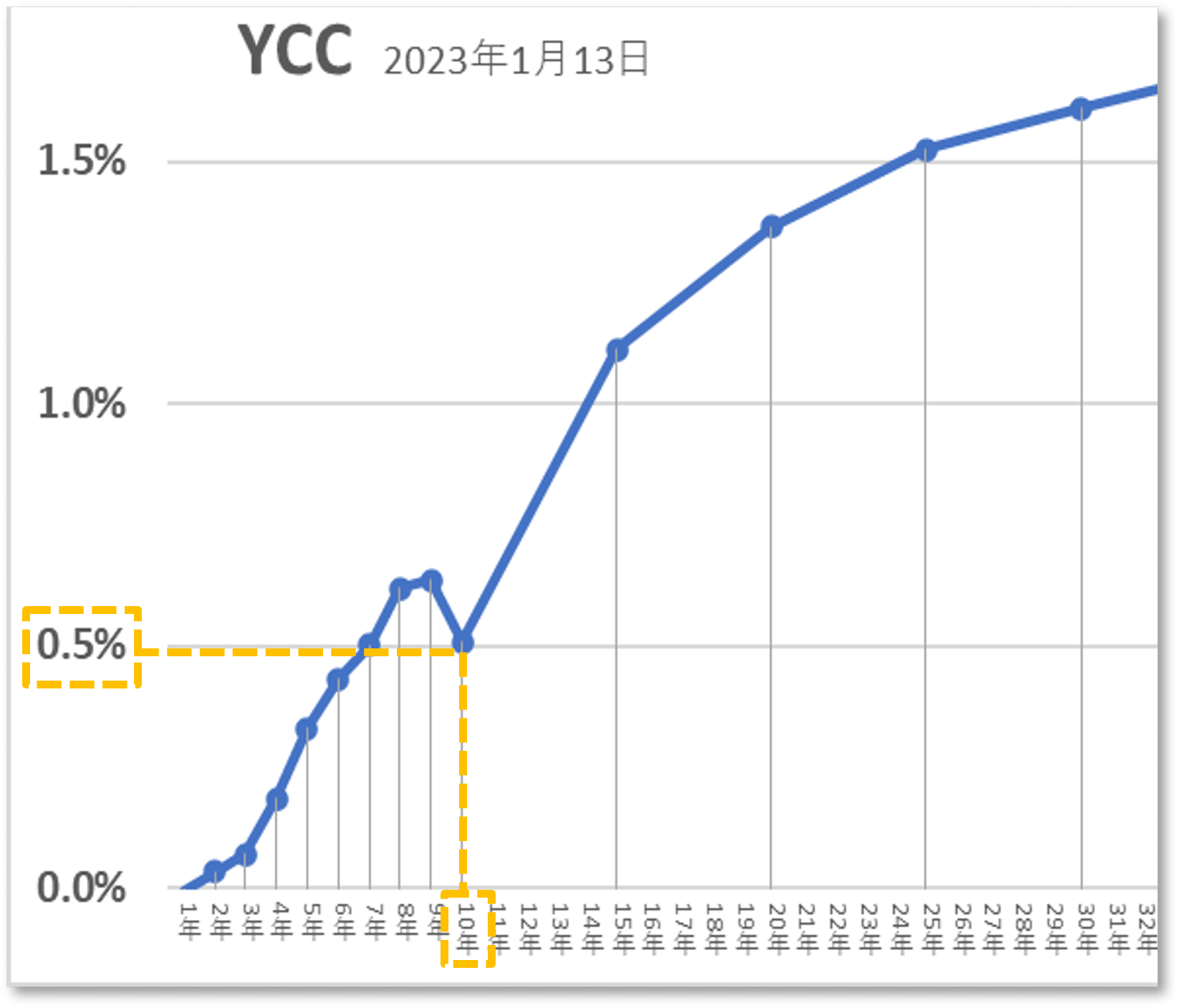

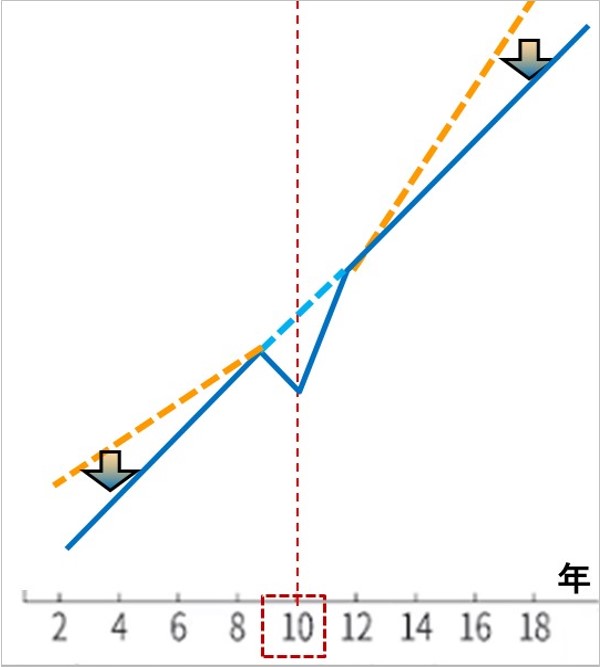

◆YC(イールドカーブ)は、どう変化した?

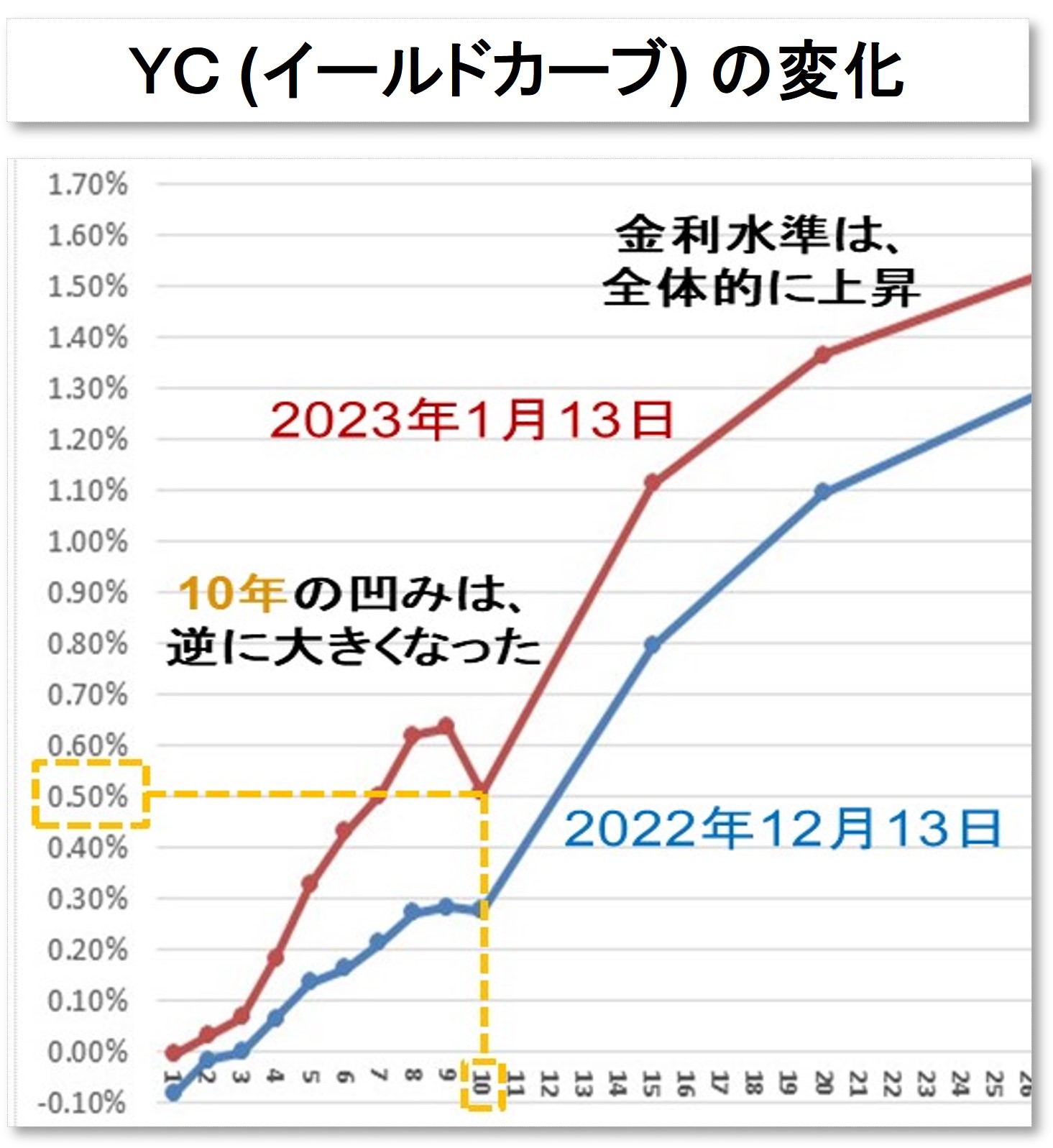

前回の日銀会合(2022年12月20日)から、

今回(2023年1月17日)の間では、どう変化した?

YCの 「 ゆがみ 」 は、小さくするところが、

かえって、大きくなってしまった。

下のYC(イールドカーブ)のグラフをご覧頂きたい

縦軸は金利。横軸は、日本国債の年限。

上図は、昨年12月13日 →今年1月13日の変化。

10年限の金利は、0.25%分、上昇しだが、

8年限の金利は、0.33%分も、上昇した。

10年の上昇幅よりも、大きな上昇の年限がある。

こうして歪みは、逆に大きく、なってしまった。

ゆがみ修正が、昨年12/20日の日銀の目的だった。

それが、裏目に、出てしまったのだ。

-- 消費者 経済 総研 --

◆なぜ、ゆがみは、大きくなったか?

10年金利の上限の、0.25%→0.5%への、拡大が、

「金利相場は上昇」との解釈に、なったからだ。

最初は「誤解」で、 その後は「思惑」で動いた。

10年は、0.25%→0.5%と、0.25%拡大したが、

それ以上に、拡大した年限が、あるからだ。

-- 消費者 経済 総研 --

◆今回の 日銀会合で、何が決まる?

日銀会合が、開催されている。

12月18日に、内容が明らかに、なってくるだろう。

何が、決定されるのか?

A 国債買入れ強化で、金利上昇の抑制の強化

B 現状維持で、特段の決定なし

C 10年の許容振れ幅を、拡大(0.5%→0.75%など)

D YCC 政策の停止

上記4パターンのうち、どれか?

昨年12月の日銀会合では、

Cで、歪み補正をし、Aで金利の抑制を図った。

しかしながら、Cは逆効果と、なってしまった。

ゆがみの修正どころか、歪みは、大きくなった。

昨年12月のやり方を、今回の1月でもやれば、

逆効果を、拡大させてしまうリスクがある。

Cを再びやるのは、日銀も躊躇するだろう。

Aを強化するのは、ありえる。

しかし、12月20日から、Aを強化したが、

「外国ヘッジファンド vs 日銀」で、日銀は苦戦中だ

大穴は、Dの 「 YCCの停止 」 だ。

YCC政策は、副作用があるので、

諸外国では、あまり採用されない。

米国の中銀FRBは、

コロナでも、YCCの採用を、見送った。

オーストラリア中銀は、コロナでYCCを採用した。

豪中銀は、すでに、YCCを停止したが、

「YCCによって、混乱を招いた」と、反省している。

YCCで、いじれば、いじるほど、混乱し、歪むならば

やめてしまおうと、日銀も考える かもしれない。

2023年の半ばには、

世界の金利相場も、下落に向かうだろう。

Bの現状維持でも、金利は、自然に低下するから、

待っている、という選択も、あるかもしれない。

C の10年の許容振れ幅を、

拡大(0.5%→0.75%等)は、ないだろう。

同じことを、繰り返してしまうからだ。

大穴は、YCCの停止だ。

今回の会合の決定事項は、

「現状維持」をベースに、

買入れ増が、オプションだろう。

- ■Vol.2 2022/12/20の日銀会合

- 2022年12月19、20日に、日銀政策会合があった。

日本の金融政策を、決定する会議だ。

重要な会議である。

筆者(松田)は、日銀公表の資料も、読んだ。

資料公表の後での「黒田総裁の 記者会見」も、

筆者(松田)は、議事録で、読んだ。

今回は、12/20の日銀の政策決定会合を、解説する。

筆者(松田)は、35年以上前に、慶応大学 経済学部

に入学以来、経済を研究している。

しかし本ページは、経済学の知識なしでも

わかるような簡単解説としている。

経済の解説では、筆者の解説が、

「日本で2番目にわかりやすい」と思っている。

各Q&Aを、さらに掘り下げて、知りたい場合は、

本ページの下段のリンク先を、ご覧頂きたい。

- ■利上げでも 引き締めでも ない?

- 12/20日銀決定は、利上げ・引き締めではない。

逆に、「 金融緩和 」 だった。

その理由は 皆が知らない 〇〇だから?

-- 消費者 経済 総研 --

Q:12/20の日銀会合で、何が、決まったのか?

「 利上げと、 金融引き締め 」 が、決定か?

↓

A:違う。 利上げ決定 ではない。

また、引き締め決定 でもない。

-- 消費者 経済 総研 --

Q:ということは、世間は、誤解しているのか?

↓

A:そうだ。 世間は、誤解している。

-- 消費者 経済 総研 --

Q:では、何が、決まったのか?

↓

A:「金融の引き締め」 ではなく、「金融緩和」 だ。

緩和つまり、国債購入の増加が、決定された。

-- 消費者 経済 総研 --

Q:「国債購入の増加 = 金融緩和」 の仕組みは?

↓

A:国債購入を増やせば、国債への需要がUPする

よって、国債の価格は、UPする

日銀が、国債購入を、増やすと

↓

国債の価格は、上昇へ

-- 消費者 経済 総研 --

Q:国債価格がUPすれば、国債金利は低下か?

↓

A:そうだ。 金利は低下だ。

国債価格UP→金利低下の仕組みは、下記↓だ

日銀が、国債を、たくさん買うと?

↓

国債が、品薄になる。

↓

国債が品薄になると、国債の価格は、上がる

↓

A 金利 = B 国債の利息額 ÷ C 国債の売買額

↓

「C 国債の額」が、上がれば、分母が大きくなる

↓

Cの分母が大きくなれば、「A 金利」は、下がる

国債の価格上昇で、

↓

金利は低下

-- 消費者 経済 総研 --

Q:中銀が保有する、国債の量の増 or 減で、

金融の 「緩和」 or 「引き締め」 なのだな?

↓

A:そうだ。 整理すると、下記の通りだ。

①国債の買入れは、金融の「 緩和 」

②国債の買入れの増加は、金融の「 緩和強化」

③国債の保有量の減少は、金融の「 引き締め 」

-- 消費者 経済 総研 --

Q:国債買入れの増加で、金利低下を図るのは、

金融の緩和の姿勢だな?

↓

A:そうだ。 日銀は金融緩和を再度、強調した

利上げ でもない

金融の 引き締め でもない

金融の緩和 だった

-- 消費者 経済 総研 --

Q:「 日銀が、金融緩和を強化 」 の根拠は?

↓

A:黒田総裁は、買入れ増加と、記者発表した※

国債購入の増加は、金融緩和の強化だ。

※黒田総裁の12/20記者会見の内容は、下記↓

(..は、中略箇所を示す。)

「国債買入れ額を 大幅に増やしつつ..

各年限において、機動的に、

買入れ額の 更なる増額..を実施します。」

※出典:日銀|総裁定例会見(12月20日)

国債の 買い入れ額の 増額は

金融の緩和の強化利上げ でも ない

金融の 引き締め でもない

金融の緩和 なのだ

-- 消費者 経済 総研 --

Q:なるほど。

だが「 10年国債 0.25% 利上げ 」との報道は?

↓

A:10年国債の金利は、0%が、目標だ。

それは12/20会合の 前・後で、変更なしだ。

10年国債の上下の変動幅は、変更になった。

次の通りの変更だ.

・変更前:± 0.25%

↓

・変更後:± 0.5%

-- 消費者 経済 総研 --

Q:+0.25% から +0.5%へ変更と、同時に、

-0.25% から -0.5%へ変更でもあるか?

↓

A:そうだ。 上側だけでなく、下側にも振れる。

振れ幅の許容範囲を、増やしただけだ

10年の政策金利は、ゼロ%のままで、不変だ

-- 消費者 経済 総研 --

Q:だが、10年国債の市場金利は、上昇したぞ。

利上げでは、ないのか?

↓

A:10年物だけ、無理して、金利を下げてきた。

それを、正常化方向へ、戻しただけだ

-- 消費者 経済 総研 --

Q:10年国債だけ、不自然に低金利だったのか?

↓

A:そうだ。 下図の通りだ

国債金利を、10年物だけ、低下させてきた。

※下記出典に、赤線赤枠挿入

※出典:日本経済新聞|国債利回り乱れる秩序..

-- 消費者 経済 総研 --

Q:10年国債の金利だけが、特別なのは、なぜか?

↓

A:日銀の金融政策での、長期金利の誘導対象は、

10年国債のみを、対象としている。

10年国債を、日銀が買うことで、

10年国債の金利を、低水準に抑えてきた。

-- 消費者 経済 総研 --

Q:上図で、10年の金利だけ、低く凹んでいる。

この歪みを、日銀は、是正したいのか?

↓

A:そうだ。 下記の黒田総裁の発言が根拠だ。

なおイールドカーブとは、上図の曲線の事だ。

「イールドカーブの形状がやや歪んだ形になって、

それが..企業金融等にもマイナスの影響を

与える恐れがある..ので、

このタイミングでその是正を図り、

市場機能の改善を図った..

イールドカーブの歪みの10年のところを是正」

-- 消費者 経済 総研 --

Q:イールドカーブの曲線は、どうなるか?

↓

A:下図は、10年金利の凹み 是正のイメージ図だ

-- 消費者 経済 総研 --

Q:つまり、凹んだ10年を、引き上げ、

10年以外は、金利上昇を 抑えるのか?

↓

A:そうだ。

イールドカーブ(グラフの曲線)の歪みを、

綺麗にし、是正したいのだ。

-- 消費者 経済 総研 --

Q:10年の年限以外は、金利動向は、どうか?

↓

A:金利相場は、2022年は上昇トレンドだった。

よって、10年の年限以外は、国債購入増加で、

上昇を抑えるのだろう。 下はそのイメージ

-- 消費者 経済 総研 --

Q:10年国債金利だけ、正常化(上昇)させて、

10年以外は、緩和 ということか?

↓

A:そうだ。 10年以外の国債の購入増加で、

10年以外は、金利低下を、図るのだろう。

そうすれば、上図のイールドカーブは、

凹みの無い、なだらかな線になる。

-- 消費者 経済 総研 --

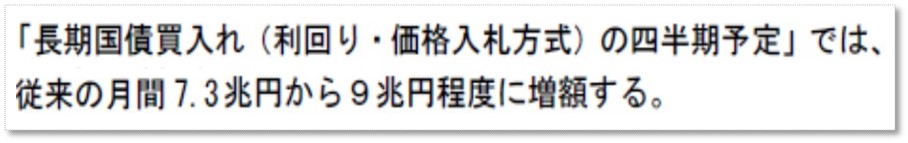

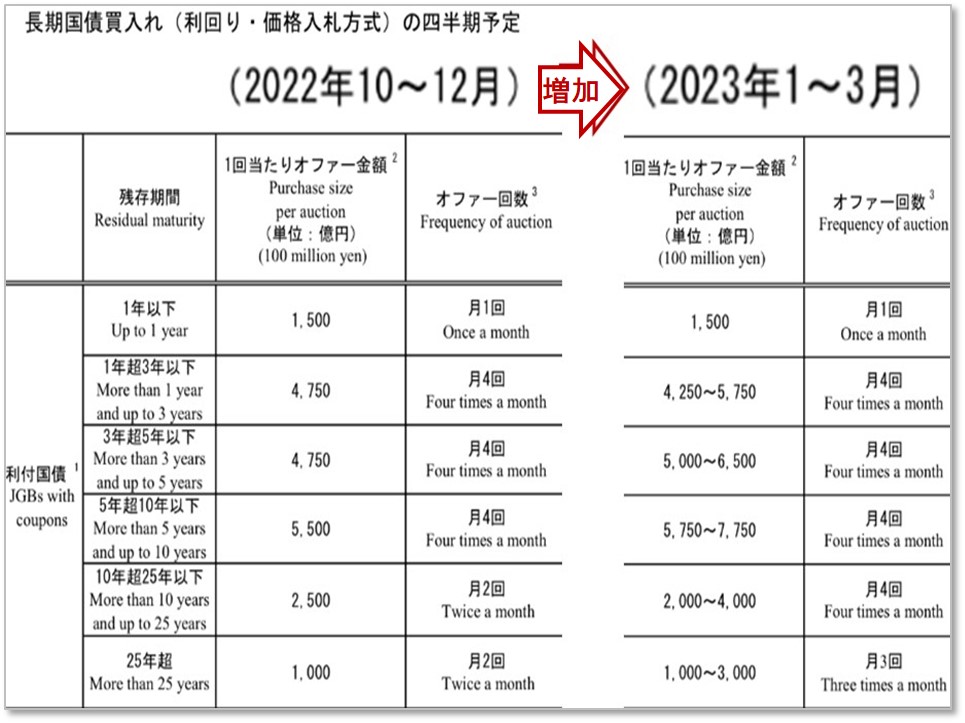

Q:日銀は、国債購入を、どのくらい増やすのか?

↓

A:下のように、月間7 .3兆円→9兆円 に、増やす ※出典:日銀資料に改行補正

※出典:日銀資料に改行補正

-- 消費者 経済 総研 --

Q:年限別では、どのくらい増やすのか?

↓

A:下表のように、額や、回数を、増やす ※出典:日銀

※出典:日銀

-- 消費者 経済 総研 --

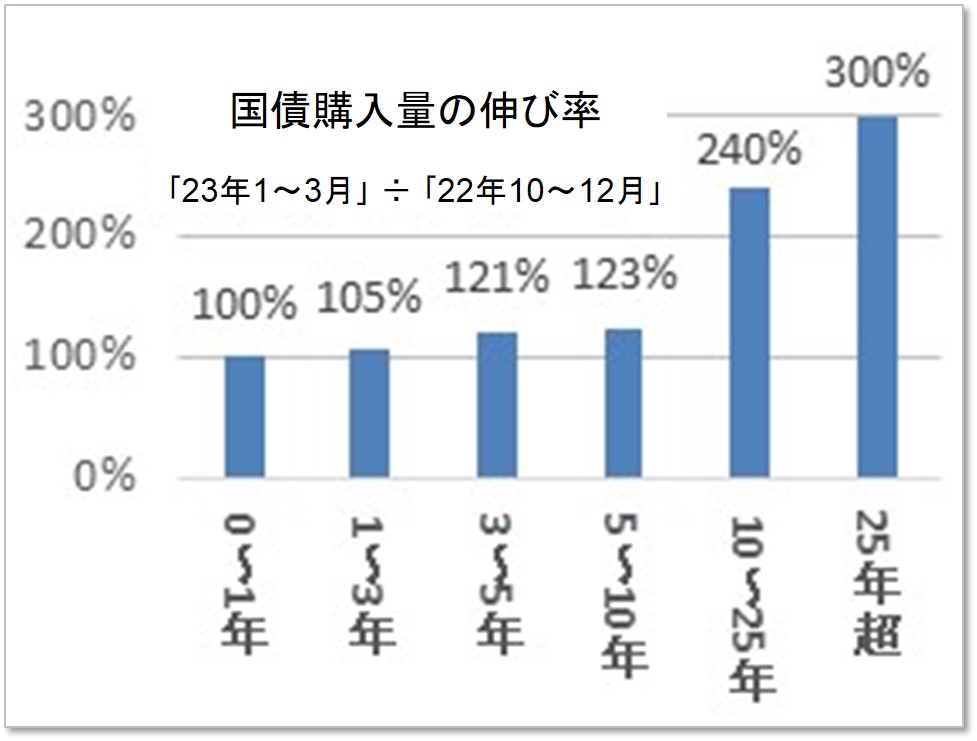

Q:10年超の年限が、購入の伸び率が高そうだな?

↓

A:そうだ。

上の表の伸び率を、下図で、見やすくしてみた ※幅がある金額は、中央値を採用

※幅がある金額は、中央値を採用

-- 消費者 経済 総研 --

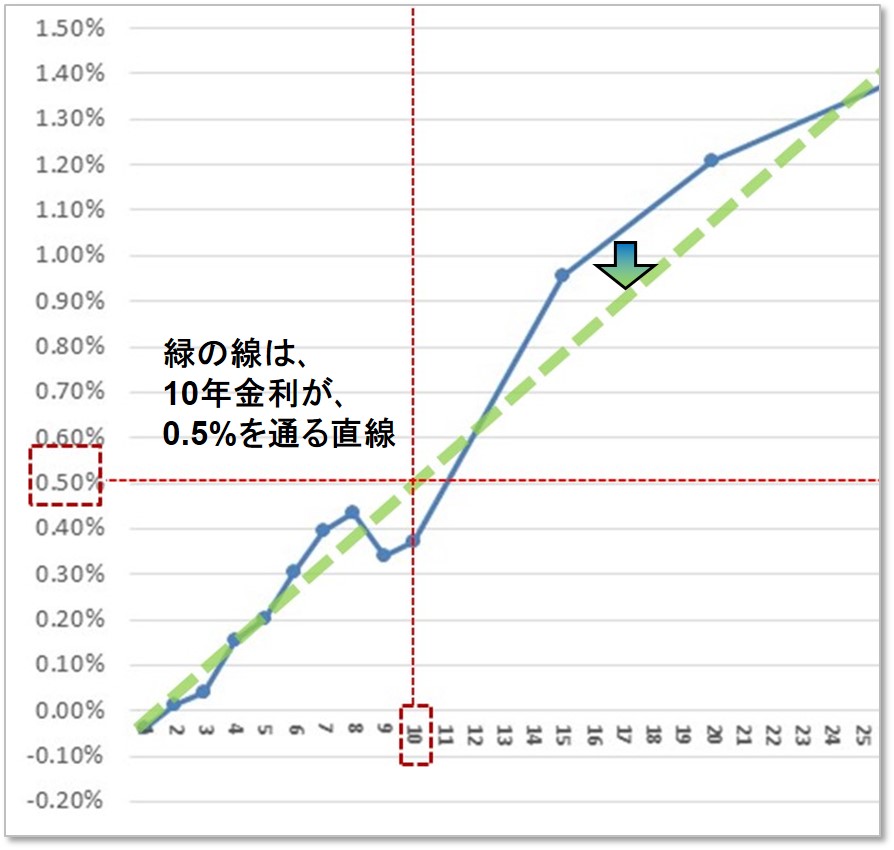

Q:10年金利を、0.5%にしたら、

直線のイールドカーブは、どうなるか?

↓

A:下図の緑の線に、なる。 ※青線は、2022年12月23日時点の日本国債金利

※青線は、2022年12月23日時点の日本国債金利

-- 消費者 経済 総研 --

Q:10年超の金利、つまり上図の右側は、

緑の線より、実際の金利の方が、高いな

↓

A:10年超の国債購入の伸び率が、高いのは、

10年超の金利の低下を、

狙っているのではないか?

Vol.3 2022年12月27日 更新分

◆日銀は、実際に利下げした「事実と実績」

-- 消費者 経済 総研 --

Q:「10年債以外は、利下げする」 のは、本当か?

↓

A:本当だ。 日銀は利下げを、既に、実施済みだ。

2022年12月20日から、実施した。

(※利下げは、金利上昇抑制との見方もある)

-- 消費者 経済 総研 --

Q:どのような手法で、やったのか?

↓

A:強力な利下げ手法の「指値オペ」が実施された

-- 消費者 経済 総研 --

Q:「 指値オペ 」 と「 国債買入れ 」 の違いは?

↓

A:「国債買入れ」は、買入れの予算額分 だけ買う。

「 指値オペ 」は、 無制限に、国債を買う。

よって、指値オペの方が、強力だ。

-- 消費者 経済 総研 --

Q:強力な「指値オペ」を、やるほど、

日銀は、「本気の金利抑制」なのか?

↓

A:そうだ。

かつてやったことの無い年限でも、実施した。

-- 消費者 経済 総研 --

Q:どの年限の国債で、やったのか?

↓

A:2年(短期債)、5年(中期債)、20年(超長期債)だ

-- 消費者 経済 総研 --

Q:その内容の日銀資料は、あるのか?

↓

A:ある。 下記だ。

-- 消費者 経済 総研 --

Q:この資料は、プロ(機関投資家)向けだな。

もう少し、わかりやすい情報は、無いか?

↓

A:では、日経新聞の記事を、紹介する

日経新聞電子版|2022年12月20日|

日銀、5年債や20年債で指し値オペ実施 超長期は初

(..は中略箇所を示す。)

日銀は12/20に、2年、5年、20年の..国債を対象に..

無制限に買い入れる「指し値オペ」を実施..

超長期国債を対象とした指し値オペの実施は

初めてで、中期債は16年に実施したことがある。

-- 消費者 経済 総研 --

Q:「実施は初めて」だから、相当本気だな?

↓

A:そうだ。 前例ない事に着手するほど、

日銀は、本気で、利下げ(金利上昇抑制)だ。

-- 消費者 経済 総研 --

Q:これで、どのように、金利は下がったのか?

↓

A:12月20日の指値オペ(5年国債)では

下図の通り、金利は下落した。 ※下記出典に矢印等を加入

※下記出典に矢印等を加入

※出典: マーケット|SBI証券|日本国債5年

-- 消費者 経済 総研 --

Q: 12月20日の日銀会合の後、

日銀の黒田総裁は、どう言っているか?

↓

A:12月26日に、経団連で、講演した。

下記のように、発言した。

「国債買入れの月間予定額を、

従来の7.3 兆円から9兆円程度に増加する事で、

低水準のイールドカーブを維持します。..

10年以外の各年限においても、機動的に買入れ額

の更なる増額や指値オペを..する事としました。

これらの措置によって、

低水準のイールドカーブを維持しつつ、

より円滑なカーブの形成を促す..。

実際、決定後の金融市場調節のもとで、

歪みが生じていた10年物金利は上昇しましたが、

それ以外の年限の上昇は抑えられています。」

※(..は中略箇所を示す。)

※出典:日銀|日本経済団体連合会審議員会における講演

※「利下げ」と、「上昇を抑える」

日銀は、国債買入れの増加と、指値オペで、

「金利上昇を、抑える」としている。

つまり表現としては、「金利上昇を、抑える」だ。

この項では、「利下げ」と表記している個所がある。

過去の同程度の金利水準で、

20年債の指値オペは、実施されなかった。

だが今回は「20年債の指値オペ」があったので、

この点では「積極的な利下げ姿勢」と見える。

「利下げ」との表記もしたが、「金利上昇を抑える」

との見え方もある。

◆日銀は、社債市場を、正常化したい?

-- 消費者 経済 総研 --

Q:企業への融資は、借金以外に、社債もあるな。

↓

A:そうだ。

-- 消費者 経済 総研 --

Q:「借金」と「社債」 の違いは?

↓

A:例として、100万円の社債が、

10年、0.9%だとして、話をする。

企業が100万円の社債を、金利0.9%で販売する

↓

購入者は、100万円の購入代金を、企業へ払う

↓

これで、企業は100万円を、借りた状態になる

↓

同時に、購入者は企業へ100万円を貸した状態

↓

購入者(貸し手)は、年9千円の利息が、もらえる

↓

満期10年後、借り手(企業)は貸し手(購入者)へ、

100万円を、払って、返済完了になる

なお、社債は、満期期限の10年を待たずとも、

その社債を、市場で売却し、中途換金できる。

-- 消費者 経済 総研 --

Q:社債は、個人でも、購入できるか?

↓

A:できる。 先日のソフトバンクの

個人向け社債は、大人気だった。

※期間:約7年、利率2.84%の第58回社債は、

大好評につき完売した。

※出典: SBI証券|

ソフトバンクグループ第58回無担保社債

-- 消費者 経済 総研 --

Q:10年国債が、不自然に、低金利であるが、

そのデメリットは、何か?

↓

A:国債金利は、社債の金利の相場の基礎である

10年国債の金利が、不自然に低いなら、

10年社債の金利も、不自然に低くなる。

-- 消費者 経済 総研 --

Q:社債は、10年期限が、多いのか?

↓

A:企業が、社債を発行し、お金を借りる際の

期間の平均は、約10年だ。※

10年金利が、不自然に低金利なら、

10年で、お金を貸す者が、減ってしまう。

※出典:日本経済新聞|2017/1/13|社債長期化..平均年限9.9年

-- 消費者 経済 総研 --

Q:10年以外の国債の購入増加で、

10年以外は、金利低下を図る件は、

黒田総裁は、どう説明したか?

↓

A:この件は、黒田総裁は、下記で説明した。

「今回の見直しは

10年金利の変動幅を拡大するだけではなくて、

国債買入れの大幅な増額..機動的な追加買入れ..

の実施..によって..

整合的なイールドカーブの形成を促す..」

「より円滑にイールドカーブが形成されれば、

各年限間の金利の相対関係.市場機能は改善する」

「国債の買入れも増額し..指値オペを

10 年物のみならず他の年限でも

必要があればやる」

-- 消費者 経済 総研 --

Q:不自然な国債金利が、

社債金利に、影響する事は、どう説明された?

↓

A:黒田総裁は、下記の通り説明した。

「国債金利は、

社債や貸出等の金利の基準となるものですので、

こうした状態が続けば、企業の起債など

金融環境に悪影響を及ぼす恐れがあります。

本日の決定は、こうした情勢を踏まえたものです。」

「歪んだ形が続くと、..国債の金利.が.

社債とか銀行の貸出の基準になっていますので、

基準がはっきりしないというか、

マーケットに信用されないということになると、

企業金融全体にとって非常にマイナスになります..

国債という金利の..基準になるところが

歪んだ形になっているものを正して、

..企業金融に緩和の効果がスムーズ円滑に..する」

(総裁発言の ..は、中略箇所を示す。)

-- 消費者 経済 総研 --

Q:社債への悪影響の裏付けは、あるのか?

↓

A:アンケートなどでも、悪影響が指摘された。

下記↓が、黒田総裁の説明だ。

「10年の社債を避けるとか、色々な影響が..ある。

国債・社債等の債券市場の機能度、

これが色々なアンケート調査でも相当低下して

いるというデータが出ており..

われわれの検討でも国債のイールドカーブの

歪みというものが、様々な影響を与えている」

-- 消費者 経済 総研 --

Qそれでも、利上げに見えるが、どうなのか?

↓

A:黒田総裁は、「利上げ ではない」と、

繰り返し、説明している。

しつこいから、いらだった下記の回答もある。

「金利を..引き上げようとか、引き締めようとか、

そういう..意図は全くないということは、

重ねて申し上げられます。」

(総裁発言の ..は、中略箇所を示す。)

-- 消費者 経済 総研 --

Q:だいたい、わかった。

ここまでの内容の根拠を、見たい。

↓

A:日銀の記者会見の議事録が、わかりやすい。

下段の◆に、掲載しておく。

黒田総裁は、 「 利上げ ではない 」と、

繰り返し、強調している。

今回変更は、「 企業金融の円滑化 」だと、

ちゃんと、説明している。

-- 消費者 経済 総研 --

Q:結論として、日銀の企業金融の円滑化とは、

既述の通り、10年債券の金利の正常化だな?

↓

A:そうだ。 10年社債の市場が、正常化すれば、

企業は、10年期限の資金調達がしやすくなる。

今までは、10年社債が、不自然に低金利だが、

正常金利なら、お金を貸す者が増えるからだ。

-- 消費者 経済 総研 --

Q:それにしても、世の中の金融経済の情報は、

誤解や、間違いが、多いな。

↓

A:そうだ。 ポジショントーク、プロパガンダ

知識不足での誤情報が多い。

有名な経済学者でも、そういう場合もある。

消費者 経済 総研 は、経済の真実を、

今後も、わかりやすく解説していきたい

- 中立・客観 の ポジションで 解説 -

- 当総研は、ポジショントークを、やらない -

- 日本で 2番目に わかりやすい 経済解説 -

-- 消費者 経済 総研 --

◆日銀政策決定会合の内容の出典:

日銀|総裁定例会見(12月20日)

- ■Vol.1 2022/6/21投稿 日銀会合

- 6月15、16日(水~木)に、米国で、FOMCが、あった。

6月16、17日(木~金)に、日銀の政策会合があった。

日本の金融政策を、決定する会議だ。

重要な会議である。

筆者(松田)は、6/17(金)日銀公表の資料も読んだ。

資料公表の後での「黒田総裁の 記者会見」も、

筆者(松田)は、ライブ中継で、見ていた。

ここからは、

6/17の日銀の政策決定会合を、解説する。

筆者(松田)は、35年以上前に、慶応大学 経済学部

に入学以来、経済を研究している。

しかし本ページは、経済学の知識なしでも

わかるような簡単解説としている。

経済の解説では、筆者の解説が、

「日本で2番目にわかりやすい」と思っている。

各Q&Aを、さらに掘り下げて、知りたい場合は、

本ページの下段のリンク先を、ご覧頂きたい。

- ■日銀とは?|日銀の政策は変更?

- -- 消費者 経済 総研 --

Q:そもそも「日銀」は、会社か? 役所か?

↓

日銀は「会社」である。しかも上場している会社だ。

結局は、買わなかったが、筆者(松田)は、

日銀の株(出資証券)の購入を、検討した事もあった。

※「日銀は会社」の詳細は、ページ下段を、ご覧頂きたい

-- 消費者 経済 総研 --

Q:最近は、黒田総裁が、批判されている。

その理由は、何か?

↓

A:6月6日の講演会で、黒田総裁が、

「家計の値上げ許容が改善」と言ったからだ。

この発言は「消費者への配慮が欠けている」

と、筆者(松田)も思う

-- 消費者 経済 総研 --

Q:6/17に「日銀の政策会合」が、開催された。

批判を受けて、政策は、どう変更されたのか?

↓

A:政策の変更は、無い。 低金利政策が継続だ

- ■日銀は 「円安はプラス」 と考える?

- -- 消費者 経済 総研 --

Q:円安が進んだ。 円安は、日本にマイナスでは?

↓

A:違う。日銀は下記の見解だ。

「 円安は、日本の経済全体には、プラス 」

-- 消費者 経済 総研 --

Q:円安で、「輸入物価UP」なので、マイナスでは?

↓

A:違う。 「円安で、輸出額UP」なので、プラスだ

-- 消費者 経済 総研 --

Q:円安と、輸出・輸入の「損と得」の関係は?

↓

A:輸出には、円安が 得 だ

輸入には、円安が 損 だ

-- 消費者 経済 総研 --

Q:「円安で得」したのは、どこか?

↓

A:例えば、トヨタ自動車だ。

円安効果もあって、21年4~22年3月の期は、

トヨタ自動車は「過去 最高利益」を出した。

-- 消費者 経済 総研 --

Q:コロナ禍で最高益なのは、トヨタだけでは?

↓

A:違う。 21年4~22年3月の期は、

上場企業の 約3割 もが、最高益を出した。

最高益が3割にも至ったのは、30年ぶり(出典後掲)

理由は、主に「 円安効果 」だ。

-- 消費者 経済 総研 --

Q:企業には、「円安はプラス」という事だな?

↓

A:そうだ。

日本の上場企業は、輸出型の製造業が多い。

多くの上場企業には「円安は、強い追い風」で

上場企業は、円安で、儲かったのだ。

-- 消費者 経済 総研 --

Q:上場企業には 「円安が得」は、わかった。

では、一般の消費者には、円安は、どうなのか?

↓

A:消費者の視点での円安は、下段で解説する

- ■輸出はプラス、輸入はマイナスか?

- -- 消費者 経済 総研 --

Q:最近は、輸出と輸入 どちらが多い?

↓

A:21年8月から、モノの貿易は、

輸入の方が、輸出より多い。

-- 消費者 経済 総研 --

Q:では「輸入の損」と「輸出の得」どちらが大きい

↓

A:最近は、輸入 > 輸出 なので、

「輸入の損> 輸出の得」だ。

よって、円安は損だ

-- 消費者 経済 総研 --

Q:貿易赤字だから、円安は、「損」ということか?

↓

A:そうだ。

なお、貿易黒字なら、円安は、「得」だ

-- 消費者 経済 総研 --

Q:最近は貿易赤字だから、「円安は悪い」のでは?

↓

A:違う。

それでも円安は、日本全体には、プラスだ。

-- 消費者 経済 総研 --

Q:全体でプラスとは、どういうことか?

↓

A:「モノの貿易」だけ見ても、不十分だからだ

次項で、解説していく

- ■貿易収支と、経常収支の 違いは?

- -- 消費者 経済 総研 --

Q:[1]モノの貿易以外に、何があるのか?

↓

A:[2]サービスの貿易や、[3]所得収支がある

-- 消費者 経済 総研 --

Q:[1] のモノ貿易 だけでなく、

[1]+[2]+[3] の全体では、どうなのか?

↓

A:[1]+[2]+[3]を、「経常収支」という。

経常収支では、黒字なのだ

-- 消費者 経済 総研 --

Q:「モノの貿易」は、赤字だが、

広範・全体の貿易では、黒字ということか?

↓

A:そうだ

-- 消費者 経済 総研 --

Q:では全体で黒字なら、円安は日本に有利か?

↓

A:そうだ。 円安は日本全体に、プラスだ。

つまり、日銀の見解は、正しいのだ

- ■海外シフトで、「直接投資」に注目?

- -- 消費者 経済 総研 --

Q:前項の [3] の 「所得収支」 とは何か?

↓

A:直接投資収益などだ

-- 消費者 経済 総研 --

Q:「直接投資収益」とは何か?

↓

A:海外の子会社の儲けが、

日本国内の親会社へ回る配当金などだ

-- 消費者 経済 総研 --

Q:近年は「直接投資」の言葉を、聞く事が増えた。

それは、なぜか?

↓

A:日本企業の工場が「海外シフト」したからだ。

海外で生産した商品が、海外で販売される。

その海外での儲けの行き先が、どうなるかだ。

-- 消費者 経済 総研 --

Q:海外の子会社の儲けは、

「海外で再投資」 される分も、あるのか?

↓

A:ある

-- 消費者 経済 総研 --

Q:「海外で、再投資するので、

海外での儲けは、日本に戻らない」

上のコメントを、聞いたことがある。

ならば、海外での儲けは、

円に変換されないから、円安メリットなしか?

↓

A:違う。 円安メリットは、引き続きある。

「経常収支」から「再投資分」を、引いても、

「経常収支」は、黒字だからだ

下段に掲載中の「再投資・経常収支」の

額・グラフを、ご覧頂きたい

- ■円安がプラス との 試算・計算は?

- -- 消費者 経済 総研 --

Q:「円安が、日本全体に プラス」を、

言葉での説明に加え、計算・数値で理解したい

↓

A:① 日銀の 計量モデルでの試算や、

② 内閣府の 経済社会総合研究所の試算でも、

「円安は、全体にプラス」との結果が出ている。

下段に、この2つのリンク先を、掲載してある

-- 消費者 経済 総研 --

Q:上のの2つの計量モデル(①②)よりも、

簡単・単純な計算式は、あるか?

A:1分でわかる計算式を、別ページに掲載中だ。

本ページの下段のリンク先を、ご覧頂きたい

- ■日銀は、円安の為替を、どうする?

- -- 消費者 経済 総研 --

Q:6/17の「記者会見」で、黒田総裁は、

円安と為替に関して、何を語ったか?

↓

A:筆者(松田)は、会見のライブ中継を、見ていた。

(ちなみに、地上波ではなく、ネット配信だ。

ネット配信では、複数の東京キーTV局が中継する)

(ドル円などの)為替の動向には、

「注視する」との回答が、続いた。

-- 消費者 経済 総研 --

Q:為替に、「注視」ではなく、「介入」しないのか?

↓

A:日銀は、ドル円等の為替に、介入しない。

為替は、「政府の仕事」である。

為替は、中央銀行の仕事ではない のだ

-- 消費者 経済 総研 --

Q:では、中央銀行の仕事は、何か?

↓

A:米国の中銀であるFRBの仕事は、

「物価の安定と、雇用の安定」だ

-- 消費者 経済 総研 --

Q:日本では、どうか?

↓

A:日本の中銀の日銀の仕事は「物価の安定」だ。

日本での「雇用の安定」は、政府の仕事である。

日銀の役割は、法律で定められている。

その根拠法は、本ページ下段を、ご覧頂きたい

- ■日銀が、金利を上げない 理由とは?

- -- 消費者 経済 総研 --

Q:米国の中央銀行のFRBは、どうした?

↓

A:3回目の利上げを、6/16(木)に、発表した。

0.75%もの金利を、上げた

-- 消費者 経済 総研 --

Q:諸外国が、続々利上げを、している。

なぜ日銀は、利上げを、しないのか?

↓

A:日本経済は、諸外国より弱い。

利上げをしたら、景気は、ますます低迷する

-- 消費者 経済 総研 --

Q:「利上げで景気低迷」の具体例を、知りたい

↓

A:例えば、住宅だ。

金利UPで、住宅ローンの支払いが、増える

支払総額が増え、住宅の売上が、低迷する

-- 消費者 経済 総研 --

Q:その低迷の影響は、住宅業界だけか?

↓

A:違う。

施工業界、引越し業界、家電・家具の

業界など、様々な業界に、影響する。

それらの業界が、仕入れる原材料や部材の

各業界にも、波及する。

様々な業界へ、影響するのだ。

-- 消費者 経済 総研 --

Q:住宅関連の業界の話は、理解できた。

他にも、利上げの影響の業界は、あるか?

↓

A:自動車の業界も、そうだ。

マイカーローンの金利が上がれば、

自動車の業界も、影響を受ける。

住宅のケースと同じく、

自動車に関する様々な業界の売上に影響する

-- 消費者 経済 総研 --

Q:利上げで、業界の売上が、低迷したらどうか?

↓

A:会社の利益が、減ってしまう。

利益が減れば「給料を減らす」きっかけとなる

-- 消費者 経済 総研 --

Q:日本で、利上げを求める声もあるが、どうか?

↓

A:企業業績も、給料も、下がる きっかけになる。

大企業だけでなく、消費者も、損をしてしまう

-- 消費者 経済 総研 --

Q:企業の売上の低下+消費者の賃金の低下

のきっかけ以外に、他にデメリットはあるか?

↓

A:住宅ローンが、上昇する。

金額が大きいから、消費者ダメージは大きい

-- 消費者 経済 総研 --

Q:利上げが、景気を冷ますのは、理解した。

では、諸外国が利上げしたのは、なぜか?

↓

A:インフレ対策だ。

諸外国は、インフレに、襲われている

金利が上がれば、住宅への需要は、減少する。

高騰した住宅価格を、冷やし、

さらに追って、様々な物価が、冷やされていく

-- 消費者 経済 総研 --

Q:日本も、値上げラッシュが、続いている。

日本も、物価上昇なのに、なぜ、利上げしない?

↓

A:たしかに日本も、値上げ傾向にあるが、

まだ、懸念水準のインフレではない。

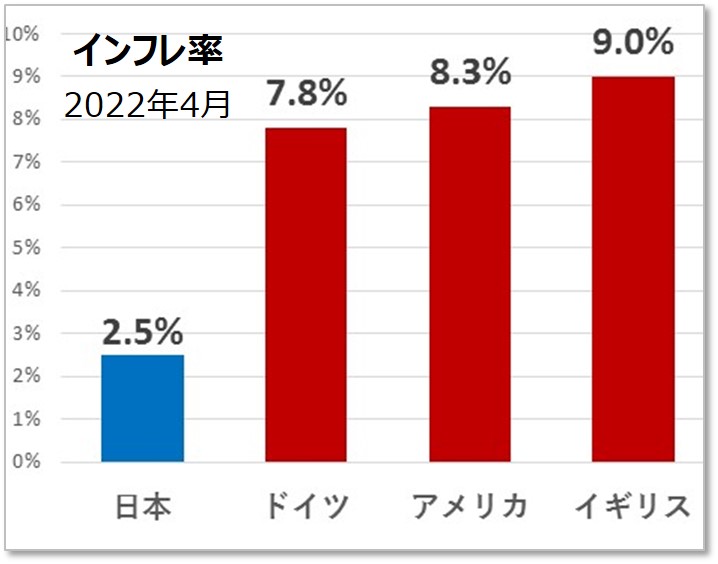

物価上昇率は、米国は8%台、英国は9%台だ。

日本は、2%台でしかない。

※下図は2022年4月だが、米国の5月は8.6%

-- 消費者 経済 総研 --

Q:日銀は、意地でも、利上げしないのか?

↓

A:違う。

利上げしないのは、意地ではない。

日銀には、「金融政策の基準」がある。

基準に達するまでは、利上げしない だけだ。

-- 消費者 経済 総研 --

Q:その基準とは、何か?

↓

A:日銀の基準を、別ページに掲載している。

本ページの下段のリンク先を、ご覧頂きたい

- ■全体がプラスでも、消費者は?

- -- 消費者 経済 総研 --

Q:円安は「全体にプラス」 なのは、理解した。

しかし消費者は、値上げラッシュで、つらい。

消費者には、やはり「円安は悪」だ

↓

A:違う。

消費者に対して、悪いのは、円安ではない。

悪いのは、「円安」ではなく、「〇〇」だ

-- 消費者 経済 総研 --

Q:その「悪い 〇〇」とは、何か?

↓

A:別ページに掲載している。

本ページの下段のリンク先を、ご覧頂きたい

- ■リンク、詳細情報、根拠は?

- -- 消費者 経済 総研 --

Q1:日銀は、役所ではなく、「上場の会社」とは?

↓

日銀は、役所ではないから、

日銀の役員・職員は、公務員ではない。

※だが、公共性高いので、「みなし公務員」の扱い。

上場している市場は、ジャスダック市場だったが、

2022年度からは、プライム市場になった。

結局は、買わなかったが、筆者(松田)は、

日銀の株(出資証券)の購入を、検討した事もあった。

- 詳しくは、下記をご覧頂きたい

- ◆日銀は、上場会社|政府と日銀は、親子の関係?

-- 消費者 経済 総研 --

Q2:「上場企業の 約3割 もが、最高益」の出典は?

↓

「資源高や円安が追い風となり、

2022年3月期に最高益となった企業の比率は、

30%と約30年ぶりの高水準。」

※出典:日本経済新聞 電子版|2022年5月14日

-- 消費者 経済 総研 --

Q3:6/17(金)の日銀の政策会合のポイントは?

↓

短期金利:-0.1%のマイナス金利のまま

長期金利:10 年物国債金利が、ゼロ%程度のまま

従来通りで、変更なしだ。

下が、その会合のポイントになる部分だ

「日銀公式サイト|当面の金融政策運営について」

-- 消費者 経済 総研 --

Q4:日本の中銀である日銀の役割の「根拠法」は?

↓

日本での「雇用の安定」は、政府の仕事で、

日銀の仕事は「物価の安定」

※日本銀行法 第二条

日本銀行は、...物価の安定を図ることを通じて

国民経済の健全な発展に資することをもって、

その理念とする。

(...は省略箇所。 以下同じ)

-- 消費者 経済 総研 --

Q5:「為替介入は政府の仕事」の根拠法は?

↓

外国為替及び外国貿易法7条、

特別会計に関する法律77条

日本銀行法 36条,40条 Q6:「経常収支が、黒字なら、日本にプラス」を、

Q6:「経常収支が、黒字なら、日本にプラス」を、

計算や数値で、理解するリンク先は?

↓

① 日銀のVar計量モデルは、次の結果が出た。

「円安はGDP・GNIに、統計的に有意にプラス」

② 内閣府の経済社会総合研究所の試算でも、

「円安は、GDPにプラス」との結果が出ている

- 詳しくは、下記をご覧頂きたい

②は、内閣府HP直リンクで、14p目を参照 - ◆①日銀|Var計量モデル|悪い円安は嘘?

◆② 内閣府|日本経済 マクロ計量 モデル(14P)

-- 消費者 経済 総研 --

Q7:この2つの計量モデルよりも、簡単な計算は?

↓

別のページに、簡単な計算を、掲載してある。

- 詳しくは、下記をご覧頂きたい

- ◆円安・円高|輸出・輸入の計算例

-- 消費者 経済 総研 --

Q8:[1]+[2]+[3]の「経常収支」の中身を

もう少し詳しく知りたい

↓

- 詳しくは、下記をご覧頂きたい

- ◆経常収支・貿易収支|ドル円予測|

-- 消費者 経済 総研 --

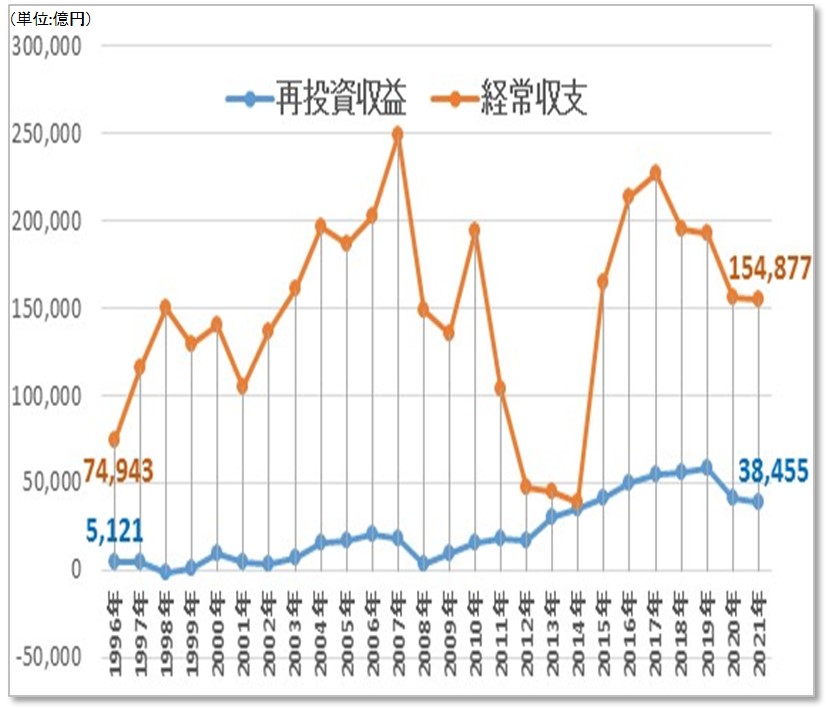

Q9:経常収支 と 再投資収益 の関係は?

↓

日本企業の海外シフトで、海外での儲けが増えた。

海外で儲けたお金を、

海外で再投資する分が、「再投資収益」だ。

海外シフトで、「再投資収益」は、大幅増加した。

1996年→2021年の間で、7.5倍の規模になった。

一方、「経常収支」は、96~21年で、2倍の伸びだ。

しかし、海外シフトが進んでも、

経常収支 > 再投資収益 である。

つまり、経常収支は、再投資分を引いても、黒字だ。

黒字なので、「円安は日本に有利」だ。 ※下記出典から消費者 経済 総研がグラフ作成

※下記出典から消費者 経済 総研がグラフ作成

※出典:財務省|国際収支総括|第一次所得収支

-- 消費者 経済 総研 --

Q10:日銀には、金融政策の基準があり、

基準に達するまでは、利上げしない

とのことだった。その基準とは、何か?

↓

物価上昇率が、「安定的に 2%超」だ

- 詳しくは、下記をご覧頂きたい

- ◆日本の金利は? 安定的に2%超|ドル円予測|

-- 消費者 経済 総研 --

Q11:消費者に対して、悪いのは、円安ではない。

悪いのは、「円安」ではなく、「〇〇」だ

その「悪い 〇〇」とは、何か?

↓

- 詳しくは、下記をご覧頂きたい

- ◆悪い円安論は 嘘? |悪い円安,良い円安とは?

-- 消費者 経済 総研 --

Q12:日本の物価上昇は、どこまで、進むか?

その予測の値は?

↓

- 詳しくは、下記をご覧頂きたい

- ◆2022年 経済予測|日本の物価の見通し・予測

-- 消費者 経済 総研 --

Q13:日本人の給料は、2022年は、どうなるか?

その予測の値は?

↓

- 詳しくは、下記をご覧頂きたい

- ◆2022年 経済予測|日本の賃金の見通し・予測

-- 消費者 経済 総研 --

Q14:円安は、どこまで、進むか?

その予測の値は、

↓

- 詳しくは、下記をご覧頂きたい

- ◆2022年 経済予測|為替(ドル円)の見通し

-- 消費者 経済 総研 --

Q15:その他、「経済テーマ」のページを読みたい

↓

- 下記のリンク先の「一覧」から、ご覧頂きたい

- ◆経済テーマのページ一覧表

| ■番組出演・執筆・講演等のご依頼は、 お電話・メールにてご連絡下さい。 ■ご注意 「○○の可能性が考えられる。」というフレーズが続くと、 読みづらくなるので、 「○○になる。」と簡略化もしています。 断定ではなく可能性の示唆である事を念頭に置いて下さい。 このテーマに関連し、なにがしかの判断をなさる際は、 自らの責任において十分にかつ慎重に検証の上、 対応して下さい。また「免責事項 」をお読みください。 ■引用 真っ暗なトンネルの中から出ようとするとき、 出口が見えないと大変不安です。 しかし「出口は1km先」などの情報があれば、 真っ暗なトンネルの中でも、希望の気持ちを持てます。 また、コロナ禍では、マイナスの情報が飛び交い、 過度に悲観してしまう人もいます。 不安で苦しんでいる人に、出口(アフターコロナ)という プラス情報も発信することで、 人々の笑顔に貢献したく思います。 つきましては、皆さまに、本ページの引用や、 URLの紹介などで、広めて頂くことを、歓迎いたします。 引用・転載の注意・条件をご覧下さい。 |

- 【著作者 プロフィール】

- ■松田 優幸 経歴

(消費者経済|チーフ・コンサルタント)

◆1986年 私立 武蔵高校 卒業

◆1991年 慶応大学 経済学部 卒業

*経済学部4年間で、下記を専攻

・マクロ経済学(GDP、失業率、物価、投資、貿易等)

・ミクロ経済学(家計、消費者、企業、生産者、市場)

・労働経済

*経済学科 高山研究室の2年間 にて、

・貿易経済学・環境経済学を研究

◆慶応大学を卒業後、東急不動産(株)、

東急(株)、(株)リテール エステートで勤務

*1991年、東急不動産に新卒入社し、

途中、親会社の東急(株)に、逆出向※

※親会社とは、広義・慣用句での親会社

*2005年、消費・商業・経済のコンサルティング

会社のリテールエステートに移籍

*東急グループでは、

消費経済の最前線である店舗・商業施設等を担当。

各種施設の企画開発・運営、店舗指導、接客等で、

消費の現場の最前線に立つ

*リテールエステートでは、

全国の消費経済の現場を調査・分析。

その数は、受託調査+自主調査で多岐にわたる。

商業コンサルとして、店舗企業・約5000社を、

リサーチ・分析したデータベースも構築

◆26年間の間「個人投資家」としても、活動中

株式の投資家として、

マクロ経済(金利、GDP、物価、貿易、為替)の分析や

ミクロ経済(企業動向、決算、市場)の分析にも、

注力している。

◆近年は、

消費・経済・商業・店舗・ヒットトレンド等で、

番組出演、執筆・寄稿、セミナー・講演で活動

◆現 在は、

消費者経済総研 チーフ・コンサルタント

兼、(株)リテール エステート リテール事業部長

◆資格は、

ファイナンシャル・プランナーほか

■当総研について

◆研究所概要

*名 称 : 消費者経済総研

*所在地 : 東京都新宿区新宿6-29-20

*代表者 : 松田優子

*U R L : https://retail-e.com/souken.html

*事業内容: 消費・商業・経済の、

調査・分析・予測のシンクタンク

◆会社概要

「消費者経済総研」は、

株式会社リテールエステート内の研究部署です。

従来の「(株)リテールエステート リテール事業部

消費者経済研究室」を分離・改称し設立

*会社名:株式会社リテールエステート

*所在地:東京都新宿区新宿6-29-20

*代表者:松田優子

*設立 :2000 年(平成12年)

*事業内容:商業・消費・経済のコンサルティング

■松田優幸が登壇のセミナーの様子

- ご案内・ご注意事項

- *消費者経済総研のサイト内の

情報の無断転載は禁止です。

*NET上へ「引用掲載」する場合は、

①出典明記

②当総研サイトの「該当ページに、リンク」を貼る。

上記の①②の2つを同時に満たす場合は、

事前許可も事後連絡も不要で、引用できます。

①②を同時に満たせば、引用する

文字数・情報量の制限は、特にありません。

(もっと言いますと、

①②を同時に満したうえで、拡散は歓迎です)

*テレビ局等のメディアの方は、

取材対応での情報提供となりますので、

ご連絡下さい。

*本サイト内の情報は、正確性、完全性、有効性等は、保証されません。本サイトの情報に基づき損害が生じても、当方は一切の責任を負いませんので、あらかじめご承知おきください。

- 取材等のご依頼 ご連絡お待ちしています

- メール: toiawase★s-souken.jp

(★をアットマークに変えて下さい)

電 話: 03-3462-7997

(離席中が続く場合は、メール活用願います)

- チーフ・コンサルタント 松田優幸

- 松田優幸の経歴のページは「概要・経歴」をご覧下さい。